Европлан: что нужно знать перед IPO (хотя вы и так наверняка участвуете?)

Тезисно для тех, кому лень смотреть:

Европлан – одна из крупнейших лизинговых компаний РФ, специализируется на финансовом лизинге легковых и грузовых авто для малого и среднего бизнеса. Входит в топ-10 ЛК по размеру портфеля и по объему нового бизнеса, с долей рынка в районе 10%

Главное по бизнесу:

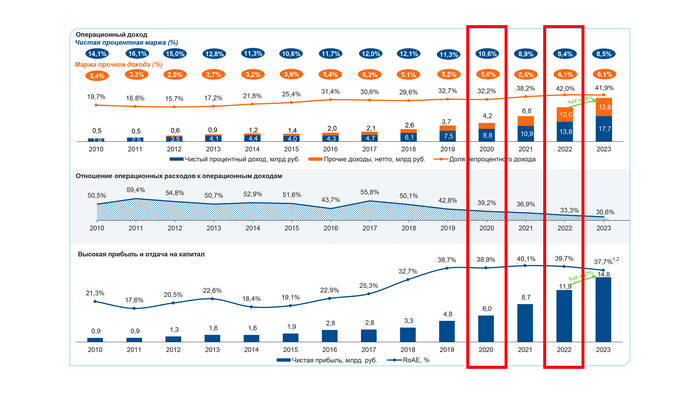

Европлан стабильно прибыльный, а последние 6 лет еще и активно растущий. С 2018 года средний ROE под 40%, СГТР чистой прибыли ~32%

Помимо основных, процентных доходов, у компании большая доля непроцентных (сюда входят услуги по регистрации, страхованию, техобслуживанию ТС, консультации по бухгалтерским и юридическим вопросам, а также штрафы и прочая работа с неплательщиками) Их доля тоже растет и сейчас составляет уже порядка 40% общего операционного дохода

Европлан не слишком чувствителен к общему состоянию рынка лизинга. В сложные 2020 и 2022 у них получались сильные результаты (но при этом в 2021 и 2023 – отработали хуже рынка)

Последний пункт особенно важен, т.к. на ближайшие несколько лет ожидания по росту рынка лизинга довольно скромные, порядка 15-20% (по 2023 включительно средний темп роста был 33% в год). Получится ли у Европлана на таком замедлении рынка удержать свои, более высокие темпы роста – считаю основным вопросом и основным риском во всей этой истории

Параметры IPO:

Ценовой диапазон 835 - 875 руб. за акцию, но никаких сомнений что IPO пройдет по верхней границе у меня нет

Всего у компании 120 млн. акций, в рынок пойдет до 15 млн. – это 12,5% общего количества, и сюда уже входит стабпакет

Таким образом, объем размещения по верхней границе составит чуть больше 13 млрд. рублей а итоговая капитализация компании – 105 млрд.

P/B = 2,35 P/E = 7,1

Цель размещения – cash-out в пользу SFI

Других лизингов на Мосбирже пока не торгуется, а самое близкое для сравнения это банки, поскольку у них тоже в основе бизнеса процентный доход. Тут мультипликаторы Европлана почти идентичны Тинькову, ROE за 2023 год у них тоже близкий. То есть оценка вполне рыночная, причем сам Тинькофф мог бы сейчас стоить и подороже, если бы не новости про присоединение Росбанка и большую допку

👉Еще один ориентир это Балтийский Лизинг, тоже сильный и хорошо растущий бизнес, его осенью 23го продали из расчета P/E~7,1 и P/B~1,5 – как видим цифры тоже сравнимые, с учетом что тут речь идет о единовременной покупке 100% акций, и такие сделки обычно подразумевают ощутимый дисконт

Дивиденды:

Европлан их платит уже довольно давно и регулярно. По новой дивполитике будут ежегодно распределять не менее 50% чистой прибыли

За полный 23й это составит ~61,7 руб. на акцию – примерно 7% годовых, что очень хорошо для старта и может стать страховкой от излишнего снижения котировок в плохом сценарии. Причем чуть больше 30 руб. из этой суммы уже выплачено ранее, а еще 30 достанется в том числе и новым акционерам

Итого:

Простая, понятная идея: крепкий бизнес с перспективой роста как минимум на уровне всего рынка лизинга, а в идеале чуть лучше, и с дивидендной поддержкой

Продается не дорого, но и без явного дисконта, без какого-то запаса прочности. Если темпы роста в 2024-25 замедлятся – будет печально, но что делать, совсем без рисков тоже не бывает

Инвестиционно – считаю размещение интересным, планирую участвовать с начальным горизонтом в 1-2 года (дальше уже надо смотреть, что нам компания реально покажет вот на этом ожидаемом торможении рынка и оттуда решать)

Спекулятивно – тоже полагаю, что есть большая вероятность апсайда: спрос очевидно высокий, причем компания не особо активно пиарит свое размещение на розницу и надо полагать существенная часть бумаг уже расписана по институционалам. Аллокация скорее всего будет маленькой и желающих добирать долгосрочную позицию со стакана тоже будет много. Тут лично мне конечно хотелось бы увидеть не апсайд, а наоборот, возможность докупить ниже цены размещения, но сильно сомневаюсь, что такая возможность будет

✅Мой телеграм, где много интересного: https://t.me/mozginvest(пишу про облигации и акции РФ, ЦФА)

Лига Инвесторов

5K пост6.9K подписчиков

Правила сообщества

1. Необходимо соблюдать правила Пикабу

2. Запрещены посты, не относящиеся к тематике сообщества

3. Запрещается откровенная реклама

4. Нельзя оскорблять участников сообщества.