Рубль укрепляется (нет), ещё больше дивидендов, новые выпуски облигаций, как дела у Газпрома и М.Видео. Воскресный инвестдайджест

Рубль продолжает отрицательно укрепляться. Объявлено ещё больше дивидендов за полугодие. Разместились и готовятся к размещению несколько крайне интересных выпусков облигаций, а я пополнил портфель новыми бумагами и рассказал в традиционном инвестдайджесте о самом важном, что, на мой взгляд, произошло за неделю.

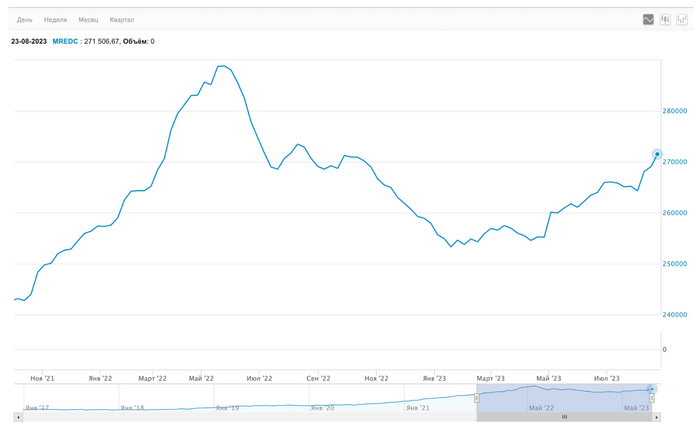

Рубль

Рубль медленно, но уверенно возвращается к курсу в 100 рублей за доллар. Люди увидели, на какой границе в игру вступает ЦБ, так что валютные игроки безнаказанно стараются довести курс до сотни.

Дивиденды

Обновляются дивидендные календари за 1П2023. Из того, что у меня в портфеле: Татнефть, Новатэк, Черкизово, Алроса, Фосагро — забавно, что 4 из 5 были выбраны святым рандомом. Самые жирные дивиденды выплатят Ренессанс, Банк СПб, Белуга и ТМК. Неожиданно решил заплатить ДЗРД, кажется, что он не платил либо никогда, либо очень давно.

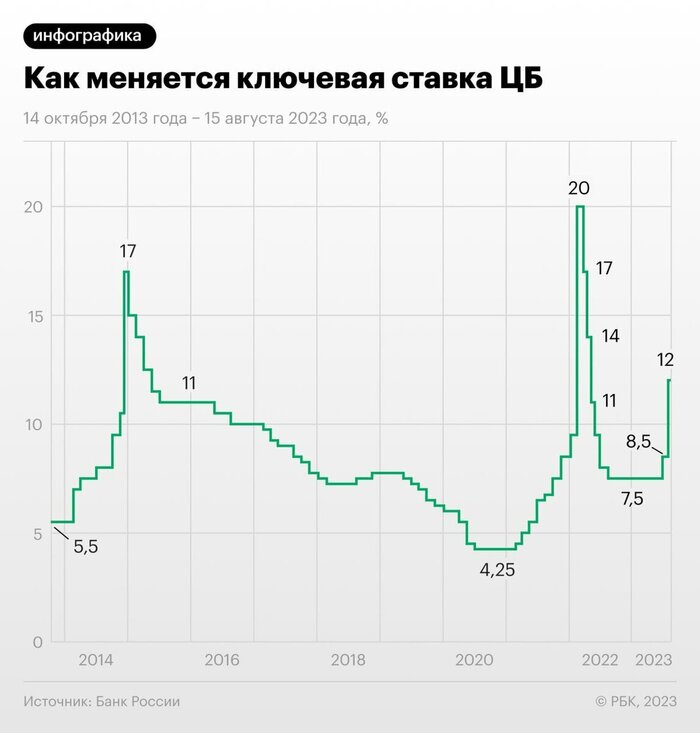

Новые облигации

Неделя довольно бодро прошла для любителей ВДО. Новые имена на рынке. По-первых, на этой неделе прошли дебютные размещения лизинговых компаний КОНТРОЛ Лизинг (CTRL) и Финансовые технологии (Azurdrive). Во-вторых, собрали книгу по ДАРС, ульяновскому девелоперу. Во всех выпусках поучаствовал, но по чуть-чуть, поскольку не осталось бюджета после покупки РД. «Сырные облигации» не брал, и без них хорошо. Также появились новые выпуски Фордевинда и Роделена, любителям ВДО компании знакомы.

Не только ВДО, но другие интересные выпуски были, в первую очередь это флоатер СОПФ. Прошли размещения Новотранса, Гарант-Инвеста и Интерлизинга — вполне серьёзные выпуски, на вторичке можно попробовать взять их с дисконтом. В нынешние времена не все ВДО после размещения сразу апсайдятся.

На следующей неделе тоже плотно. Ника, Делимобиль (не пропустите), РУСАЛ в дирхамах. Про дирхамовый выпуск Артём написал (классный у него канал, кстати), на мой взгляд, очень достойно, ведь дирхам жёстко привязан к доллару, а купон будет 5–6%.

Отчётности валятся друг за другом, вслед за М.Видео отчитались десятки компаний, мне интересно было посмотреть, как дела у газовых.

М.Видео

Продолжаем следить за М.Видео. Специально сходил в магазин с инспекцией. Насчитал 7 покупателей. В соседнем DNS, который по площади в 40 раз меньше, покупателей насчитал 20. Очень интересно, как М.Видео будет выкарабкиваться из сложившейся ситуации. Акции продолжают чилить на дне, облигации сходили ниже 70% и закрепились на 85% (я про свой любимый выпуск 3).

Газпром

Прикол, конечно, что Газпром даже лишившись рынка ЕС, всё равно каким-то образом работает в плюс. Экономит на трансферах Зенита, скорее всего.

Выручка снизилась на 41% до 4,1 трлн. Прибыль от продаж снизилась на 71% до 745 млрд. Финансовые доходы снизились на 89% до 215 млрд. Финансовые расходы снизились на 46% до 776 млрд. Чистая прибыль снизилась на 88% до 296 млрд. Что за тигр этот лев, рано хоронят. Но идей для роста тут нет пока. Раз нет, можно покупать, ведь когда они появятся, Газпром полетит на ракете на 300 рублей за акцию (шучу, не знаю я, куда он полетит и когда). А вот нефтяники отлично себя чувствуют прямо сейчас. Новатэк, к слову, тоже.

Джет

Продолжаю выводить деньги с Джетленда. За неделю получилось вывести 2000. Всего почти треть вывел за полтора месяца. Увлекательно (нет).

Кэшбэк

Посчитал кэшбэк за август, по Альфе просто будто с барского плеча денег насыпали, что творят, черти, нужно поскорее оформить там Премиум. Даже больше, чем было в месяцы с самыми жирными тратами в отпуске, когда были повышенные категории по фастфуду и ресторанам. Всё благодаря тому, что супермаркеты дали, а в сентябре снова их дали. В Тиньке, естественно, послабее. А с пакетом (не тем, что пакет с пакетами, а X5) вообще супермаркеты X5 выходят выгоднее процентов на 12-13. Больше кэшбэка = меньше траты = больше денег на инвестиции. Рецепт настоящего котлетера и туземунщика — он такой, никаких секретов.

Подписывайтесь на мой телеграм-канал про инвестиции, финансы и недвижимость.