Сегодня все финансовые СМИ написали о том, что ЦБ и Минфин определились с порядком обмена заблокированными активами. Сообщения как под копирку, не спорю, новость отличная, теперь и сроки понятны. Но странно, что никто не посчитал какой эффект это окажет на Фондовый рынок РФ.

Давайте это исправим и посчитаем на коленке )

• Деньги

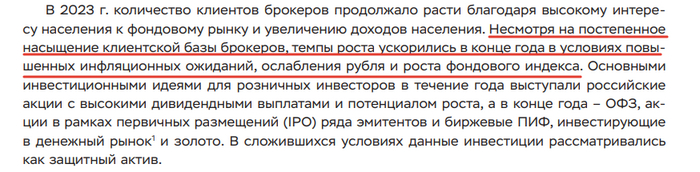

Моё базовое предположение, что если человек инвестировал 100.000 руб ранее в условные акции США когда это было можно и модно, то когда деньги вернут он вернёт их в рынок, просто в акции РФ, потому что инвестиции в другие юрисдикции сейчас квест, хоть и не сложный, вперемешку с ромашкой "блокирнут или не блокирнут".

Т.е. нам известна сумма — 100.000 рублей. Теперь надо оценить количество людей которые получат по 100.000 рублей и время, когда они получат эти деньги.

• Люди

В конце прошлого года Министр финансов озвучивал следующие цифры:

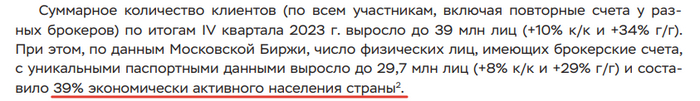

"Мы видим, что западные страны блокировали инвестиции наших граждан, компаний, которые были вложены в иностранные ценные бумаги, на западных финансовых рынках. На сегодняшний момент количество пострадавших российских граждан составило 3,6 миллиона человек"

Т.е. теперь на известно количество человек — 3,6 млн.

Перемножим 3,6 млн на 100.000 рублей получается 360.000.000.000 рублей. (это 360 млрд руб)

Надо сделать принять пару допущений о которых мы не знаем:

1. Мы не знаем сколько из 3,6 млн НЕ захотят инвестировать в Рынок РФ.

Но можно предполагать, что большая часть так деньги были направленны на рынок ранее, логичней в рынке и оставить (логично автору, если у вас не так, то объясните точку зрения)

2. Мы не знаем сколько из 3,6 млн не дотянут до максимального лимита в 100.000 руб, так как есть счета меньшего размера.

Но можем предполагать, таких будет не много. Так как средняя стоимость одной акции США существенно выше средней стоимости одной акции РФ. Просто посмотрите не Цены акций Microsoft, Apple или NVIDIA

3. Мы не знаем как пересекаются множества 1 и 2, но такое пересечение наверняка есть. Условный житель РФ которому недружественные страны заблокировали его $100, а РФ ему находит варианты, но он решает что-то вроде: "Раз рынок США нельзя, то гори оно всё в инфляции". Т.е. не будем два раза его деньги учитывать.

С лёгкой руки автора предположим, что из 360 млрд руб треть на рынок не вернётся. Но у нас остаётся ещё 240 млрд которые вернуться, т.е. почти четверть триллиона рублей.

• Время

Что касается времени. То Минфин обозначил: "Расчеты по сделкам (операциям), осуществляемым в соответствии с утвержденными условиями, должны быть завершены в срок до 01 сентября 2024 года".

Т.е. скорей всего все деньги придут в III квартале (это лето). Это хорошее подспорье рынку РФ )

• В какие компании пойдут эти деньги?

Можно посмотреть на те которые популярны сейчас, т.е. условный "народный портфель" Мосбиржи. Свежие данные дают такой ТОП-10 акций:

Компания / Тикер / Процент в "портфеле"

— Сбер ао+ап $SBER - 30,7%+7,2%

— Лукойл $LKOH - 14,1

— Газпром $GAZP - 14,1%

— Яндекс $YNDX - 7,9%

— Сургутнефтегаз $SNGSP - 6,3%

— Роснефть $ROSN - 5,7%

— Норникель $GMKN - 5,5%

— Магнит $MGNT - 4,3%

— Северсталь $CHMF - 4,2%

PS

Кстати, на III квартал обычно приходятся ещё и максимальные дивидендные выплаты которые тоже возвращаются в рынок.

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи» и бесплатного курса по облигациям.

Написанное не является индивидуальной инвестиционной рекомендацией