20,5% на балтийцах. Свежие облигации: Балтийский лизинг на размещении

Лизинговый марафон флоатеров продолжается. Прекрасно знакомая на долговом рынке компания Балтийский Лизинг продолжает своё нелёгкое дело заимствований.

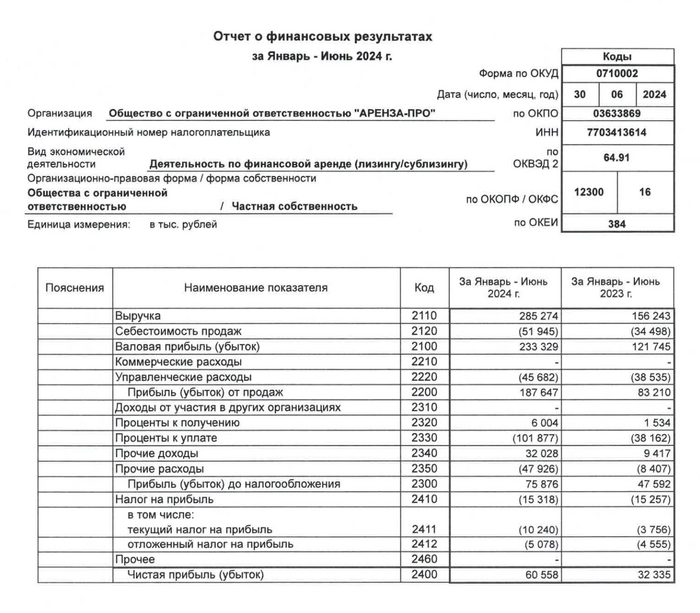

Что ещё по свежим флоатерам: Интерлизинг, Трансконтейнер, Самолёт, Аренза-ПРО, Мособлэнерго, Совкомбанк Лизинг. Дальше — больше, не пропустите.

Объём выпуска — 3 млрд рублей. 2 года и 9 месяцев. Ориентир купона: КС+2,5%. Без оферты, без амортизации. Купоны ежемесячные. Рейтинг AA- от Эксперт РА (февраль 2024) и A- от АКРА (январь 2024).

Балтийский лизинг — универсальная лизинговая компания родом из СПб, в портфеле которой преобладает грузовой и легковой автотранспорт, а также строительная и дорожно-строительная техника. Клиентская база в основном из МСБ. В октябре 2023 владельцем БЛ стал Контрол Лизинг.

Выпуск: Балтийский лизинг-БО-П12

Объём: 3 млрд рублей

Начало размещения: 5 сентября (сбор заявок до 3 сентября)

Срок: 2,75 года

Купонная доходность: до КС+2,5%

Выплаты: 12 раз в год

Оферта: нет

Амортизация: нет

Почему Балтийский Лизинг? Контрол его ещё не развалил?

Балтийцы — одни из крупнейших по лизингу в России. 7 месту по новому бизнесу — сразу же за Европланом. 9 место по лизинговому портфелю. Выше, чем Совкомбанк Лизинг, например. Более того, это самая первая лизинговая компания России. Потом уже остальные подтянулись.

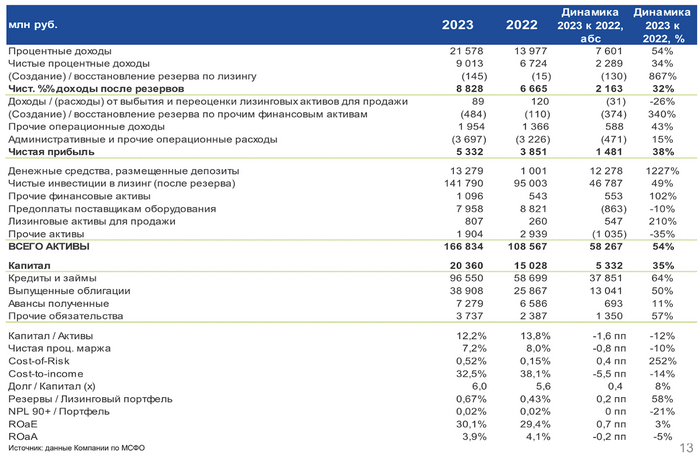

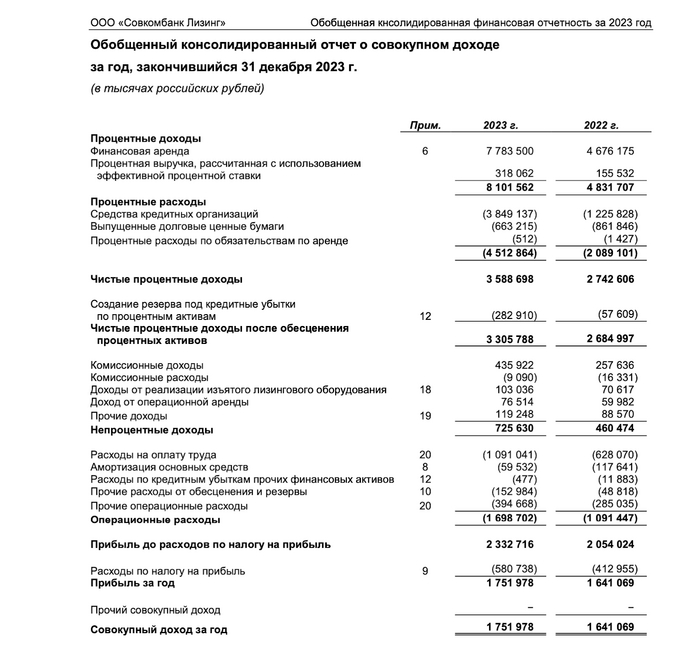

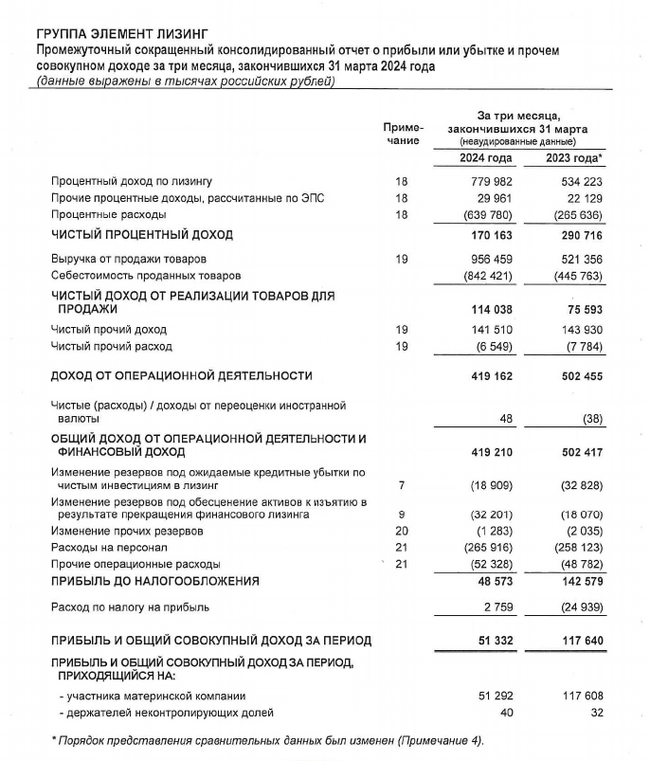

Компания сильно улучшила свои показатели в 2023 году, что прекрасно видно по МСФО. Чистая прибыль выросла на 38% до 8,82 млрд. Капитал вырос на 35% до 20,3 млрд. Процентные доходы выросли на 54% до 21,5 млрд.

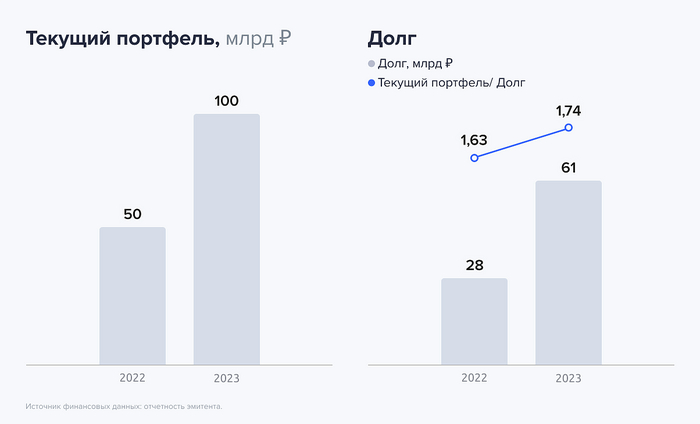

Бизнес диверсифицирован. 65% — это различный автотранспорт, также в портфеле строительное, промышленное, лесное и т. п. оборудование. Чистые инвестиции в лизинг (ЧИЛ) растут хорошими темпами. В 2022 году рост на 33%, а в 2023 — на 49%. При этом ROE держится на уровне около 30%.

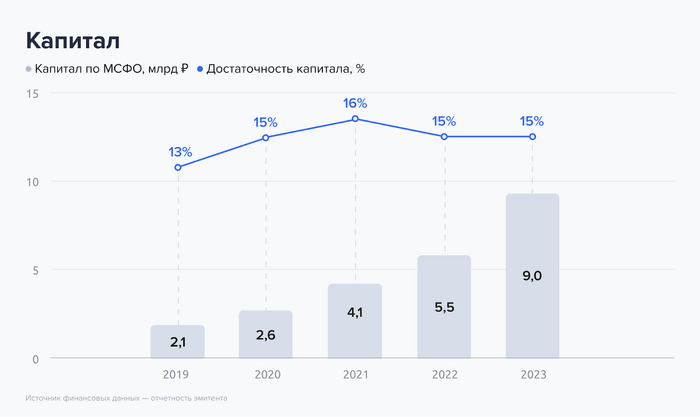

Рейтинговые агентства отмечают сильные позиции компании, высокую достаточность капитала и отличную рентабельность. Так и должно быть у одного из лидеров рынка. А поскольку это флоатер, при высоком ключе можно получать хорошие купоны, что вместе с высокой надёжностью делает выпуск крайне интересным. Прошлые флоатеры вышли с купоном КС+2,3%, так что и в новом выпуске ожидаю такую же доходность.

Подписывайтесь на мой телеграм-канал ↗ про инвестиции в облигации и дивидендные акции, финансы и недвижимость.