Заметки на полях Иранизации. Много вариантов получить доходность выше 15%

Индекс МосБиржи уже неделю в районе локальных максимумов, рынок пытается расти. Огромная переподписка в акциях Диасофт $DIAS показывает — свободных денег не просто много, а очень много.

Быстро расти рынку акций мешают другие варианты пристроить деньги. К примеру как минимум есть 3 варианта сейчас получить доходность выше 15% годовых с минимальными рисками.

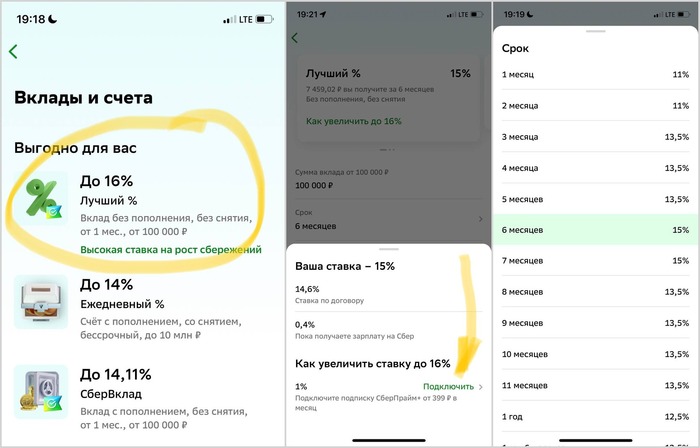

Банковский вклад как первый вариант. Для примера возьмём Сбер $SBER, в приложении активно рекламирует свои вклады.

Первая большая вкладка обещает вклад со ставкой до 16% процентов (рис 1). Открываю, сразу ставка падает до 15% и предлагает оформить СберПрайм+ от 399 рублей в месяц и тогда ставка будет 16% (рис 2). Сомнительно, но окэй. 15% тоже не плохо.

Дальше смотрим сроки, такая доходность только при вкладе на 6 или 7 месяцев без возможности снятия и пополнения. Чуть срок меньше или больше, доходность резко снижается (рис 3). В целом тоже пойдёт. Запишем как первый вариант +7,5% за полгода (15% годовых). Отдаём должное это Сбер — Банк с кредитным рейтингом ААА.

По свежим данным в депозитах сейчас 44,9 трлн рублей. Т.е. за ближайший год просто на ставках сумма на вкладах увеличится до более 50 трлн рублей.

Чтобы оценить, как много это денег, то только на проценты можно купить весь Лукойл $LKOH (5 трлн капитализация) или купить Северсталь $CHMF НЛМК $NLMK и ММК $MAGN и ещё останется пару трлн.

Второй вариант фонды денежного рынка. Которые дают уже пару месяцев 15-15,5% при аналогичном рейтинге ААА, но с возможностью пополнять и/или снять всю сумму в любой момент без потери дохода при снятии в отличие от вклада.

Тут же ЦБ [в лице Набиуллиной и Заботкина] говорит нам, что ключевая ставка будет снижаться во второй половине года и не быстро так что ближайшее время доходность фондов сильно просесть не должна.

Третий вариант. Не забываем про облигации, даже если рассматривать короткие облигации эмитентов уровня А+ и выше, то 16%+ вариантов более чем достаточно.

При таких ставках и учитывая замедление инфляции рынку акций быстро расти будет сложно. Так как есть куда припарковать деньги как минимум на ближайшие полгода. Но даже при этом он не падает, а находится у локальных максимумов.

Вопрос времени, когда ставку начнут опускать на замедлении инфляции. Часть денег будет переходить в рынок акций возможно вызывая пузыренее в отдельных активах.

Другой (менее вероятный сценарий), что ставки опускать не начнут, но наблюдаемая инфляция будет сильно выше ключевой ставки. Так как вклад и облигации с фикс купоном не защищают в этом случае покупательную способность денег, следовательно деньги будут искать другие инструменты.

Как писал в Январе. У нас сейчас остановка по пути Иранизации. Но денег внутри замкнутого контура РФ становится больше. Как долго продлится эта остановка и как быстро будем ехать дальше узнаем позже, пока же можно приобретать активы дающие хорошую дивидендную доходность по приятным ценам и также получить 15%-20% и более годовых за счёт дивидендов и роста.

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи» и бесплатного курса по облигациям.

Написанное не является индивидуальной инвестиционной рекомендацией

Лига Инвесторов

4.6K постов6.8K подписчиков

Правила сообщества

1. Необходимо соблюдать правила Пикабу

2. Запрещены посты, не относящиеся к тематике сообщества

3. Запрещается откровенная реклама

4. Нельзя оскорблять участников сообщества.