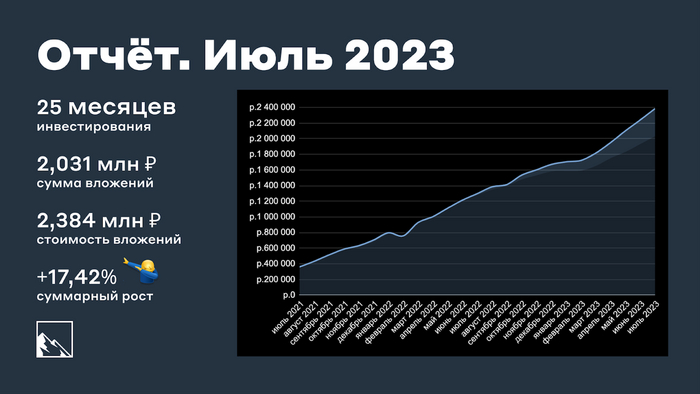

25 месяцев личному пенсионному фонду. Подвожу итоги

1 августа, значит пора доедать последнюю черешню и подводить итоги июля! Ежемесячно я пишу отчет о том, что произошло по финансам и другим моментам. Напоминаю: я начал создавать личный инвестиционный фонд в июле 2021. 25 месяцев позади. Погнали!

Инвестиции

Итак, главная часть отчета. У меня 3 брокера (Альфа — красный, Тинькофф — желтый, ВТБ — синий), 1 депозит и 1 краудлендинг. Депозит на 3 года, без пополнений, ставка 12% с учетом капитализации. ИИС (индивидуальный инвестиционный счет — что это) в этом году пополнил на 400 000 у «основного» красного брокера, там же есть самый большой мой БС (брокерский счет). Решил пополнять только БС, дропнув крауд (что это) в связи с низкой доходностью и непрозрачностью статистики (они её рисуют левую). Вот такие показатели зафиксированы 1 месяц назад:

Было на 1 июля 2 239 327 ₽:

Депозит: 977 332 ₽

БС + ИИС (красный): 1 116 337 ₽

БС (желтый): 73 929 ₽

БС (синий): 32 662 ₽

Краудлендинг: 39 067 ₽

Проводил уборку и нашёл потерянную аудиокнигу, решил её почитать и в ней нашёл 100 000 рублей, которые использовались в качестве закладки. Деньги я, само собой, решил проинвестировать. 15 000 пошли на ИИС, добив план в 400 000 за год, остальные — на обычный брокерский счёт.

Поскольку планирую купить в августе пай РД (нужно около 100к), половину суммы оставил в неприкосновенности, но было много дивидендов и купонов, так что хватило на все хотелки. Вместе с АБ7 и Атриумом будет достигнута целевая доля бумажной недвижки в портфеле.

Покупал акции и облигации, получал дивиденды и купоны (их много, не буду перечислять).

Облигации: Электрорешения, Эр-Тереком, Аренза, ВУШ, Глобал Факторинг Нетворк (все на размещениях) + некоторые старые выпуски.

Дивиденды получены: Россети ЦП, Роснефть, Татнефть, РусГидро, ФосАгро, Башнефть, Газпром нефть, МТС.

Кстати, мой канал на данный момент является одним из самых популярных про облигации и в частности про ВДО. Ну ладно-ладно, в мой личный топ-10 точно входит. Тема востребованная, но ниша почти пустая.

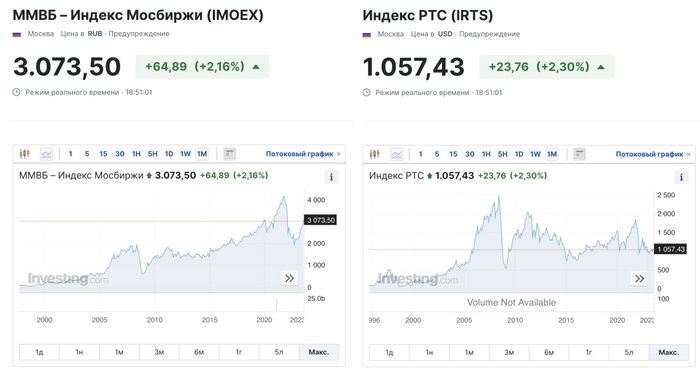

Результат июля сделали акции с дивидендами и купоны. Индекс Мосбиржи снова вырос, прёт реально как ракета на луну. Но если смотреть на индекс РТС, то ракеты нет.

Вот на графиках ещё раз:

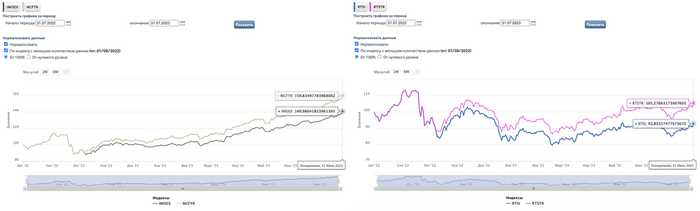

А вот графики индексов Мосбиржи и РТС и они же брутто (с дивидендами) ровно за год на процентной шкале:

Как видим, российские акции всё ещё дивидендные, это хорошо.

Оплатил подписку в Интелинвесте и посчитал реальные доходности, после чего решил закрыть Джетленд в связи с бессмысленностью и низкой доходностью и перенести деньги в портфель ВДО (синий). Для бесшовного процесса в связи с долгим будущим процессом вывода денег сразу же буду считать его в одном (синем) портфеле.

Июль детально так:

Депозит: 977 332 + 8 542 (проценты) = 985 874 ₽

БС+ИИС (красный): 1 116 337 + 100 000 (пополнение) + 36 306 (рост) = 1 252 643 ₽

БС (жёлтый): 73 929 ₽ + 0 (пополнение) + 300 (рост) = 74 229 ₽

БС (синий): 71 729 + 0 (пополнение) + 395 (рост) = 72 124 ₽

Суммарно: 2 239 327 + 100 000 (пополнение) + 45 543 (рост) = 2 384 870 ₽

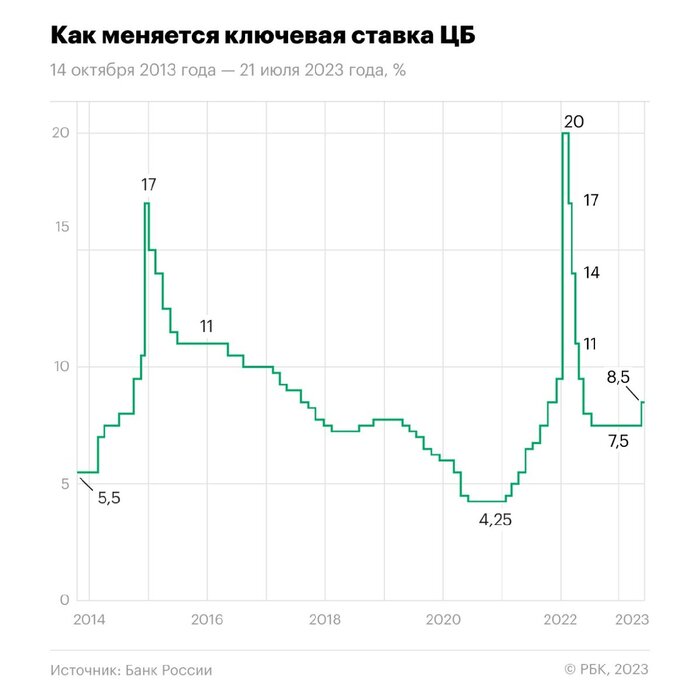

Ставка ЦБ впервые за 10 месяцев изменилась, поднявшись с 7,5% до 8,5%. Облигационная часть портфеля в июле дала низкую доходность. Моя стратегия предполагает покупку новых выпусков бондов на размещениях, так что повышении ставки позволит брать облигации с большей доходностью, стоимость имеющихся выпусков скорректировалась.

Итого (за всё время):

Депозит: 810 000 → 985 874 (+175 874 или +21,71%)

БС + ИИС (красный): 1096000 → 1 252 643 (+156 643 или +14,29%)

БС (жёлтый): 61 000 → 74 229 (+13 229 или +21,69%)

БС (синий): 64000 → 72 124 (+8 124 или +12,69%)

Суммарно: 2031000 → 2 384 870 ₽ (+353 870 или +17,42%)

Средняя сумма пополнения: 81 240₽ в месяц. Когда только начинал, ставил планку в 66 000. Но сейчас, конечно, хотелось бы увеличить до 100 000, пока не получается. В июле, правда, получилось.

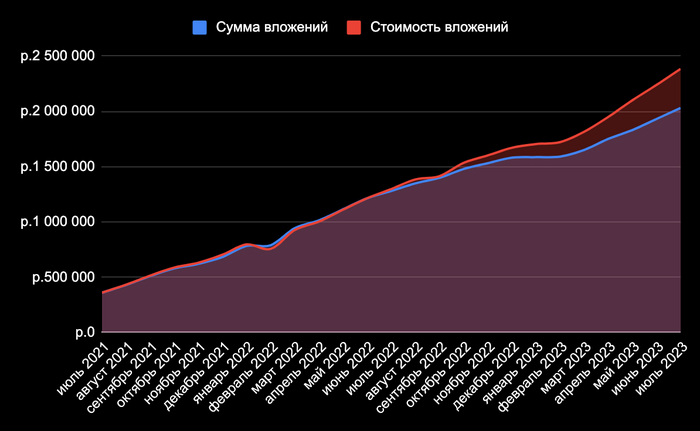

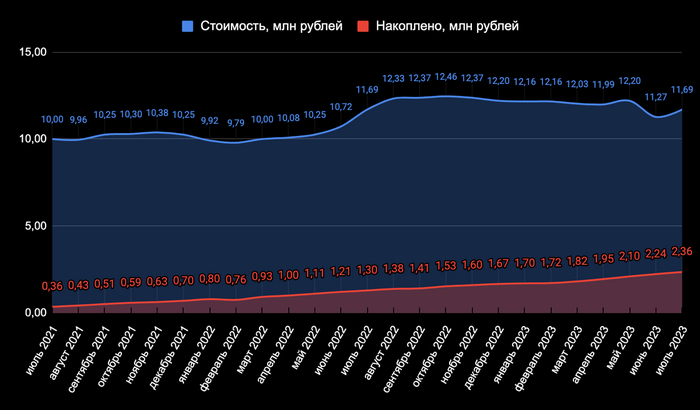

А вот так это выглядит на графике:

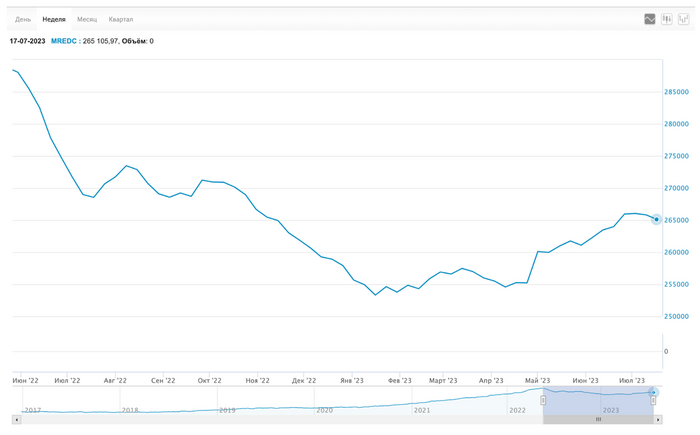

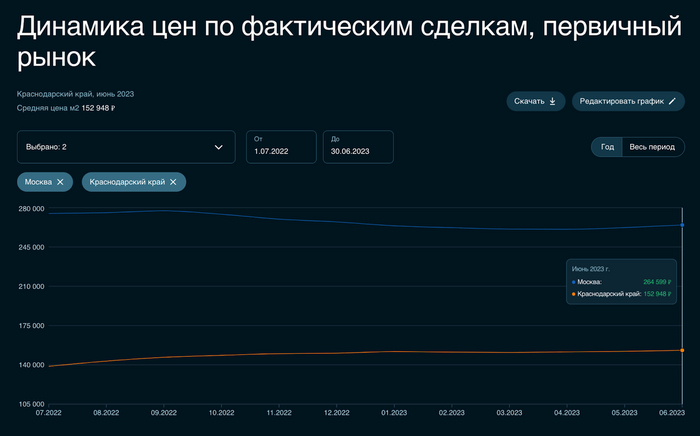

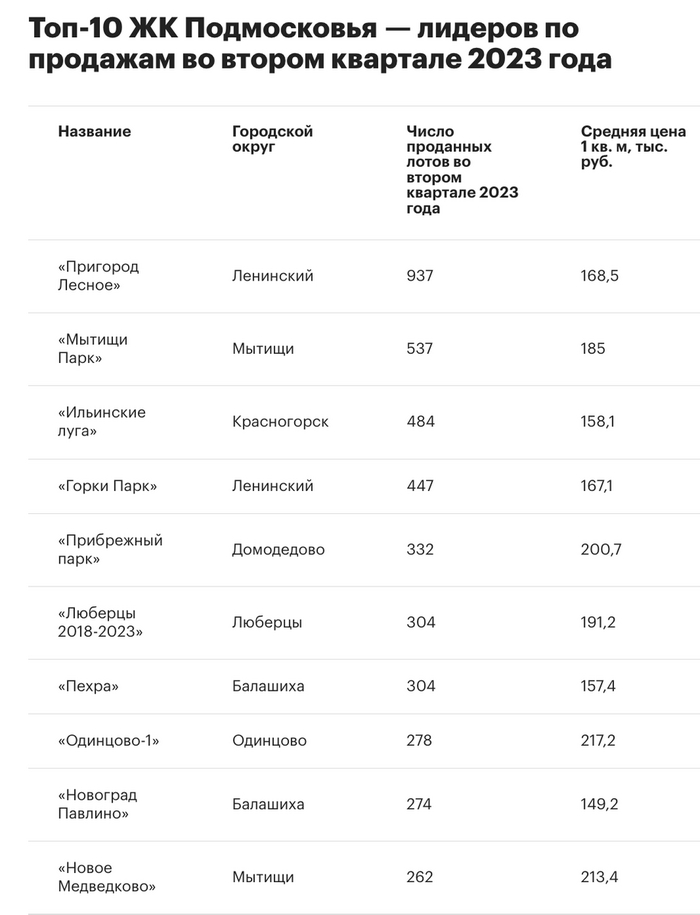

Доходность июля получилась 2,03% или 24,4% в переводе на годовые. Портфель вырос на 145к, перешагнул отметку в 2,3 млн и приблизился к 2,4 млн. За текущую сумму можно купить Haval Jolion в самой средней комплектации или это 8,64 метра в Сочи по цене объявлений 276к за метр. Если всё будет хорошо, к концу года будет более 10 метров.

Моя стратегия

Поскольку цель — расширение портфеля с помощью недвижимости, которую я хочу купить с дохода от личного пенсионного портфеля, мне нужно к этому моменту сформировать дивидендно-купонный поток, который будет покрывать ипотеку. Грубо говоря, реинвестирование дохода в недвижимость. В идеале это должно быть 100% стоимости квартиры и доходность 10-12% годовых. Поэтому у меня дивидендные акции, долговые и рентные инструменты. В принципе, даже для достижения ранней пенсии такая стратегия бы тоже подошла.

Целевое распределения активов в портфелях ценных бумаг такое: облигации 50%, фонды недвижимости 15%, акции 35%. Как ни странно, эти цифры корректируются, вот от Джета решил отказаться вообще, так как не вижу в нём смысла, ВДО проще, прозрачнее, ликвиднее и главное — доходнее.

Благодаря Интелинвесту, куда я добавил все-все свои портфели, удалось посчитать настоящую доходность вложений. Она равна на данный момент 13%. Биржевая часть портфеля (акции, облигации, фонды) даёт 16,93%. Депозиты — 10,74%. Тут стоит помнить, что срок каждого отдельного актива разный, всё считается по XIRR.

XIRR можно и в экселе считать, но там комп нужен мощный.

Довольно часто мне пишут в комментариях, что нужно было брать доллары по 55, сразу брать ипотеку 2 года назад (недвижка же с конца 2021 года выросла в 5 раз, если ничего не путаю), но самое любимое — покупать автомобиль, чтобы через год его продать в 1,5 раза дороже. С таким же успехом могу предложить вернуться в прошлое, где купить доллары по 30 рублей, Сбер по 120 рублей, биткоин по 1 доллару, квартиру в Сочи за 3 млн. Я пополняю портфель равномерно, поэтому не мог 2 года назад вложить 2 млн во что бы то ни было. Просто из-за того, что у меня их не было. Консервативность моей стратегии — да, есть такое. Каждому своё.

Думаю, что каждый инвестор сталкивается с чувствами упущенной выгоды, недополученной прибыли, его терзают сомнения, вложился ли он правильно или нет. Аналитики в комментариях вообще делают доходность минимум 50% годовых, а зачастую и 100%. Неважно, какая была доходность раньше в каких инструментах. Она не гарантирована в будущем, поэтому я стараюсь, чтобы портфель был сбалансированным и консервативным с учётом цели и стратегии. Кто-то и на ставках делает иксы, но инвестиции — это не спекуляции и тем более не лудомания.

Что ещё?

Посетил Звенигород, Марфино, Архангельское. Очень понравилось. Ходил на ФНЛ. Тоже топчик. Работы много, нужно отдыхать и выбираться на природу, конечно же.

Мой телеграм-канал подрос с 3580 до 4110 подписчиков (+530, рекорд). Ростом доволен. Как говорится, не по дням, а по часам.

Пополнил криптопортфель. Он в зачёт не идёт, про него раз в месяц пишу в канале. Пополняю его примерно на 3 000 рублей в месяц, портфелю уже 3 месяца, скоро новый отчётик.

Начал изучать рынок китайских дивидендных акций. Видимо, это из-за моих гастрономических пристрастий к азиатской кухне. Пока без выводов. А если нужен действительно экспертный совет по Азии, то рекомендую роллы с унаги.

Добил Resident Evil 4 remake. Круто сделали, понравилось. Думаю, что в августе начну Resident Evil Village. Все ремейки с 1 по 4 прошёл, получается. Все реально классные. Я, конечно, не играл в оригиналы, но и не буду. Слишком олдскульно. А вот RE Biohazard уже давно проходил, кажется, что Village — его продолжение. Бррр.

У моего стикерпака уже более 17 400 установок (+1 600). У второго стикерпака с Пепе Инвестором 300 установок (+100). Пепе классный, но почему-то не стреляет. Хотя там даже бывают апдейты.

Планы на август: поиграть в RE Village. Пополнить БС на 100к. Съездить куда-нибудь (не только кукухой). Пить пивко, пока лето.

А это все ещё мой телеграм-канал — подписывайтесь;) В нём я рассказываю про финансы, свои инвестиции, накопление на квартиру в Сочи, про книги и много всего ещё, даже мемы есть.