Что творится? Утренний обзор

Доброе утро, всем привет!

Распространяется в зарубежном сегменте интернета. По поводу американских конгрессменов.

Ну… если мы не позволяем спортсменам делать ставки на их выступления...

… то почему мы позволяем конгрессменам инвестировать в компании, которые они регулируют?

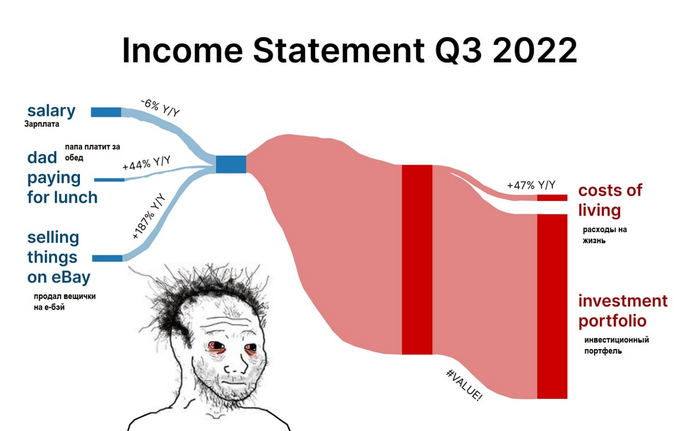

Про инвесторов:

Картина типичного инвестора

Синее — приход

Красное — расход

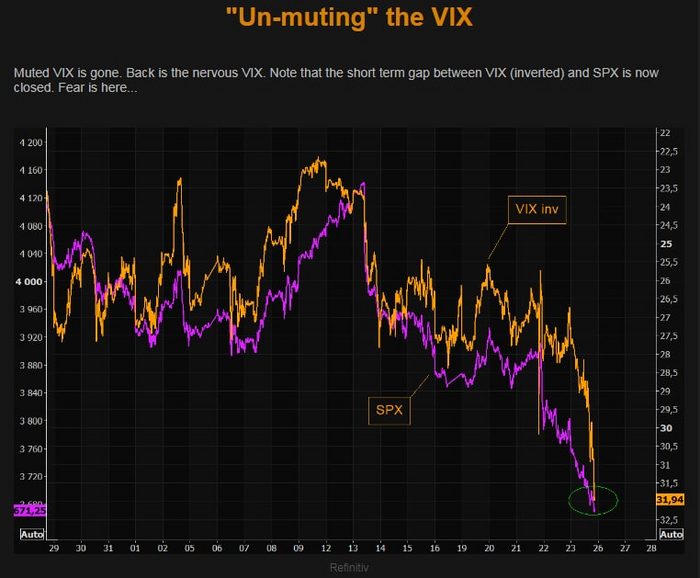

Про VIX

Помните, рассказывал про VIX — индекс волатильности американский. Который ходит в своем небольшом коридоре вверх/вниз? И вот его хай совпадает с минимумом индекса SP500. И наоборот — лой VIX — это максимум SP500.

Вот на графике сделали доступно. Инвертировали данные VIX (т.е. тупо перевернули график). И наложили на SP500.

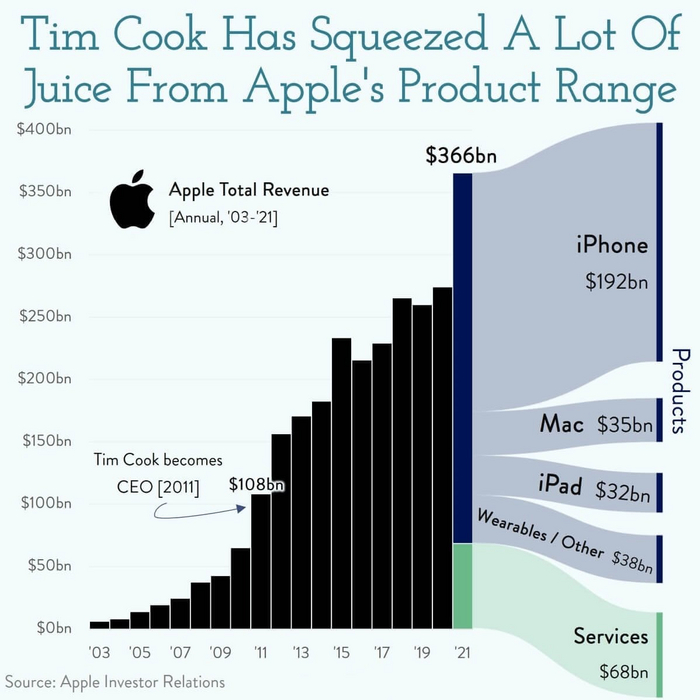

Познавательное

Из чего складывается выручка компании Apple

Про недвижимость

Новые данные по недвижке в Штатах

— ФедРезерв заявил, что цены на недвижимость будут падать

— Продажи элитной недвижки упали на 28%. Сильнейшее падение за все время

— Средняя ипотечная ставка — 6,3%. Самый высокий показатель с 2008 года

— Продажи домов падают седьмой месяц подряд

— Новые размещения на самом низком уровне с 2020 года

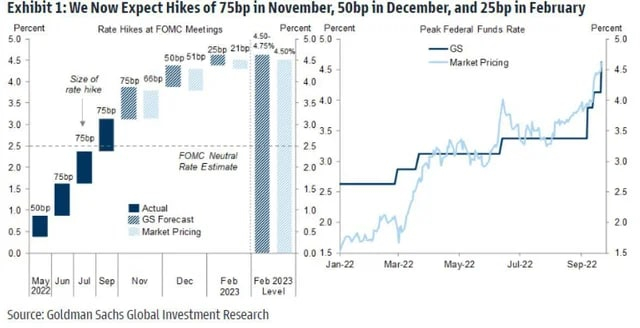

Про ставку в США

Goldman Sachs прогнозирует рост ставки ФедРезерва на 75 пунктов в ноябре, на 50 пунктов в декабре и на 25 в феврале, что в итоге дат результат 4,75%

Штаты продолжают пылесосить денежки с Европы.

Ибо в Германии...

В Германии местные уже придумали новый тег — #Retailcalypse. Т.е. коллапс ретейлеров.

На картинке вы можете наблюдать бонды (облигации) одного из крупнейших электронных ретейлов Германии — Ceconomy (Media Markt, Saturn). На фоне развивающегося кризиса, растущих цен, ослаблении потребительских настроений, бонды данного ретейла упали до 59,5 евроцентов при номинале в 1 евро. Т.е. потеряли 40% своей стоимости. При этом 20% они потеряли буквально на этой неделе.

Бонд (облигация) — долговая ценная бумага. Т.е. покупая её, ты фактически даешь в долг предприятию, выпустившему данную бумагу (эмитент). И эмитент должен вернуть эти средства в момент погашения облигации. Плюс выплачивать «купоны», ну т.е. проценты за пользование вашими деньгами.

В данном случае бумага с погашением в 2026 году. Натурально летит в пропасть

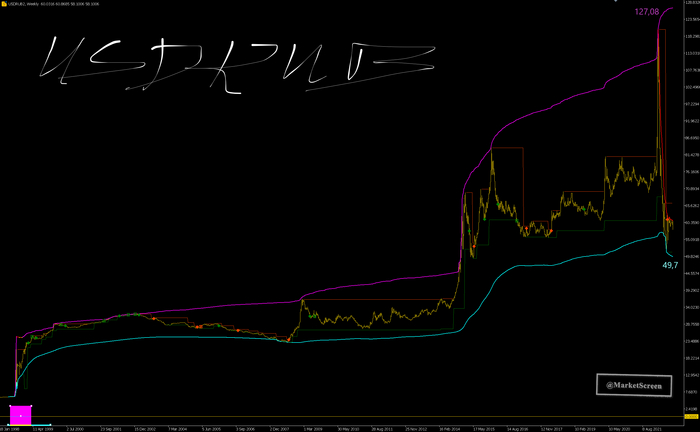

Многие интересуются, а что с нашим долларом?

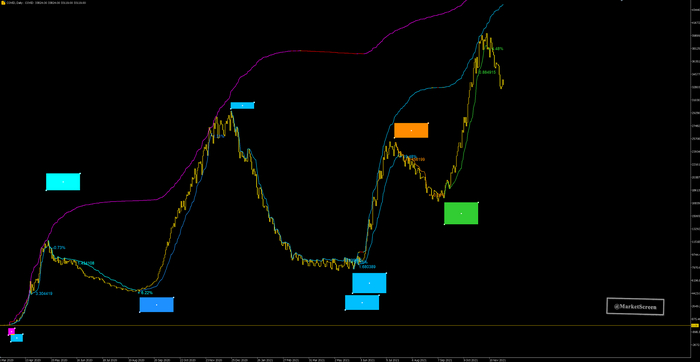

Сделал глобальную картину по паре доллар/рубль.

Доступные данные на сайте Банка Росссии с 92 г., однако в 98 был деноминация (курс был в 1000 раз больше), поэтому взял данные с января 98 г. В силу того, что данные без хвостов свечей (свечи нарезались мной), то результат не совсем точный, но тем не менее.

Целевая кривая (малиновая) полностью показывает свою состоятельность и оправдывает название. Цена постоянно стремилась к ней и от неё же в итоге разворачивалась. Сейчас она равна 127,08.

VWAP (бирюзовый) просто великолепен. Запустил я его с января 98 г. и он поймал минимум 2008 г. Именно от VWAP цена затуземунила на следующие 14 лет. И 2022… доллар рухнул снова на тот же самый VWAP. Сейчас он в районе 49,7. Это и будет поддержкой.

Тайм-фрейм на графике — 1 неделя. Можно сделать 1 день, так будет точнее, но не влезает график в одно окно

Это всё о чем?

Мартовский исторический хай доллара был сформирован «аттрактором», который начал свою жизнь в январе 1998 г. Такие дела...

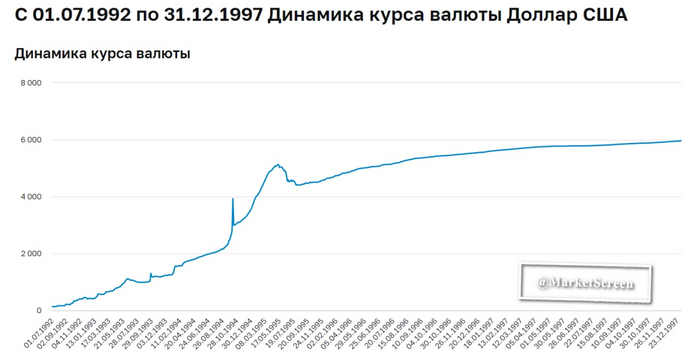

Кстати, дорогие мои молодые друзья, кто слышит от некоторых особо одаренных граждан об интересных «СЛАВНЫХ» 90-ых, когда у всех были поля возможностей и открытых дверей.

Вот это — курс доллара к рублю с 92 по 97 год. 5 (ПЯТЬ!) лет. Он вырос со 125 рублей до 5 960 рублей. В 47 (!) раз. А потом за следующий год он вырос еще до 25 000 (если убрать деноминацию). Т.е. по итогу в 200 (ДВЕСТИ) раз.

За последние 22 года в моменте был скачок в 3 раз. Сейчас же имеем окончательный рост к 2000 году в 2 раза. В ДВА!

Вот такие были СЛАВНЫЕ времена. Хотите поменяться?

Про инфляцию

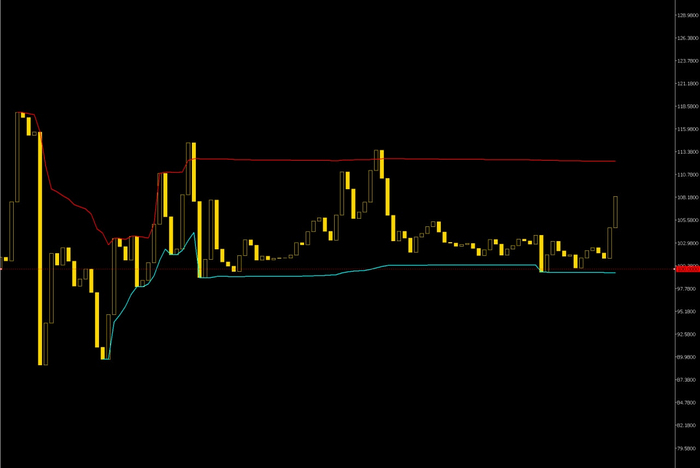

Короче, сделал так.

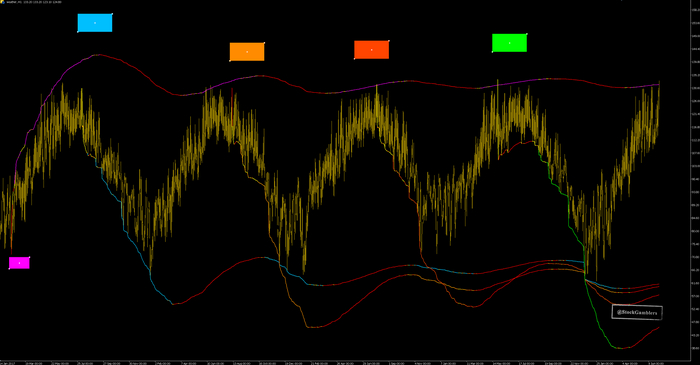

Скачал данные по годовой инфляции в США. Сделал из них OHLC, т.е. «нарезал» на бары и загрузил в МетаТрейдер5. А там уже применил к этому делу обычный VWAP. Решил посмотреть, сможет ли он выступать на инфляционных данных поддержкой, как это было с Ковидом.

Ну и вот такой результат.

Данные по инфляции в США с 1914 года. Вынужден был их все увеличить на 100. Ибо VWAP не считает переход через 0. Так что 100 — это 0. Отметил пунктирной линией.

Ну что сказать, VWAP вполне себе работает как поддержка на данных по инфляции. Так, к примеру, дефляция 2009 год со значением -0,356 уперлась в VWAP и поползла наверх.

Верхний VWAP, выступающий сопротивлением сейчас находится на уровне 12,29%. Ну вот и ориентир ближайший.

Для чего это в принципе делается? Я изучаю возможность анализа динамических рядов данных из абсолютно разных областей инструментами, которые я создал для анализа ценовых движений.

На картинке выше вы можете наблюдать первые полтора года развития пандемии Ковид.

С помощью «целевых» кривых можно было получить потенциальные пики. Которые потом подтверждались завершением индикатора TMi (кривые рядом с ценой. Их окончание или пробой сигнализируют о потенциальном завершении движения/тренда).

Также по TMi отслеживал окончание спада

А здесь представлена ПОГОДА в г. Новосибирске за 5 лет.

Выходы погодных «свечей» на «целевые» кривые давали потенциальные экстремальные точки годовых температур, после которых шел разворот

Возможно, сумбурно про анализ динамических рядов, если чего заинтересовало, пишите!

А это когда думаешь, что купил ДНО рынка

Вот такой короткий получился обзорчик в понедельник.

Приглашаю в свой уютный канал — MarketScreen

Лига биржевой торговли

4.6K постов8.3K подписчиков

Правила сообщества

1. Необходимо соблюдать правила Пикабу;

2. Оффтопик (то есть посты, не связанные с тематикой сообщества) запрещены.