Акции - странные такие бумажки

Уфф, боюсь, этот пост обречён быть погребённым под минусами и без плюсов, потому как он большой, жирный и не самый простой. Но раз уж про бонды, доткомы и ЦБ я прописал, я назвался груздем и мне пора в кузов. Вот он я, с новым постом!

Берём компанию. Делим её на кучу мелких бумажек. Бумажка - это акция. Акция - это доля компании. Сколько стоит общая сумма акций - столько стоит компания. Коммерческая компания существует, чтобы радовать её владельцев - акционеров ростом своей стоимости, и, по возможности, выплатой доли прибыли в дивидендах. Вроде просто, да? Но не совсем.

НЮАНСЫ, КАСАЮЩИЕСЯ НЕПОСРЕДСТВЕННО БУМАЖЕК:

Во-первых, бумажки бывают разными.

Базовое деление идёт на обычки и на префы.

•Младшие, обычки, они же голосующие - бумаги, дающие их владельцу право влиять на решения на голосовании акционеров в соответствии с долей компании, что ему принадлежит.

•Старшие, префы, они же привилегированные, такого права не дают (за исключением ряда конкретных решений), но они ценны тем, что имеют выше приоритет в вопросах дивидендов. Также они могут иметь за собой такую фишку как ликвидационную стоимость - т.е., если компанию будут ликвидировать, в первую очередь владельцы префов получат эту стоимость (некая цифра от номинала), а уже потом владельцы префов и обычки будут дербанить имущество компании.

И это я не не упомянул всякие "особые" бумажки, своего рода "кольца всевластия" и тому подобное, тут уж кто как только не извращается. Привет, Яндекс, Сбер и золотая акция!

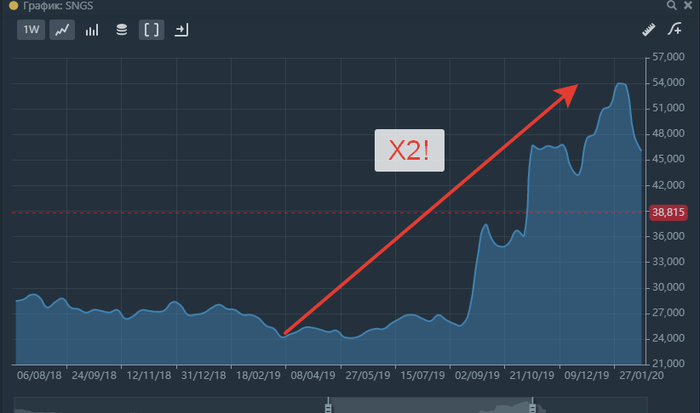

Обычка, как правило, интересна, когда компанию хотят купить, чтобы повлиять на решения. Тут недавно был впечатляющий рост обычки Сургутнефтегаза, а преф стоял. Это, по легендам, их хотели купить, мол, "это жжж" неспроста.

Обычка Сургута:Преф Сургута:

Во-вторых, стоимость акции может вырасти настолько, что покупка её простым смертным станет неудобной, что не есть хорошо.

Можно упереться рогом и ничего с этим не делать, как это вышло с бумажками Berkshire Hathaway (тот самый Баффет) и тогда ваши бумаги будут стоить несколько сотен тысяч долларов. Чтобы, значца, не для всех. А можно раздробить. Те акционеры, что имели одну акцию за сто баксов, получат две по 50.

Да, в котировках на графике это тоже учтут: словно всегда так и было и словно не стоила одна акция всегда стоила, скажем, в тысячу раз меньше. Ага. Сбер так делал.

В-третьих, компании может захотеться выпустить ещё акций.

Это называется "допэмиссия". При этом доля отдельной акции от общего числа снижается, что сказывается на стоимости, но привлечённые средства должны пойти на пользу дела (в теории).

Можно, например, как Яндекс, выпустить конвертируемые облигации. Это не очень обрадовало инвесторов: мало того, что сам выпуск облигации означает существенное повышение долговой нагрузки на компанию, так ещё и эти облигации можно будет превратить в акции. Т.е. можно будет получить долю в компании, а доли других акционеров сделать меньше и удешевить.

А ещё можно просто не заморачиваться и выпустить ещё акций. Как это делает Тинькофф.

Баффет, кстати, всё же выпустил ещё акций, поменьше, назвали их "классом B". И одна бумажка класса B по умолчанию держит куда меньшую долю, чем класса a. Она не голосует, а ещё её периодически дробят. Так что если вам хочется урвать кусочек легенды - вы всё же можете себе это позволить.

В-четвёртых, компания может выкупить свои акции с рынка

Сие явление называется "байбэк", "купить спина" (не жалею). Это дело увеличит доли акционеров на акцию. Там есть нюансы, типа, либо в течение года компания должна эти акции реализовать, либо сразу погасить и т.д. Обычно байбэк делается потому, что компания верит в рост цены в будущем и это добавляет оптимизма. Лукойл, например, это дело просто обожает.

НЮАНСЫ САМИХ КОМПАНИЙ:

1.Ключевые решения принимаются на собрании акционеров, либо решением совета директоров, что выбирается собранием акционеров. Кстати, угадайте кто держит контрольный пакет (выше 50%) акций Газпрома, Сбера и прочих и кому выгодны высокие дивиденды.

2. Публичная компания - не значит честная компания.

Открытая для всех отчётность и освещение всех важных вещей по компании это прикольно, да. В США для этого есть sec.gov. У нас есть всякие e-disclosure.ru и тому подобное.

Все вещи - это в том числе раскрытие информации о покупках/продажах бумаг лицами, причастными к компании, планах компании на будущее, рисках, что она перед собой видит, бла бла бла. Кстати, сооснователь Uber слил сколько мог своих акций. Сразу видно - верит в компанию человек! А если бы вы узнали, что за мутки делал Salesforce, ууу... Ладно, переведу - они навыплачивали менеджменту кучу бабок ценой прибыли акционеров. Вернее, они навыплачивали менеджменту вообще всю прибыль, ага. Пока владелец сливал акции. Тоннами.

И это я ещё не рассказал вам Enron. Величайший, мать его, фрод в истории. Отлично показывает, что публичность - не панацея, особенно когда президент - свой в доску.

Вообще подобные темы постоянно то тут то там выстреливают, то какая хрень на кикстартере, то Theranos какой-нибудь, но вот на бирже откровенного разводилова не ждут.

3.Инсайдеры

В компании есть сотрудники, обладающие доступом к важной для инвесторов информации ещё до её официальной публикации. Закон требует, чтобы все инвесторы были равны между собой и получали информацию одновременно, а люди, обладающие информацией "до того как", могли торговать бумагами только в определённые периоды и на определённых условиях. И тут я очень выразительно улыбаюсь: ведь, конечно, ни разу в истории не было, чтобы чей-то друг/кум/брат/сват вставал в крайне удачную позицию на все деньги прямо перед объявлением новости/отчётностью. Бабушка-трейдер просто шарит, не иначе. Теоретически таких ребят должны выпаливать и наказывать, биржа заметит сделки на крупные суммы в "удачные" моменты и будут приняты меры.

Многие люди в каждом колебании цены видят инсайдеров, разводилово и великие заговоры коварных масонов против их кровных денег. Другие люди в каждой выгодной спекуляции видят свою способность видеть то, что скрыто. Удачей, само собой, объяснять что-либо неинтересно.

4.Компания может провести делистинг.

Типа, всем спасибо, шатали мы вашу публичность, это дорого и для нас бесполезно, не хотим более быть на этой бирже, купим обратно ваши бумажки по адекватной цене. МегаФон так сделал. Кстати вы при этом можете оставить акции себе, если хотите.

Ну и делистнуть могут, если кто-то слишком шалил и что-то пошло не так. Классика, хехе.

5. Компании всё же выгодно, чтобы её акции стоили дорого не только на IPO

IPO - Initial Public Offering. Первичное размещение бумаг на бирже, т.е. компания впервые продаёт свои акции напрямую "простым покупателям" и конвертирует долю компании в настоящие денежки. Именно в этот момент компания получает реальные деньги за свою стоимость, в последующие моменты с получением кэша от инвесторов уже сложнее, ведь сам по себе рост цены компании денег компании напрямую не приносит - инвесторы бумажками между собой торгуются.

Хоть и самый простой извлечь прибыль из стоимости своей компании - это продать бумажек "здеся и тута", но у ориентации на подъем стоимости акций есть бенефиты - так компанию сложнее поглотить, ну и дороже можно себя продавать в будущем. А зачем продавать сейчас за дёшево, если можно продать потом за сильно дорого? Если только вы изначально не собирались построить бизнес, чтобы сразу слить его, конечно.

Потому менеджмент и сотрудников часто поощряют акциями, но с условием, что взять и сразу продать нельзя, а если уйдёшь из компании то фиг тебе. Таким образом сотрудники заинтересованы и в росте стоимости компании и в том, чтобы не уходить. Тинькофф, кстати, это даже на Ютубе рекламирует. Мне не платили, честно!

Такие вот они, акции. А в качестве концовочки, фрагмент урока истории от Елены Чирковой. Рекомендую ознакомиться с первоисточником (kommersant.ru).

"Корпорация, то есть компания, акции которой публично обращаются, приобрела современные черты не раньше XX века, но институт этот очень старый. Первой корпорацией в истории считается генуэзский банк Casa di San Georgio, основанный в начале XV столетия. Корпорацией он стал поневоле. С XII века итальянские города-государства финансировали свои войны и заморские экспедиции путем публичных займов. Иногда случалось так, что город не мог рассчитаться по долгам, и в этом случае он отдавал кредиторам так называемый грант — право на сбор каких-либо налогов или управление колониями.___

Затем возник финансовый инструмент, дававший заимодавцам грант еще при подписке. Это требовало объединения кредиторов в некую операционную структуру. В 1407 году большая часть обращавшегося долга Генуи была консолидирована в один выпуск со ставкой 7% годовых. Соответственно, были консолидированы и гранты, а для работы с ними и создали банк San Georgio. На первых порах Генуя исправно платила проценты — и банк был юридической организацией кредиторов. Однако в 1419 году город впервые не наскреб денег на проценты, объявив, что отныне он будет платить по плавающей ставке в зависимости от своих доходов. Таким образом, облигации превратились в акции, проценты — в дивиденды, банк — в корпорацию, а держатели облигаций — в акционеров. В Италии известно еще несколько подобных примеров, но по итальянскому пути мировая финансовая история не пошла — рождение корпорации из организации кредиторов стало исключением, а не правилом."

Телеграм-канал автора: https://t.me/bobr_invest. Там то же, что и здесь, просто давно выходит и изначально было написано для тех, кто знает базовые термины, добавил там термины для новичков.