Облигации с амортизацией – тезисы и актуальные выпуски

Идея с амортами, вслед за офертами и сверхкороткими фиксами, становится сейчас максимально популярной, я бы даже сказал трендовой. В чем смысл, тезисно:

🔹Основная доходность формируется за счет покупки бумаги ниже номинала и получения по ней амортных выплат (которые рассчитываются от номинала)

🔹Раскрытие стоимости офертных и просто коротких бумаг часто происходит впритык к дате выкупа/погашения. В случае с амортами возврат смещен по времени ближе к дате покупки и сам по себе более равномерный – это дает больше возможностей/гибкости для реинвеста, и это будет выгоднее при вынужденной или плановой продаже на сроке раньше погашения

🔹В среднем такие бумаги также чуть более устойчивы на снижении рынка

⚠️Главный риск в том, что амортизация – дополнительная сумма к выплате для эмитента, а это притягивает слово на букву «Д», особенно когда речь идет о достаточно существенном проценте погашения. Также, ликвидность во многих выпусках очень невысокая

Идеальные параметры для амортной облигации сейчас:

1️⃣ Чем раньше начинается (или уже идет) и чем чаще амортизация – тем лучше, по периодичности приоритетнее ежемесячная, это и удобнее, и чуть снижает нагрузку на эмитента [в случае разворота ДКП будет наоборот, т.к. там мы хотим получать зафиксированную ранее высокую доходность на всю сумму тела, а возможностей реинвеста под ту же ставку уже не останется]

2️⃣ Максимально низкая стоимость тела (в целом, аморты учтены в YTM, но при прочих равных текущий купон для таких бумаг менее важен)

3️⃣ Длина опциональна, тут уже под себя надо подбирать. В особо длинные я бы не уходил, но и за горизонт полгода-год, в отличие от чистых фиксов, вполне можно заглядывать (при условии соответствия п.1)

👉 Можно еще послушать чуть более развернуто у Винокурова с сессии торговых идей свежей конференции АВО

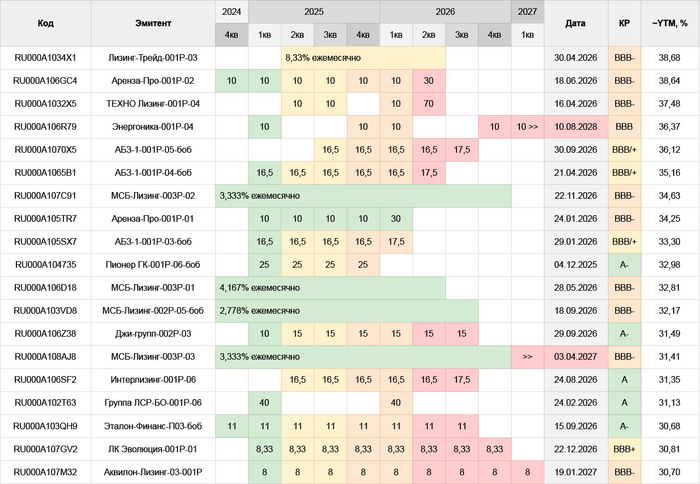

📊 В табличке выше выборка фиксов с более-менее близкой и регулярной амортизацией, диапазоном рейтингов от BBB- до A+ и доходностями 30+. Кому нужны ISINы, вот ссылка (цены не динамические)

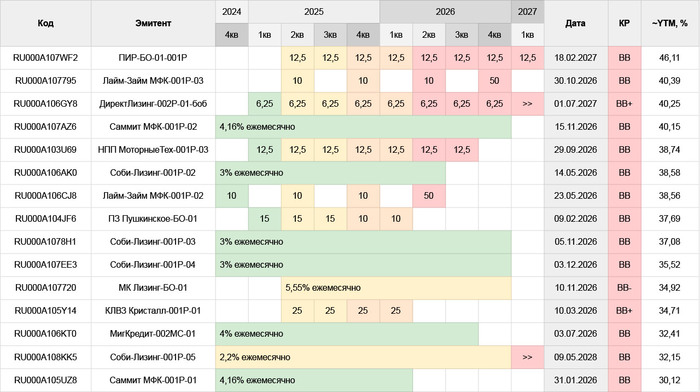

👆Это ВДО с регулярной амортизацией (не ниже BB-, ниже страшно). Тоже 30+, классика жанра тут – Соби-Лизинги. Риск‼️

👆Это флоатеры с амортизацией (синим подсвечен ежемесячный купон). Здесь у большинства пока далековато до выплат. Кто сразу выделяется по срокам:

Практика RU000A108Z77, еще пару недель назад никому была не нужна и торговалась на уровне падающего Самолета (сейчас уже нет)

Кармани RU000A1087G4, которую на фоне фактического слияния с Промсвязьбанком вполне можно воспринимать как что-то повыше, чем ВДО. Цена там не слишком укатана, амортная составляющая в доходности небольшая

Директ-Лизинги RU000A1078X8 и RU000A1094T3 со свежим снижением рейтинга и негативным прогнозом

Есть еще несколько бб-шек, но нет смысла даже добавлять из-за дальности/нерегулярности амортов

⚠️Таблички не с закрытия, цены могли чуть измениться. Доходность флоатеров - отдельная тема, из сервисов более-менее корректно ее считает бондана (но там бывают рандомные косяки) и русбондс (но только когда текущий купон в бумаге догнал ставку). В идеале считать руками, ну либо смириться с погрешностью

✅Мой телеграм, где много интересного: https://t.me/mozginvest

(пишу про облигации и акции РФ, ЦФА)

Лига Инвесторов

7.3K поста7.3K подписчиков

Правила сообщества

1. Необходимо соблюдать правила Пикабу

2. Запрещены посты, не относящиеся к тематике сообщества

3. Запрещается откровенная реклама

4. Нельзя оскорблять участников сообщества.