Что выгоднее: купить жилье в ипотеку или копить через инвестиции?

Такой вопрос недавно задал один из читателей. Сразу скажу, что однозначного ответа здесь быть не может. Для наших родителей всё очевидно: конечно лучше своё жилье, пусть и в ипотеку, какие ещё инвестиции? А вот молодой фрилансер, у которого есть возможность работать из любой точки мира, предпочтет арендовать бунгало где-нибудь на берегу океана и инвестировать излишки.

Но всё-таки, если хочется свою квартиру или дом, то встает вопрос – как рациональнее всего решить этот вопрос? Вариант накопления нужной суммы на своё жилье при помощи обычного банковского депозита я рассматривать не буду, так как в интернете тысячи обсуждений на эту тему. Вместо этого рассмотрю 2 варианта из заголовка этого поста:

• Взять жилье в ипотеку.

• Арендовать жилье и копить на своё при помощи инвестиций.

В любом случае – если у вас стоит такой выбор, вы должны самостоятельно взвесить все плюсы, минусы, риски, и принять решение на основе своего личного анализа ситуации.

Покупка жилья в ипотеку

Ипотека – универсальный вариант покупки своего жилья, если нет возможности купить “за наличку”. Все просчитано заранее. Срок ипотеки, ежемесячный платеж, размер переплаты – всё это известно заранее. Взяв ипотеку, вы точно знаете какая сумма ежемесячно у вас будет уходить на погашение ипотеки. Определенность – это всегда хорошо! Вы также получаете плюсы “своего жилья” – делать ремонт по своему усмотрению, прописку, возможность завести собачку или кошечку без необходимости спрашивать разрешение у хозяйки.

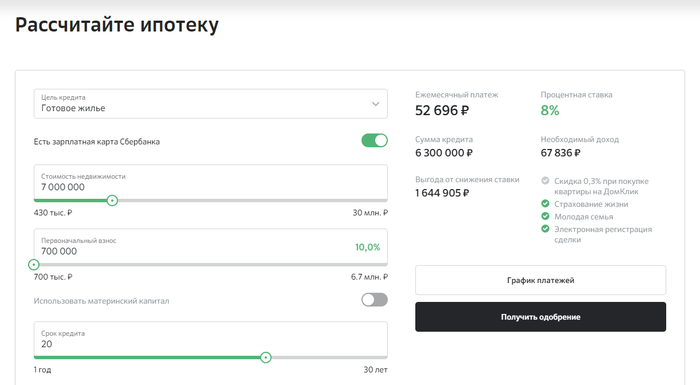

Кто-то скажет, что взяв ипотеку на 20 лет, сумма ежемесячного платежа с каждым годом будет менее существенной. Не в том плане, что сам платеж уменьшится, а в том, что 50.000 рублей через 20 лет будут стоить значительно дешевле, чем сегодня (инфляция же). Да, это так, но стоит помнить о том какую сумму вы переплачиваете банку за этот срок (при минимальном первоначальном взносе переплата может равняться стоимости самого жилья). Вот что выдает ипотечный калькулятор от Сбербанка:

При стоимости недвижимости – 7.000.000 ₽, первоначальном взносе – 700.000 ₽ (10%), сроке – 20 лет и средней на сегодняшний день ставке 8% – мы получаем ежемесячный платеж в 52696 ₽ (округлим до 52700) и переплату, равную стоимости жилья (калькулятор от Сбербанка почему-то не показывает эту информацию).

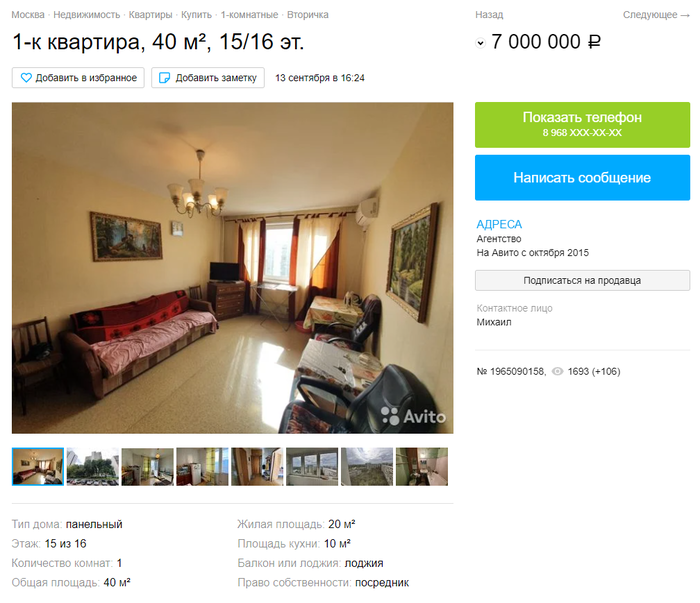

Для примера я попробовал найти квартиру в Москве стоимостью 7.000.000 ₽. Честно скажу, что искал более-менее приличные варианты, но всё тщетно. В пределах МКАДа довольно сложно найти за эту цену квартиру, которая понравилась хотя бы на фотографиях. Для примера возьмем квартиру 40м2 в районе Южное Медведково:

Мое мнение: своё жилье нельзя рассматривать как актив. Квартира, в которой вы живете не сможет генерировать вам денежный поток (только, если вы не начнете сдавать соседнюю комнату). Недвижимость может подорожать со временем, а может и нет. Поэтому как ни крути, покупая своё жилье – вы приобретаете пассив. А покупая пассив в ипотеку, вы оказываетесь в ещё более невыгодном положении. Плюс здесь в том, что все посчитано заранее с точностью до рубля.

Аренда жилья и инвестирование

Если вы не видите разницы между форексом и фондовым рынком, если акцию Магнита вы представляете в уме только как желтый ценник и никак иначе или если вы просто азартный человек, то вряд ли вам стоит рассматривать вариант накопления на свое жилье с помощью инвестиций в акции/облигации.

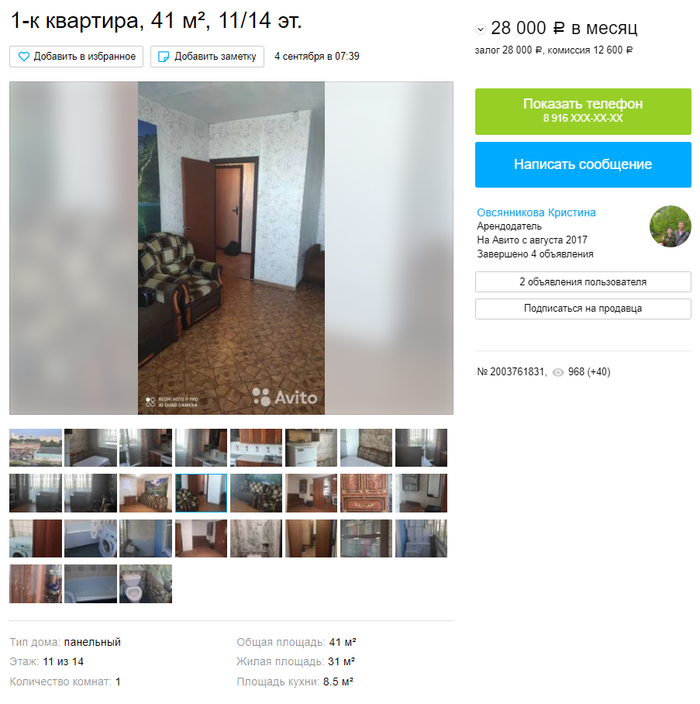

Но если вы уже понимаете что такое фондовый рынок, какая возможна доходность и какие при этом риски, то скорее всего вы задумывались о таком способе накопления. Но где жить то все это время? Ищем квартиру, которую будем арендовать, похожего состояния, той же площади и в том же районе:

Грубо говоря, мы арендуем квартиру стоимостью 7.000.000 ₽ и платим за неё 28.000 ₽ в месяц, что на 24.700 ₽ меньше, чем платеж по ипотеке. Направим эти 24.700 ₽ / месяц на инвестиции в индекс МосБиржи (один из самых простых и консервативных способов инвестирования) и посмотрим что из этого получится.

Но перед этим давайте учтем тот факт, что покупая квартиру в ипотеку мы фиксируем её стоимость в момент покупки, а если мы копим на неё, то нам придется её покупать по рыночной цене. За 20 лет стоимость может значительно возрасти.

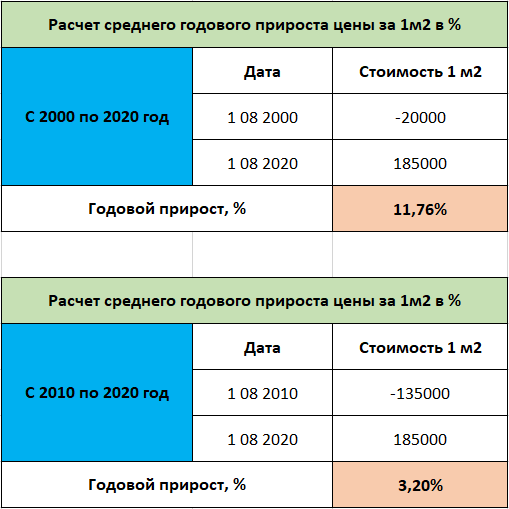

За основу я взял данные с портала аналитического центра «Индикаторы рынка недвижимости»:

По графику видно, что с 2000 по 2010 цена на недвижимость выросла довольно значительно. А вот за последние 10 лет рост не такой существенный.

Недвижимость в Москве дорожала:

• Последние 20 лет – на 11,76% в год;

• Последние 10 лет – на 3,2% в год.

Разница в росте цен просто колоссальная, поэтому считаю не совсем корректным рассматривать только один временной отрезок. Для объективности – рассмотрю оба периода.

2000 – 2020 год

С ростом цен на недвижимость в Москве мы разобрались. А что на счет российского фондового рынка? За основу я взял индекс МосБиржи полной доходности “нетто”, который учитывает реинвестирование дивидендов и уплату налогов.

Данные по индексу МосБиржи полной доходности есть только с 2003 года. За эти 17 лет средняя годовая доходность составила 16,15%!

Итак, используем Excel и исторические данные последних 17-20 лет, чтобы попытаться ответить на главный вопрос этого поста: ипотека или накопление через инвестиции?

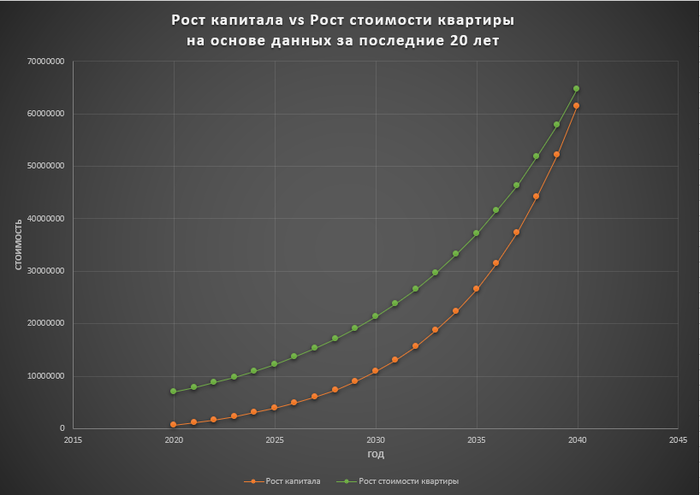

Что мы получили: квартира в Москве стоимостью 7.000.000 ₽ через 20 лет будет стоить почти 65.000.000 ₽. А наш капитал за 20 лет вырос с 700.000 ₽ (первоначальный взнос за ипотеку, направленный на инвестиции) до 61.500.000 ₽! И это с учетом того, что каждый месяц мы направляли свободные 24.700 ₽ на инвестиции (покупка индекса МосБиржи).

Если опираться на цифры за последние 20 лет и экстраполировать эти данные на следующие 20 лет, то выходит ипотека выгоднее инвестиций и уж точно выгодней банковского вклада с нынешней ставкой. Но лично мне не кажется этот сценарий правдоподобным. Слишком уж космические цифры получаются. Недвижимость в Москве сейчас не растет такими темпами, как раньше и представить, что такой рост возобновится в ближайшем будущем я могу с трудом.

2010 – 2020 год

Рассмотрим временной отрезок с 2010 по 2020 год. За последние 10 лет стоимость квадратного метра в Москве в среднем росла на 3,2% в год. Это не означает, что цены на недвижимость росли постепенно каждый год на 3,2%, но для расчетов будем использовать именно эту среднюю величину, рассчитанную на основании цен в 2010 и в 2020 году.

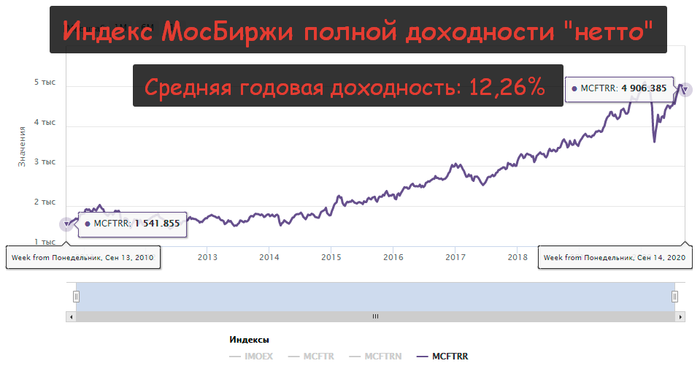

А вот график индекса МосБиржи полной доходности “нетто” за последние 10 лет:

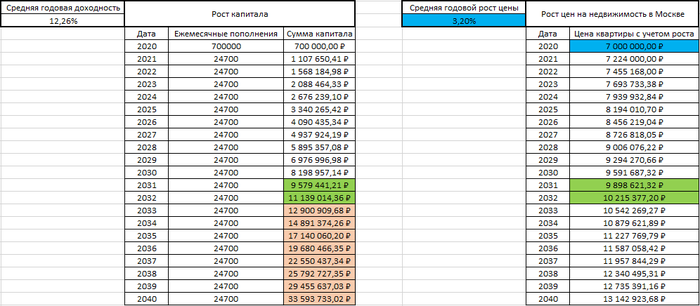

Средняя доходность за последние 10 лет – 12,26% годовых. Снова воспользуемся возможностями всемогущего Excel, чтобы выяснить: сможет ли фондовый рынок позволить нам накопить на квартиру и будет ли это выгоднее ипотеки?

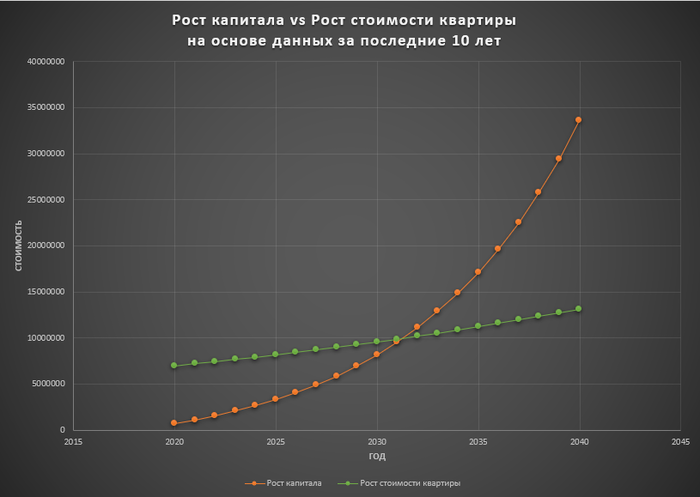

Если опираться на статистические данные за последние 10 лет, и экстраполировать их на будущие 20 лет, то квартира в Москве стоимостью 7.000.000 ₽ через 20 лет будет стоить чуть больше 13.000.000 ₽. Если мы выберем жить в съемной квартире и ежемесячно направлять на инвестиции 24.700 ₽, то сможем накопить сумму на свою собственную квартиру за 11 лет (даже с учетом того, что она подорожает за это время почти до 10 млн.).

Повторю для тех, кто вдруг забыл, 24.700 ₽ – это разница между ежемесячным платежом по ипотеке и стоимостью аренды подобной квартиры в том же районе.

Выходит, что индексное инвестирование может сократит путь к покупке своего жилья на 8 лет! Это довольно серьезный срок, который как минимум заставляет задуматься о таком способе накопления на собственное жилье.

Подведем итоги

Как я и говорил ещё в начале поста – однозначного ответа на вопрос “что выгоднее” здесь нет. Опираясь на данные разных периодов мы получаем разные результаты. При этом я рассмотрел только 1 случай: квартира в Москве стоимостью 7.000.000 ₽, с первоначальным взносом в 700.000 ₽ и сроком ипотеки в 20 лет. Я не знаю что происходило с ценой недвижимости в других регионах, поэтому всё что выше – лишь частный случай.

Что будет в будущем – никому неизвестно. Но лично я сомневаюсь в том, что следующие 20 лет недвижимость будет дорожать на 10% в год. Поэтому я бы предпочел копить на квартиру при помощи инвестиций. Вот, кстати, расчеты из Excel (если использовать данные за 10 последних лет). Посмотрите как будет расти ваш капитал после 11 лет:

Прикладываю свой файлик Excel, в котором можно глянуть что будет, если изменить:

• % доходности рынка или % роста цен на недвижимость;

• первоначальную стоимость квартиры;

• первоначальный взнос;

• сумму, направляемую ежемесячно на инвестиции.

Инвестировал и наконец-то накопил!

Пока писал данный пост в голове возник ещё один интересный вопрос. Допустим вы выбрали вариант с накоплением капитала на квартиру при помощи инвестиций. Вам удалось это сделать значительно быстрее, чем тем, кто взял ипотеку. И вот тут возникает вопрос: а что выгоднее теперь? Продать все активы на фондовом рынке и купить квартиру за наличку или взять в ипотеку и закрывать её доходом от капитала?

Купив квартиру сразу после того, как накопите достаточную сумму, вы обнуляете полностью свой капитал. Расставаться с теми деньгами, которые вы выиграли в лотерею гораздо проще, чем с теми, которые вы осознанно собирали долгие годы. Это психологически не так просто, как может показаться на первый взгляд.

Покупая квартиру в ипотеку и имея капитал, достаточный чтобы её в любой момент погасить – вы убиваете двух зайцев одновременно. У вас своё жилье, из которого вас не попросят внезапно убраться + есть капитал, который генерирует доход на покрытие ежемесячного платежа по ипотеке и ещё немного сверху.

Индекс МосБиржи за последние 20 лет рос в среднем на 16,15%, а ставка по ипотеке сегодня 8%. Таким образом вы имеете ещё 8,15% дополнительного дохода. А 8,15% от 7.000.000 ₽ – это 47500 ₽ в месяц! Разве плохо?

Но стоит помнить, что фондовый рынок не всегда расчет. В кризисы ваш капитал может значительно сокращаться, а компании могут переставать выплачивать дивиденды.

Выше я рассмотрел вариант с инвестициями в индекс МосБиржи. Если вам интересно какой результат получился бы в случае с инвестициями в индекс S&P500, то напишите мне в комментариях.

Зачем я вообще провожу такие сравнения и интересуюсь инвестициями? Дело в том, что некоторое время назад я вместе со своей женой принял решение копить на собственную пенсию самостоятельно, откладывая ежемесячно некую часть своей зарплаты. Банковские вклады дают достаточно маленькую доходность, которой не хватает, чтобы покрыть хотя бы инфляцию. Квартира (если её покупать для сдачи) - тоже не самый выгодный актив, и к тому же требующий хлопот.

Покупка акций крупных американских компаний видится мне наиболее оптимальным вариантом сохранения и приумножения своих накоплений по соотношению доходность/риск. Если всё будет ок, то я могу выйти на пенсию (обеспечить своей семье доход от капитала) в возрасте 40-45 лет. О своем опыте достижения этой амбициозной цели я пишу в своем блоге (и иногда дублирую свои посты на Пикабу). Если вам интересна эта тема, можете почитать множество интересных статей у меня в профиле на Пикабу или же в блоге, который я веду в Телеграм (можно найти в поиске, вбив @wkpbro).