Почему расчётная цена Лукойла на 60–75% ниже биржевой

Почему Лукойл считают одной из самых стабильных и прибыльных компаний в нефтегазовом секторе — и правда ли, что её акции сейчас переоценены почти в два раза? Как выглядит Лукойл на фоне конкурентов, и стоит ли его держать в долгосрок? Сегодня я подробно разберу эти вопросы — с цифрами, примерами и понятными выводами.

Материал не является индивидуальной инвестиционной рекомендацией или предложением о покупке/продаже финансовых инструментов и услуг. Автор не несёт ответственности за убытки, связанные с операциями или инвестированием в упомянутые финансовые инструменты. Информация не должна рассматриваться как единственный источник для принятия инвестиционных решений.

Ситуация в компании Лукойл: что происходит сегодня.

Лукойл остается одной из крупнейших частных нефтяных компаний в России, с разветвлённой системой добычи и переработки. Финансово компания чувствует себя стабильно: чистая прибыль и выручка остаются высокими, а долговая нагрузка минимальна. Однако бизнесу приходится учитывать не только экономику, но и политику.

Несмотря на устойчивое положение, Лукойл не соответствует критериям компаний с высоким уровнем политической поддержки. Это значит, что в спорных или чувствительных ситуациях правительство может не выступить в её защиту. Особенно это важно на фоне обсуждений о судьбе иностранной доли в капитале.

На этом фоне прогноз по акциям Лукойла остаётся сдержанным. Основные ожидания рынка связаны с дивидендами и динамикой цен на нефть. Стоимость акций в ближайшее время будет зависеть от того, какие решения примет правительство и как компания адаптируется к новым условиям.

Прогноз на основе исторических данных и отраслевых ориентиров.

Чтобы оценить возможную будущую стоимость акций «Лукойл» по методу дисконтированных денежных потоков, сначала изучим историю. Для анализа берем финансовые результаты по РСБУ за каждый квартал с 2022 года по настоящее время.

Период прогнозирования — 2 года. В качестве базового сценария примем умеренный рост выручки — 3% в год. Ставки дисконтирования берем из последнего бюллетеня Банка России от 06.06.2025: 12,65% в долларах и 18,01% в рублях для сроков от 1 до 3 лет.

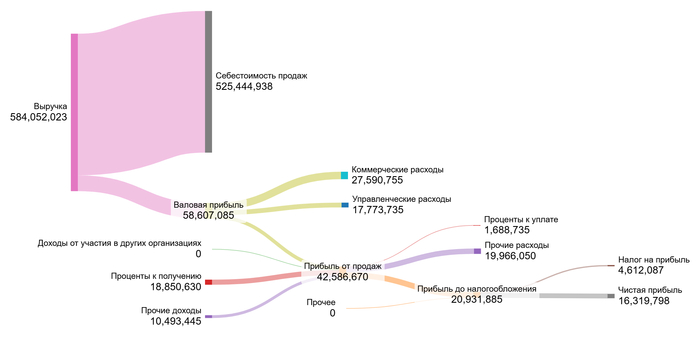

Динамика финансового результата компании за 1 квартал 2025 год представлена на графике в галерее ниже:

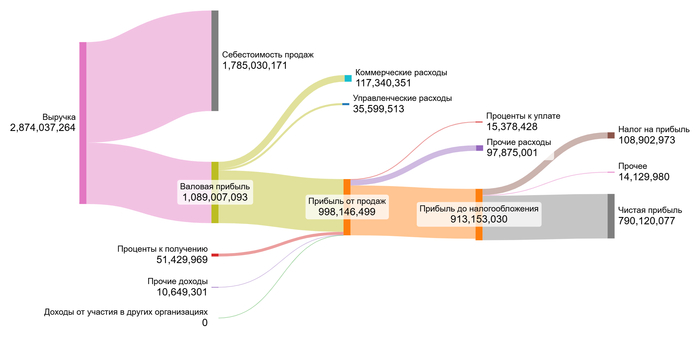

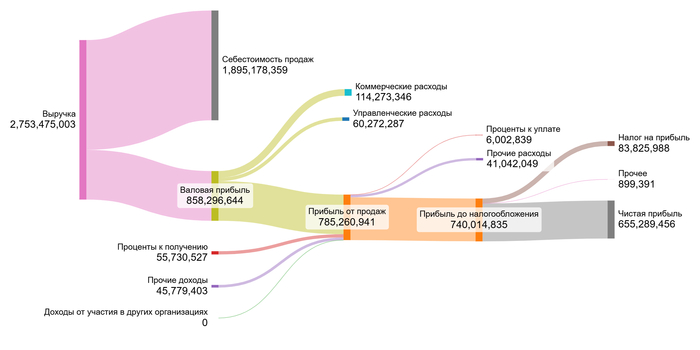

Также можно посмотреть, как менялся годовой финансовый результат с 2022 по 2024 год:

Переходим к расчету возможной стоимости 1 акции. Для этого используем медианные значения с 2022 года.

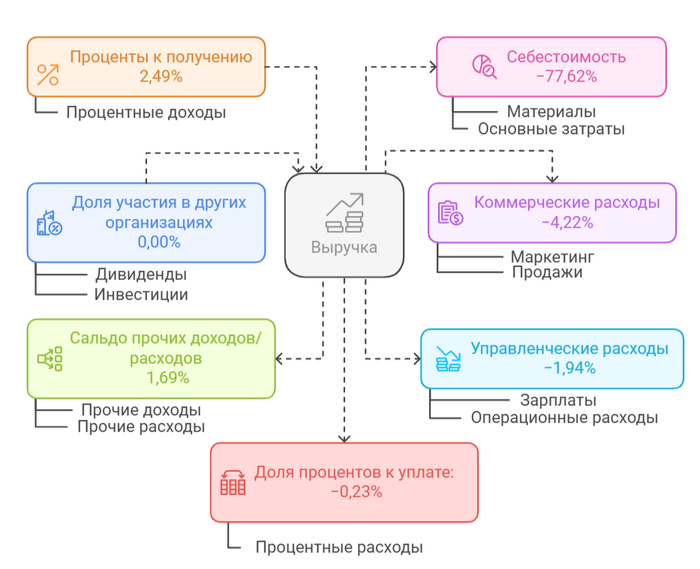

Лукойл относится к сектору Oil/Gas (Integrated). Сравним медианные показатели с отраслевыми:

Медианные показатели Лукойла

Себестоимость: −77,62% против −74,20% в среднем по сектору — немного выше, но в пределах нормы.

Коммерческие расходы: −4,22% против −6,54% — ниже среднего, это плюс.

Управленческие расходы: −1,94%, почти совпадают с медианой сектора.

Доходы от участия в других компаниях: 0%, соответствует сектору.

Проценты к получению: 2,49% — в точности как в отрасли.

Проценты к уплате: −0,23% — заметно ниже медианного −3,62%, то есть долговая нагрузка низкая.

Сальдо: 1,69% — выше отраслевого среднего (−0,25%), что позитивно.

Маржа от выручки: 20,18%, при медиане по сектору 16,82% — сильный результат.

В целом, медианные значения указывают на устойчивую структуру затрат и хорошую эффективность.

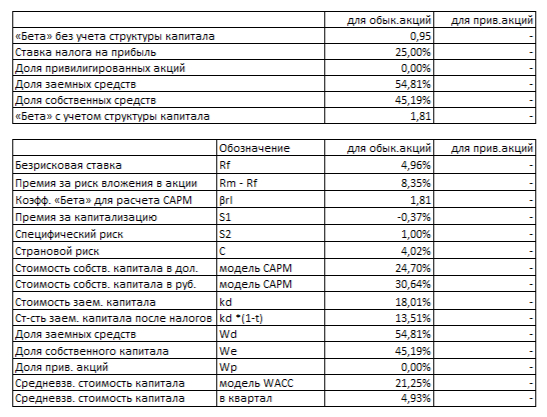

Для расчета WACC (средневзвешенной стоимости капитала) используем: безрисковую ставку — 4,96% в $, страновой риск (Россия) — 4,02% в $, премия за риск акций — 8,35% в $, премия за размер — −0,37% в $, специфический риск компании — 1% в $. Переведем из $ в ₽. В результате WACC составляет 21,25% в рублях. Такая ставка влияет на итоговую оценку: чем выше WACC, тем ниже стоимость будущих денежных потоков.

Расчет потенциальной стоимости акций Лукойла.

Рассмотрим два сценария: если компания растёт как отрасль в целом и если — по собственным показателям.

Сценарий № 1: Консервативный прогноз.

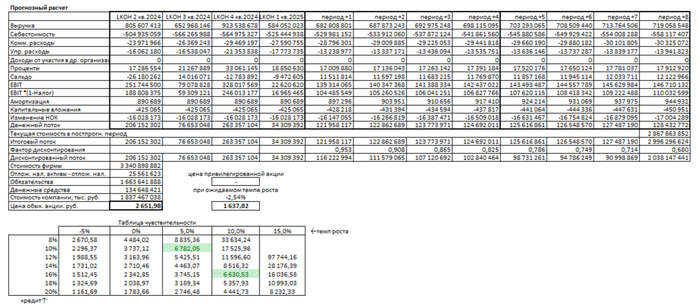

Если выручка будет расти по 3% в год, как мы заложили ранее, то, просуммировав все будущие денежные потоки и разделив их на число акций, получим стоимость одной обыкновенной акции Лукойла на уровне 2 651,98 руб. Это на 58,32% ниже, чем текущая рыночная цена.

Сценарий № 2: Рост по собственным показателям.

Если применить метод оценки через коэффициент реинвестирования и рентабельность капитала, ожидаемый темп роста окажется -2,54% в год. В этом случае справедливая цена акции будет 1 637,82 руб., что на 74,26% ниже текущей биржевой котировки.

Если расчётная стоимость акции по методу дисконтированных денежных потоков (ДДП) оказывается на 60–75% ниже текущей цены, это сигнал который может указывать, на то, что бумага может быть переоценена рынком — как в базовом, так и в оптимистичном сценарии.

Это не означает, что цена обязательно упадёт. Но такие расхождения могут говорить о том, что:

текущие котировки уже включили в себя завышенные ожидания,

будущий рост компании переоценён,

или инвесторы платят премию за устойчивость/дивиденды, которую модель не учитывает напрямую.

Сравнение с рыночной ценой.

Согласно таблице чувствительности, текущая цена 6 362,50 руб. ближе всего соответствует параметрам: рост 10% и ставка 16%. Поддерживать такой рост Лукойлу будет сложно. Несмотря на масштаб бизнеса и экспортную выручку, компания работает в условиях ограниченного доступа к валюте и ограничений на выкуп долей у иностранных акционеров. Существенных драйверов для устойчивого роста выше среднеотраслевого пока не видно.

Любые инвестиционные решения сопряжены с рисками. Прошлые результаты не гарантируют будущей доходности.

Материал не является индивидуальной инвестиционной рекомендацией или предложением о покупке/продаже финансовых инструментов и услуг. Автор не несёт ответственности за убытки, связанные с операциями или инвестированием в упомянутые финансовые инструменты. Информация не должна рассматриваться как единственный источник для принятия инвестиционных решений.

Информация предоставлена исключительно в развлекательных целях.

Выводы по анализу Лукойла и сравнение с конкурентами.

Мы начали с вопроса: как Лукойл выглядит на фоне других компаний отрасли? По ходу статьи стало ясно, что Лукойл выделяется стабильностью прибыли, ростом дивидендов и сбалансированным подходом к управлению капиталом. Эти качества делают его заметным игроком на рынке, особенно для тех, кто ищет устойчивость и понятные выплаты.

Конечно, у каждого инвестора свои цели. Но если вы выбираете между стабильностью и потенциалом роста, стоит задать себе вопрос: что для вас важнее — уверенные дивиденды или попытка догнать недооценённого лидера? Ответ на этот вопрос — ключ к вашей стратегии. Поделитесь своим мнением в комментариях: если бы нужно было выбрать только одну компанию из сектора, кто это был бы и почему?

На сегодня это всё! Спасибо, что дочитали до конца. Если материал был полезен, поставьте лайк и подпишитесь на Телеграм-канал, где я регулярно разбираю стоимость российских акций, выкладываю свежие расчёты и делюсь идеями для размышления. Подписывайтесь — там всё по делу и без воды.

Лига Инвесторов

12.9K постов8K подписчиков

Правила сообщества

1. Необходимо соблюдать правила Пикабу

2. Запрещены посты, не относящиеся к тематике сообщества

3. Запрещается откровенная реклама

4. Нельзя оскорблять участников сообщества.