Защищают ли акции от инфляции?

Принято считать, что акции являются надежным хеджем (защитой) от инфляции. В действительности, это не всегда так.

Исследование Credit Suisse Research Institute

Credit Suisse ежегодно публикует большой обзор по глобальным фондовым рынкам. В нем собраны исторические данные по инфляции и доходностям активов в различных странах, начиная с 1900 года. Не удивляйтесь, фондовые рынки некоторых стран имеют более чем 200-летнюю историю.

На основе имеющихся данных, авторы обзора проанализировали, как размер инфляции влиял на доходности акций и облигаций.

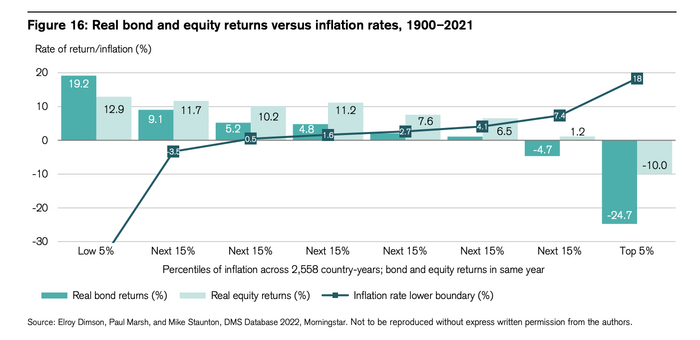

Для этого они взяли 21 страну со статистикой по инфляции и доходностям активов с 1900 по 2021 год и произвели расчет 2 558 годовых страновых наблюдений (умножили 21 страну на 122 года наблюдений).

Полученные страновые наблюдения они разделили на группы, в зависимости от уровня инфляции.

На картинке слева-направо:

5% страновых наблюдений с сильной дефляцией

15% страновых наблюдений с умеренной дефляцией -3,5%

15% страновых наблюдений с инфляцией 0,5%

15% страновых наблюдений с инфляцией 1,6%

15% страновых наблюдений с инфляцией 2,7%

15% страновых наблюдений с инфляцией 4,1%

15% страновых наблюдений с инфляцией 7,4%

5% страновых наблюдений с инфляцией 18%

Затем они посчитали, какую реальную доходность давали акции и облигации в каждой группе. Реальная доходность – это номинальная доходность минус инфляция.

Например, при номинальной доходности банковского вклада 7% и годовой инфляции 12%, реальная доходность равна -5%.

Результаты расчетов показали, что:

1. Акции почти всегда превосходили по доходности облигации. За исключением режима сильной дефляции.

2. В условиях небольшой дефляции и нормальной инфляции (до 4%) акции и облигации приносили положительную реальную доходность. Однако с ростом инфляции, реальная доходность акций и облигаций снижалась. При этом облигации давали результат хуже, чем акции.

Какой вывод можно сделать?

Акции не являются хеджем от инфляции в годы резких скачков цен. Вспомним 2022 год, когда российские акции упали на -37%, а инфляция была 12%. Реальная доходность составила -49%.

Но, удерживая акции в течении длительного периода времени, они становятся надежным хеджем от инфляции. Этому есть объяснение. Компании через увеличение стоимости товаров и услуг перекладывают инфляцию на потребителей. Бизнес продолжает расти. Поэтому увеличивается капитализация фондового рынка, а, значит, и доходность акций.

Таким образом, правильнее говорить, что акции на долгосрочном горизонте опережают инфляцию.

____________________

Если публикация понравилась вам, подпишитесь на мой Tg-канал. Там вы найдете больше полезной информации по личным финансам и инвестициям.