Инвестиционный обзор компании Visa (V)

Всем привет! В одной из прошлых своих статей я уже разбирал крайне интересную компанию Facebook, а сегодня давайте поговорим о не менее перспективной и первоклассной организации Visa, торгующуюся на бирже с тикером V и доступной даже неквалифицированным инвесторам из России.

Данная статья носит чисто ознакомительный характер и не является инвестиционной рекомендацией или сигналом к покупке каких-либо ценных бумаг. Любые инвестиции связанны с определённым риском, так что будьте внимательны и осторожны.

Общее описание

Visa – транснациональная американская компания, основной деятельностью которой являются услуги проведения платёжных операций. Организация предоставляет доступ держателям карт, а также различным предприятиям и учреждениям к обширной сети электронных платежей. Сами платежи происходят посредством процессинговой системы VisaNet, способной обработать более 65 тысяч транзакций в секунду, а также обеспечивающей их безопасность и надёжность. Сразу стоит отметить, что Visa не оказывает банковские услуги, то есть не принимает вклады и не выдаёт кредиты, а лишь помогает финансовым организациям и их клиентам осуществлять денежные переводы и конвертацию валют, за это забирая свою комиссию, которая составляет примерно 0,25-0,3% от суммы транзакции.

История компании начинается в 1958 году, когда Bank of America выпускает собственную карту BankAmericard, позволяющую совершать платежи без использования наличных. Продукт быстро набирает популярность и в скором времени другие банки также решают пробрести лицензию и начать выпускать свои карты под эти брендом. Однако в дальнейшем становиться понятно, что развитию продукта мешает название, вызывающее слишком сильные ассоциации с Bank of America, который был далеко не везде популярен, и поэтому принимается решение переименовать и выделить в отдельное предприятие саму платёжную систему. Так на свет появилась компания Visa, изначально состоящая из нескольких филиалов, но позже объединившаяся и ставшая одной из крупнейших мировых корпораций. На данный момент, Visa занимает восьмое место по капитализации, которая составляет $413,58 миллиарда, в индексе S&P 500, расположившись между Berkshire Hathaway и Johnson & Johnson.

Финансовые показатели за второй квартал 2020 года

А сейчас давайте рассмотрим финансовые показатели компании за второй квартал 2020 года. Как и большинство других организаций, Visa понесла определённый урон от случившегося кризиса, однако хорошие фундаментальные показатели не позволил ей получить слишком сильные убытки. Выручка с конца 2019 года упала всего лишь на 5%, с $6,137 миллиарда до $5,854 миллиарда, а чистая прибыль даже увеличилась на 2% с $3,025 миллиарда до $3,084 миллиарда. При этом рост обусловлен в основном повышением доходов от взносов за доступ к платёжной системе, а также снижением затрат на маркетинг, обслуживание платёжной сети, обработку данных, административные и профессиональные услуг. А вот выручка от международных транзакций и конвертации валют подверглась сильному давлению и упала на 16%. Также незначительно выросли обязательства корпорации, увеличившись с $37,89 миллиарда до $38,235 миллиарда (+1%). Однако в целом видно, что Visa не сильно пострадала в этой тяжёлой ситуации.

График

Смотря на график котировок Visa, можно заметить стабильный рост на протяжении всего существования компании. Конечно, можно увидеть и падения, например практически сразу после IPO, стоимость акций упала на 49%, однако потом последовал бурный рост на протяжении 12 лет, который составил 1800%, то есть котировки выросли практически в 20 раз (в то же время S&P 500 вырос лишь на 400%). Коррекцию 2018 года Visa также встретила довольно хорошо, упав всего лишь на 18% и быстро восстановившись. Что касается текущего кризиса, то тут платёжная система упала с максимумов на 36%, однако в дальнейшем отскочила на 45%, но всё равно не достигла предыдущих максимумов. Интересно то, что размеры падения в 2018 и 2020 годах соответствовали размерам падениям индекса S&P 500: это говорит о довольно большой корреляции этих двух активов. На данный момент одна акция Visa стоит $195, сохраняя потенциал роста до предыдущих максимумов в 9%, хотя возможно и снижение, в случае очередного падения S&P 500.

Долгосрочные финансовые показатели и мультипликаторы

Visa – крайне хороший и прибыльный бизнес, поэтому денежные потоки показывают феноменальный и при это крайне стабильный рост. Только представьте, за всё время с момента IPO в 2008 году выручка компании росла без падений, то есть в каждый следующий год она была обязательно больше чем в предыдущий и так на протяжении 11 лет, с 2008 по 2019 год. Конечно, стоит понимать, что на этом промежутке времени не было существенных кризисов, и следовательно, в этом году мы можем увидеть снижение, однако текущие результаты всё равно приятно удивляют. Что касается чистой прибыли, то она также показывает рост, однако он не настолько плавный, как в первом случае: за всё время было два снижения, в 2012 и 2016 годах. Зато чистая маржинальность организации просто превосходная и составляет 52,26% (по сути, Visa забирает себе больше половины выручки) – это один из самых лучших показателей во всей индустрии. Правда, к минусам можно отнести выросший в 2016 году долг (раньше у Visa долгов не было, однако этот пришлось взять для покупки филиала Visa Europe), который на данный момент составляет $17,842 миллиарда, при уровне кэша в $12,151 миллиарда. Задолженность довольно значительная, но корпорация может спокойно её погасить, учитывая, что мультипликатор Debt / EBITDA равняется 1,09. Говоря о других мультипликаторах, стоит отметить высокие рентабельность активов и рентабельность капитала, составляющие 17,32% и 35,91% соответственно, а также довольно высокий PE, равный 35 и говорящее о переоценённости компании, хотя и не очень сильной (учитывая хорошие финансовые показатели, такая оценка вполне оправдана). Также организация проводит выкуп своих акций и платит скромные дивиденды на уровне 0,62% годовых, которые, однако, растут на протяжении 11 лет и за это время выросли практически в 10 раз (стоит учитывать ещё и дробление акций 4 к 1, произошедшее в 2015 году), что является крайне хорошим показателем.

Дальнейшие перспективы

Одним из самых важных пунктов разбора компании является определение её дальнейших перспектив, и тут у Visa также всё в полном порядке. Она работает в крайне перспективной сфере безналичных платежей, которая показывает стабильный рост, но всё ещё сохраняет потенциал для дальнейшего развития. А поскольку компания занимает лидирующее место в этой отрасли, то она скорее всего станет бенефициаром дальнейшего увеличения количества транзакций. Также к преимуществам организации можно отнести высокую маржинальность её бизнеса, и независимость от экономических циклов. При этом положительное влияние на развитие корпорации оказала покупка Visa Europe (хотя это и вызвало рост долга) – последнего филиала, не входившего до этого в состав Visa Inc. Ещё из недавних крупных покупок стоит отметить приобретение в 2020 году за $5,3 миллиарда технологического стартапа Plaid, занимающегося обеспечением движения денег клиентов между их аккаунтами в различных финтех-приложениях, таких как Venmo и Cash App, и их банковскими счётами. Такая покупка вызвала большое удивление, ведь корпорация практически не покупает других компаний, предпочитая развивать собственный бизнес. Однако это приобретение может помочь организации охватить аудиторию финтех-приложений и начать продавать им свои услуги. Во всяком случае стоит учитывать, что Visa является практически монополистом на рынке бесконтактных платежей и банковских карт (про Mastercard и других конкурентов я расскажу ниже) и, следовательно, сильных угроз для её процветания пока не наблюдается.

Конкуренты

Однако стоит учитывать и нарастающее влияние конкурентов, коих в последнее время стало довольно много. В сфере банковских карт Visa занимает беспрецедентное первое место, так как для входа в это бизнес требуются огромные вложения, и поэтому молодые стартапы просто не имеют возможности занять хоть какую-нибудь долю рынка. Другое дело крупные компании, которые уже имеют свою клиентскую базу. К таким организациям конечно же следует отнести Mastercard – основного конкурента Visa. Этот финансовый гигант, хоть и занимает меньшую долю рынка (особенно явно это проявляется на рынках Южной и Северной Америки, а вот в Европе, Азии и Африке доли поделены более справедливо), но зато показывает более высокие темпы роста, в том числе и благодаря щедрой бонусной программе для своих клиентов. Также Mastercard немного более диверсифицирован, так как помимо основной деятельности, занимается консалтинговыми и аналитическими услугами, которые, правда, приносят лишь небольшую часть выручки, а вот общую маржинальность снижают. То же самое можно сказать и об инвестициях: Mastercard более охотно приобретает другие предприятия и за 2019 год купил несколько компаний из сфер выявления мошенничества, финансирования точек продаж, трансграничных транзакций и аналитики данных. Такое активное развитие позволяет с большей скоростью наращивать выручку, что конечно же приводит к более быстрому росту котировок, однако из-за этого Mastercard имеет более высокий PE и несёт больше рисков. В остальном же он крайне похож на Visa и вместе с ней представляет наглядный пример дуополии. Что касается остальных платёжных систем, то они не представляют серьёзной угрозы, так как работают лишь в своих регионах или странах, однако вмести он всё равно ограничиваю потенциал роста Visa. Это такие компании, как UnionPay, JCB, Мир, iDEAL, Elo, UPI, American Express и Discover, работающие в Китае, Японии, России, Нидерландах, Бразилии, Индии и США соответственно. Также косвенно к конкурентам можно отнести различные электронные кошельки, например PayPal (с его приложением Venmo), Alipay, WeChat Pay, Qiwi и Яндекс Деньги, а также различные блокчейн-проекты, желающие запустить свою криптовалюту, которые, правда, пока являются лишь теоретической угрозой. Как можно заметить, подавляющее большинство из вышеперечисленных компаний не способны составить существенную конкуренцию бизнесу Visa.

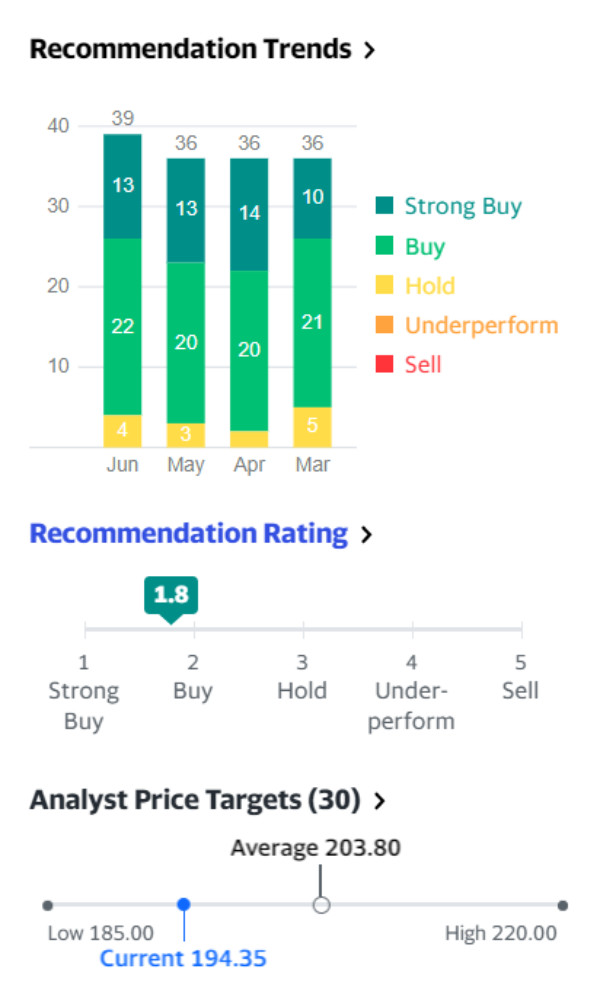

Прогнозы аналитиков

Рассматривая прогнозы аналитиков по бумагам Visa, можно заметить, что в большинстве своём они не ожидают сильного роста котировок акций в течении года и говорят лишь о 2-3% подъёме. Однако они всё равно рекомендуют покупать этот актив, видимо считая, что он покажет себя лучше рынка, так как Visa не сильно страдает, а даже наоборот получает выгоду от карантина, который располагает людей к безналичным платежам. Хотя во всяком случае стоит осознавать возможность падения котировок компании.

Вывод

После всего вышеперечисленного, давайте сделаем некоторые выводы. Visa – это корпорация, работающая в крайне перспективной сфере электронных платежей и занимающая в этой нише почётное первое место. Её финансовые показатели несколько упали в 2020 году из-за кризиса, однако это не нанесёт компании существенного вреда, так как её высокомаржинальный бизнес только выигрывает в условиях карантина. Также к положительным факторам можно отнести стабильно растущие финансовые потоки и умеренный уровень долга. При этом у Visa всё ещё сохраняется потенциал дальнейшего роста, за счёт роста рынка безналичных платежей, интеграции бизнеса Visa Europe и развитие в области финтех-приложений, благодаря приобретению стартапа Plaid. Ещё стоит отметить, что корпорация хорошо защищена от конкуренции из-за сложности входа на рынок платёжных систем, и поэтому её единственным полноценным конкурентом является Mastercard, который, однако, занимает меньшую долю рынка, но зато имеет больший потенциал роста. Также определённую конкуренцию оказывают различные национальные платёжные системы и электронные кошельки, а в дальнейшем – предприятия, работающие с блокчейном и криптовалютой. Правда, это не машет аналитикам давать рекомендации покупать акции Visa, хотя, и не ожидая от них сильного роста на горизонте года, а возможно и готовясь к определённой коррекции. Зато на долгосрочном периоде перспективы у организации хорошие и практически безоблачные.

Мой личный отзыв о компании Visa: Данный эмитент представляет из себя хорошую компанию для в меру консервативных долгосрочных инвесторов, желающих увеличить свой капитал. Для дивидендных же стратегий акция подходит слабо из-за низких дивидендных выплат, которые, однако, имеют высокий потенциал для дальнейшего увеличения. При добавлении в портфель ценных бумаг Visa стоит рассмотреть и покупку акций Mastercard: так можно минимизировать риски и не упустить рост любой из этих компаний. Также стоит учитывать, что на горизонте года сильные перспективы для роста, по мнению аналитиков, пока отсутствуют и есть вероятность определённого снижения, поэтому действуйте в соответствии с вашей стратегией: если у вас нет времени или желания мониторить котировки (или вы не верите во второе дно), то можете покупать прямо сейчас и на долгосрок; если время есть, то можете дождаться коррекции и купить по более выгодным ценам, а потом или продать на отскоке, или опять же держать длительный период времени с целью долгосрочного роста котировок.

Спасибо за внимание!