Финансовое моделирование, ч. 5

Ну, что же, «Продолжаем разговор!» ©Карлсон.

Сегодня, наконец-то, увидим некоторые обобщенные результаты того, что мы наваяли до этого — увидим результирующие денежные потоки проекта.

Но перед эти надо еще кое-что посчитать: налоги (как бы неприятно это ни было…).

Обращаю внимание, что из налогов на этом листе будем считать НДПИ (налог на добычу полезных ископаемых), налог на имущество и налог на прибыль. НДФЛ и отчисления, связанные с оплатой труда, уже посчитаны на листе OPEX, а НДС на данном предприятии считать нет смысла (выручка по золоту и серебру поступает без НДС, а НДС, который уплачивается контрагентам во время осуществления капитальных и операционных затрат, возмещается из бюджета в том же году). Если бы строилась модель предприятия, имеющего выручку с НДС, то пришлось бы отдельно считать входящий и исходящий НДС, чтобы потом рассчитать разницу, которую нужно уплатить в бюджет нашей Великой Родины.:)

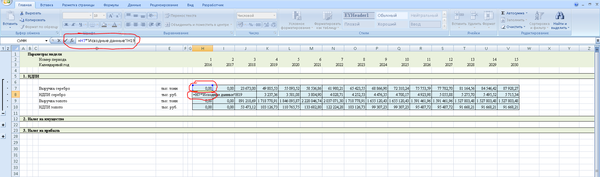

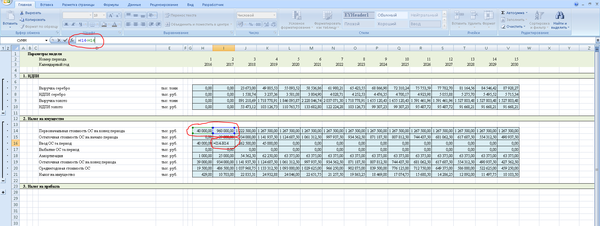

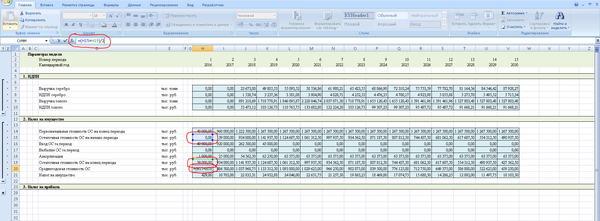

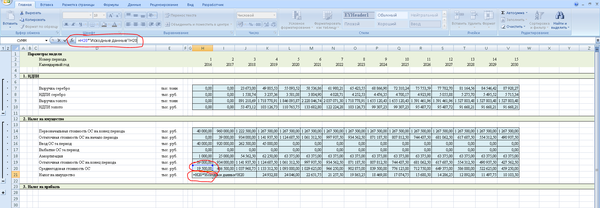

НДПИ по золоту и серебру зависит от полученной за период выручки:

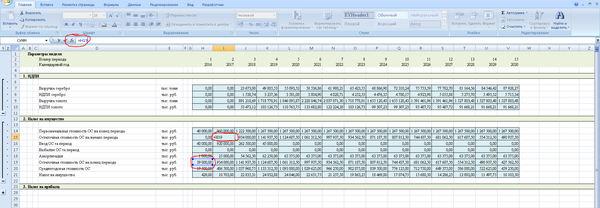

Налог на имущество считаем от средней стоимости основных средств за период. Исходим из предпосылок, определенных ранее: единый срок эксплуатации всех ОС, отсутствие выбытия основных средств за период реализации проекта. Если предпосылки иные — расчет стоимости ОС и амортизации, соответственно, изменится и усложнится.

Для начала собираем первоначальную стоимость ОС за каждый период (аналогично тому, как это делалось на листе OPEX, за тем исключением, что здесь учитываются также нематериальные активы:

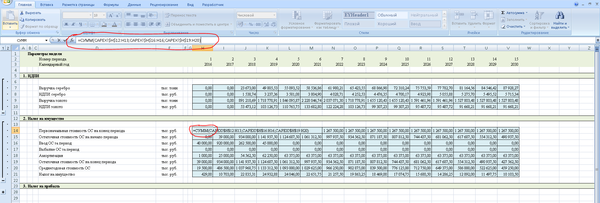

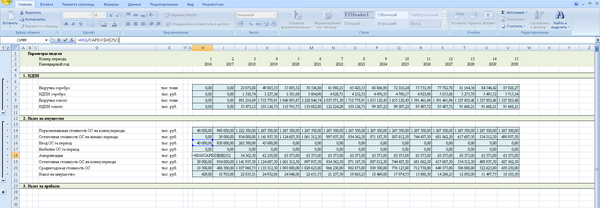

Остаточная стоимость на начало нового периода равняется остаточной стоимости на конец предыдущего (логично, правда?). Я предпочитаю по возможности и при необходимости даже такие очевидные вещи отдельно посчитать, чтобы потом лишнего не мудрить в длинных формулах и, соответственно, не ошибаться лишнего.

Считаем сумму основных средств, введенных в эксплуатацию за каждый период:

Т.к. точно предсказать, когда именно будут введены в эксплуатацию активы, сложно на этапе долгосрочного планирования, то предполагаем, что ввод в эксплуатацию происходит в середине года. Поэтому амортизацию считаем в нашем случае так (первый год будет немного отличаться от остальных):

Остаточная стоимость на конец периода — это сумма того, что было на начало, плюс все, что прибыло, минус все, что убыло:

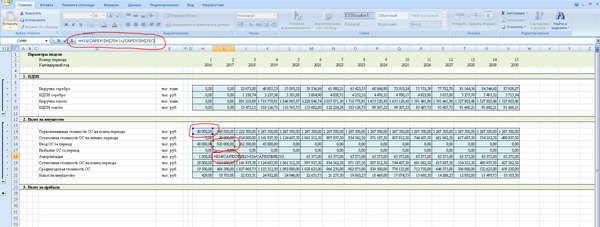

Считаем среднегодовую стоимость ОС:

И, собственно, из нее рассчитываем налог на имущество:

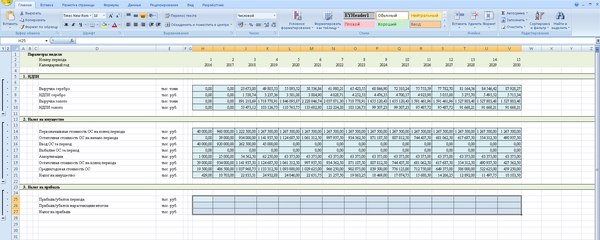

Для налога на прибыль намечаем место, но пока не заполняем, т.к. для этого пока не хватает данных:

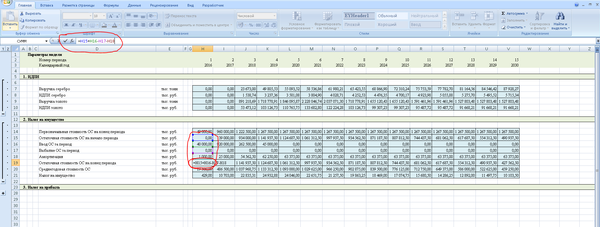

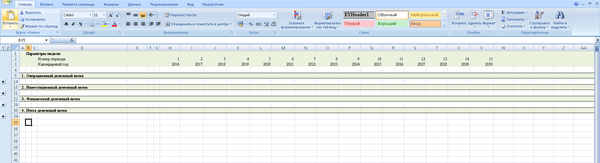

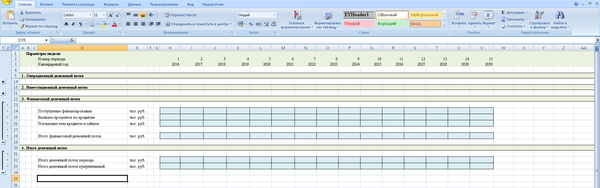

Переходим к листу Cash Flow — сборнику наших денежных потоков.:)

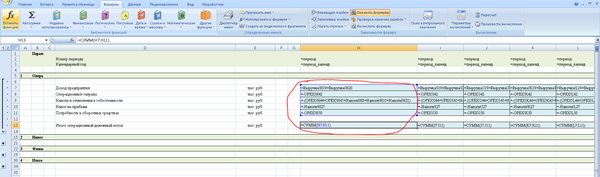

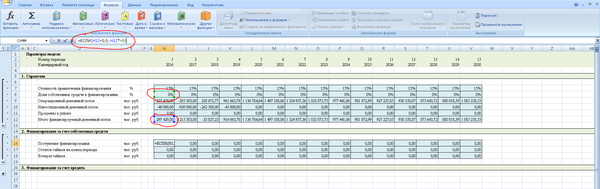

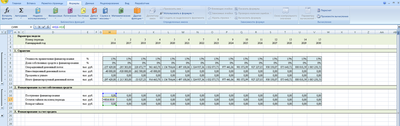

Суммируем операционные доходы и расходы в соответствующие строки, отведенные для операционных денежных потоков:

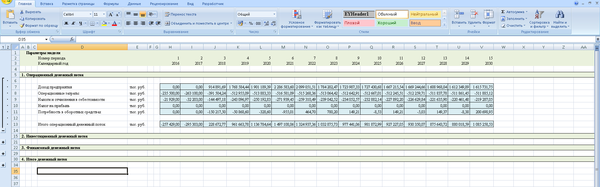

Получаем пока примерно следующее:

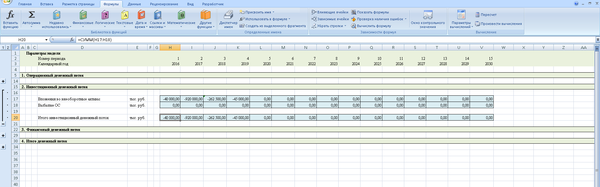

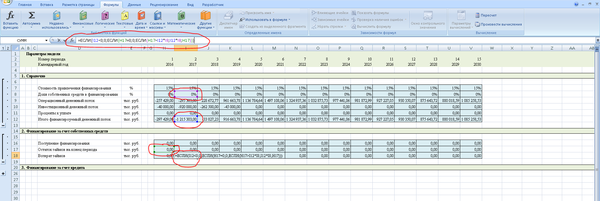

Аналогично поступаем с инвестиционным денежным потоком:

И получаем:

Финансовый и совокупный денежные потоки пока не заполняются в связи с недостаточностью данных.

Переходим к подбору финансирования (оно же магия Excel’я… точнее, магического тут ничего нет, но я испытал эстетическое удовольствие, когда впервые это замутил:)) ).

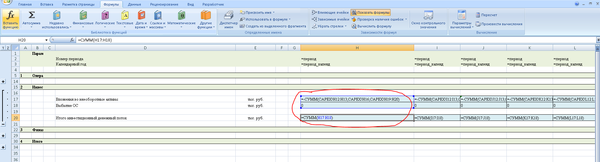

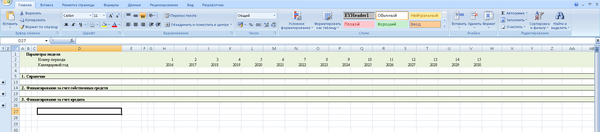

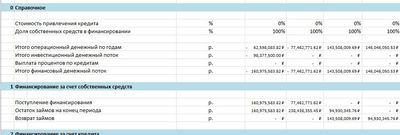

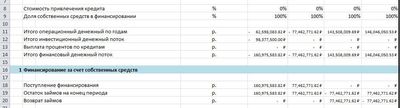

Как обычно, начинаем с перенесения на этот лист для удобства полезной справочной информации из других листов:

В целом, предприятие не должно иметь так называемых «кассовых разрывов», т.е. ситуаций, когда по плану в какой-то момент времени расходы превышают остаток на счетах компании (исходим из того, что на момент начала реализации проекта остатки нулевые). Таким образом, мы должны проверить, чтобы сумма инвестиционного и операционного потоков не была меньше нуля. Если она меньше нуля — надо брать кредиты и/или займы. Но обычно по условиям кредитных договоров проценты по выданным кредитам должны выплачиваться постоянно, вне зависимости от того, насколько удачно работает предприятие. Поэтому, мы должны быть уверены, что полученной выручки от продажи нам хватает на покрытие как операционных расходов, инвестиционной программы, так и для уплаты банковских процентов. Не хватает? Придется наращивать долги, что поделаешь…

В настоящей модели у нас планируется полностью банковское финансирование (довольно заурядная ситуация в крупном бизнесе), но покажу для примера и отдельные строки для расчета финансирования за счет собственных средств (оно же «акционерное финансирование»), предполагая его бесплатным источником денег. Понятно, что с точки зрения эффективности проекта гораздо лучше использовать бесплатные источники финансирования (или хотя бы более дешевые, если злые акционеры тоже требуют процентов за предоставленные займы), но с другой стороны, во-первых, не всегда есть возможность профинансировать бизнес полностью из своих денег, а во-вторых, разделить риски проекта тоже хочется с кем-то, а не тащить эти риски на своем горбу.

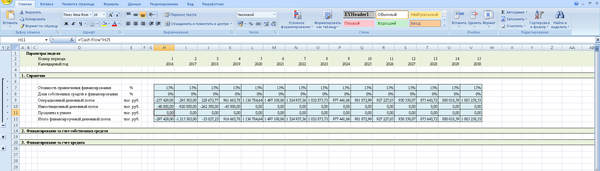

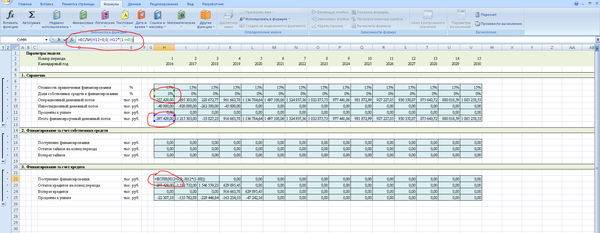

Итак, общий поток, который нужно финансировать — это сумма операционного, инвестиционного денежных потоков и процентов к уплате:

Далее заполним ячейки по финансированию из собственных средств (хоть они и будут все равны нулю, но проще для дальнейшего понимания начать с них). Сначала проверяем, нужно ли вообще финансирование. Если да, то финансируем деятельность, исходя из той доли, которая приходится на финансирование за счет собственных средств:

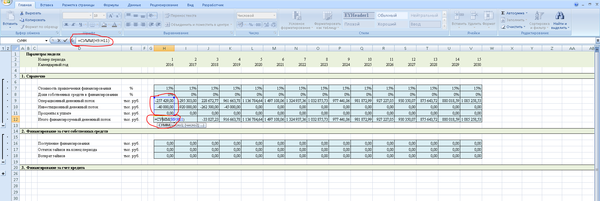

Считаем остаток займов на конец периода (это то, что поступило минус то, что вернули обратно):

А теперь считаем возврат займов. Основная предпосылка — возвращаем кредиты и займы как можно скорее из потока — это эффективнее для акционеров и дешевле с точки зрения обслуживания кредитов. Формула длинная, поэтому на всякий случай поясню ее смысл. Сначала проверяем, положительный ли у нас в текущем периоде финансируемый денежный поток - если отрицательный, то возвращать нечем. Далее проверяем, есть ли еще остаток задолженности по займам — если остатка задолженности нет, то и возвращать нечего. Соответственно, если у нас и задолженность есть и денежный поток положительный, то мы что-то вернем акционерам:) Что — зависит от размера потока. Проверяем, что меньше - остаток задолженности перед акционерами или весь поток, умноженный на долю акционерного капитала в финансировании. Что меньше — ту сумму и возвращаем (мы не можем вернуть весь долг, если денежный поток не позволяет это сделать и, в то же время, если поток позволяет вернуть весь остаток задолженности, то нет смысла ее оставлять и не возвращать).

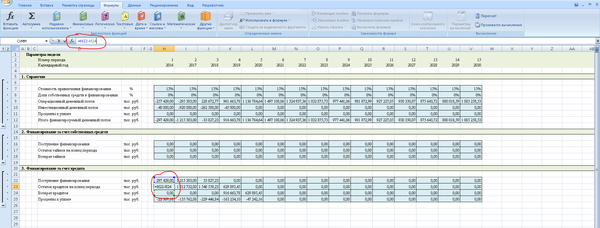

В расчете финансирования за счет кредитных средств все аналогично за тем исключением, что, во-первых. начисляются и выплачиваются проценты, а во-вторых, доля кредитных средств — это 100%-доля акционерных средств.

Итак, считаем поступления за счет кредитов:

Остаток задолженности наконец периода:

(упираемся в ограничения Пикабу, поэтому продолжение сейчас будет отдельным постом)