Русснефть: 5 фактов, которые изменят ваше мнение об этих акциях

Почему рынок так оптимистично оценивает «Русснефть», если расчеты показывают, что долги компании превышают ее возможности генерировать доход? Что стало причиной крупного убытка в первом полугодии 2025 года, несмотря на устойчивый рост валовой прибыли в предыдущие годы? Как высокая себестоимость влияет на будущее компании в сравнении с конкурентами? Эта статья будет полезна инвесторам, которые хотят понять, когда «дорогая» акция становится опасной ловушкой, а когда — возможностью для роста. Давайте я расскажу о реальном финансовом положении компании и объясню, почему акции стоят именно столько.

Материал не является индивидуальной инвестиционной рекомендацией или предложением о покупке/продаже финансовых инструментов и услуг. Автор не несёт ответственности за убытки, связанные с операциями или инвестированием в упомянутые финансовые инструменты. Информация не должна рассматриваться как единственный источник для принятия инвестиционных решений. Информация предоставлена исключительно в ознакомительных целях.

О компании Русснефть.

Русснефть — независимая нефтегазовая компания, которая выделяется на фоне гигантов вроде Газпрома, Роснефти и Газпромнефти.

Большая часть выручки (86,56%) формируется за счёт добычи и продажи нефти, газа и нефтепродуктов — это основа, которая делает компанию устойчивой к рыночным колебаниям. Оставшиеся 12,21% приносят оптовые сделки с покупным сырьём, что позволяет маневрировать в кризисные периоды.

Прогнозируем стоимость акций Русснефти: мой подход к расчету.

Чтобы определить стоимость акций «Русснефти», я проанализирую её историю и спрогнозирую будущие денежные потоки. Для этого воспользуюсь методом дисконтирования денежных потоков (DCF). Проще говоря, я рассчитаю, сколько компания заработает в будущем, и приведу эти суммы к текущей стоимости.

Исходные данные:

Финансовые показатели взяты из российской отчётности (РСБУ) за период с 2022 года по 2 квартал 2025 включительно — поквартально.

Период прогноза — 2 года.

Консервативный рост выручки — 3% ежегодно.

Средневзвешенные ставки по кредитам: 12,65% в долларах и 15,59% в рублях (источник: Банк России, бюллетень от 07.07.2025).

Вы видите динамику ключевых показателей в галерее диаграмм ниже — это поможет оценить тренды наглядно.

Тенденции которые я заметил на графиках:

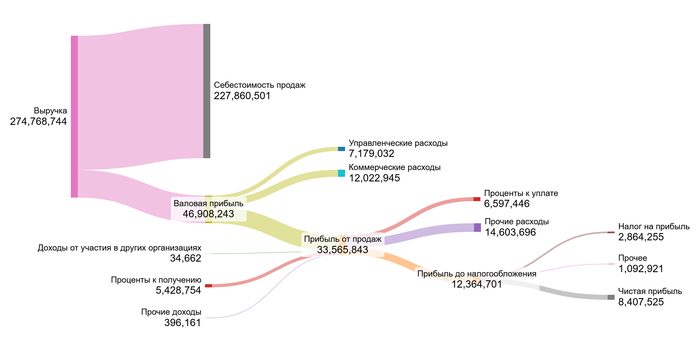

Выручка: Волатильность. Спад в 2023 г. (-13%), затем рост в 2024 г. (+26%). Данные за 1 пол. 2025 г. показывают умеренный темп.

Валовая прибыль: Устойчивый рост (46.9 → 60.4 → 73.1 млрд руб.), маржа растет. Продолжает рост в 1 пол. 2025.

Прибыль от продаж: Сильный рост (27.7 → 40.5 → 50.6 млрд руб.) благодаря контролю затрат. Сохраняется в 1 пол. 2025.

Доходы от участия: Резкий скачок в 2024 г. (2.4 млрд руб.), в остальные периоды незначительны. Спад в 1 пол. 2025.

Проценты к получению: Стабильный рост (5.4 → 8.5 → 10.3 млрд руб.), компания зарабатывает на финансовых активах. Рост продолжается.

Проценты к уплате: Рост долговой нагрузки (6.6 → 11.1 → 10.3 млрд руб.), пик в 2023 г. Остается высокой в 1 пол. 2025.

Прочие расходы: Высокие и волатильные. Резкий скачок в 1 пол. 2025 г. (-21.1 млрд руб. — главный фактор убытка).

Чистая прибыль: Рост (8.4 → 31.8 → 42.3 млрд руб.) сменился крупным убытком в 1 пол. 2025 (-2.4 млрд руб.) из-за прочих расходов.

Ключевые показатели Русснефти

Компания работает в секторе интегрированных нефтегазовых компаний (Oil/Gas Integrated). Это значит, она контролирует всю цепочку: от добычи нефти/газа до продажи бензина на АЗС.

Сравниваю ее метрики с отраслевыми стандартами:

Себестоимость (77.13% от выручки): Выше среднего по отрасли (73.25%).

Коммерческие расходы (5.57%): Ниже среднего (6.43%). Плюс! Значит, Русснефть эффективнее продвигает продукцию.

Управленческие расходы (2.68%): Выше нормы (2.17%).

Доходы от участия в других компаниях (0.32%): Ниже отраслевого уровня (0.98%).

Проценты к получению (3.32%): Выше среднего (2.88%).

Проценты к уплате (-3.87%): Меньше, чем в среднем по сектору (-4.10%). Хорошо: долговая нагрузка контролируется.

Прочие расходы/доходы (-0.34%): Лучше отраслевого показателя (-1.01%).

Итоговая маржа (14.05%): Незначительно ниже среднего по сектору (15.67%).

Русснефть работает на уровне сектора. Её слабое место — высокая себестоимость, но это компенсируется эффективным управлением долгами и коммерческими расходами.

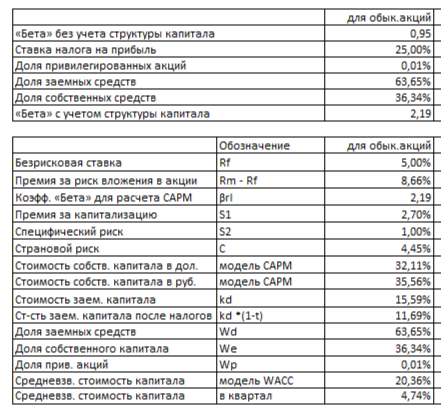

Расчет «стоимости денег» для компании (WACC)

Для DCF-модели мне нужна ставка дисконтирования. Рассчитал её как средневзвешенную стоимость капитала (WACC):

Безрисковая ставка (доходность 30-летних гособлигаций США): 5,00%

Премия за риск инвестиций в Россию: 4,45%

Премия за вложения в акции (вместо облигаций): 8,66%

Доплата за малый размер компании: 2,70%

Специфические риски Русснефти: 1,00%

Итоговая WACC: 20,36% в рублях. Чем выше эта цифра, тем сильнее мы «обесцениваем» будущие доходы компании. Здесь ставка превышает среднюю по рынку — это снизит итоговую расчётную стоимость акции.

Сколько стоит акция Русснефти.

Я смоделировал два сценария, чтобы понять, сколько может стоить акция Русснефти. В основе расчетов — метод DCF. Это когда мы оцениваем компанию по её будущим денежным потокам: суммируем прогнозируемые доходы, вычитаем долги и обязательства, а затем «пересчитываем» эту сумму в сегодняшние деньги.

Сценарий 1: Консервативный рост (3% в год)

Предположим, Русснефть будет расти скромно — на 3% ежегодно, как в среднем по экономике. После расчета всех будущих поступлений и вычета долгов, стоимость одной акции получается -315,07 рублей. Это на 368% ниже текущей рыночной цены (117,15 руб.).

Модель DCF показала: если ситуация не изменится, долги компании будут превышать её возможности генерировать доход. Стоит тщательно проанализировать, сможет ли Русснефть обслуживать свои обязательства.

Сценарий 2: Ожидаемый рост (2.42% в год)

Здесь я учел внутренние возможности компании: сколько она реинвестирует (коэффициент реинвестирования) и как эффективно использует капитал (рентабельность). Получился еще более скромный темп чем в первом сценарии — 2,42%. В этом случае DCF дает -332,79 рублей за акцию (отрыв от рынка — 384%).

Отрицательная расчетная стоимость — тревожный знак. Прежде чем вкладывать деньги, важно сравнить Русснефть с другими нефтяными компаниями по ключевым показателям. Это поможет найти подходящую компанию, соответствующую вашей инвестиционной стратегии. Отрицательный DCF — не приговор, но веский повод копать глубже.

Почему рынок сейчас оценивает акцию в 117 рублей?

Согласно таблице чувствительности, эта цена предполагает ежегодный рост выручки на 10% при ставках по кредитам около 15%.

Насколько это реально?

Исторически Русснефть показывала скачкообразный рост (например, +26% в 2024 г.). Но поддержать стабильные 10% будет сложно. Для этого нужны:

Рост цен на нефть/газ;

Снижение долговой нагрузки (процентные расходы съедают прибыль);

Контроль над прочими расходами (их всплеск в 2025 г. привел к убытку).

Шансы есть, но риски высоки. Если компания не решит проблему долгов, рыночный оптимизм может оказаться преувеличенным.

Любые инвестиционные решения сопряжены с рисками. Прошлые результаты не гарантируют будущей доходности. Материал не является индивидуальной инвестиционной рекомендацией или предложением о покупке/продаже финансовых инструментов и услуг. Автор не несёт ответственности за убытки, связанные с операциями или инвестированием в упомянутые финансовые инструменты. Информация не должна рассматриваться как единственный источник для принятия инвестиционных решений. Информация предоставлена исключительно в ознакомительных целях.

Русснефть — инвестиция или ловушка?

Помните, как мы начали с вопроса: почему акции «Русснефти» стоят 117 рублей, если расчеты показывают их отрицательную стоимость? Теперь у нас есть ответ.

Перед вами не акция, а финансовая головоломка — отрицательная расчетная стоимость при положительной рыночной цене говорит о том, что рынок верит в чудо-сценарий роста на 10%, который маловероятен без снижения долгов и контроля над расходами.

Вы спросите: как же так? Все просто — рынок оценивает не текущее состояние, а будущие надежды. Но эти надежды требуют идеальных условий: роста цен на нефть, снижения долговой нагрузки и стабильного контроля над расходами.

А вы готовы рискнуть? Допустим, нефть рванет вверх. Тогда ее акции могут взлететь. Но... Стоит ли игра таких свеч?

Хотите глубже разбирать риски и реальную стоимость акций? Подписывайтесь на мой Телеграм-канал – там я регулярно вскрываю финансовую начинку компаний без воды. Удачи в инвестициях!

Лига Инвесторов

11.8K постов8K подписчиков

Правила сообщества

1. Необходимо соблюдать правила Пикабу

2. Запрещены посты, не относящиеся к тематике сообщества

3. Запрещается откровенная реклама

4. Нельзя оскорблять участников сообщества.