Финансовое моделирование, ч. 5 (продолжение)

...продолжение (начало 5 части - здесь)

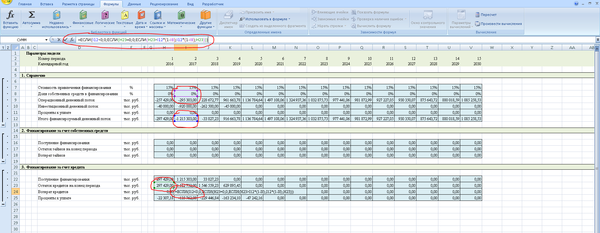

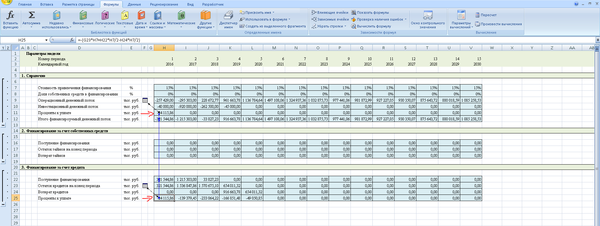

Рассчитываем возможности предприятия вернуть долги — по такой же схеме, как и с займами:

И теперь считаем проценты за пользование кредитом. Здесь аналогично ситуации с вводом основных средств в эксплуатацию, считаем, что кредиты возвращаются и получаются в середине года (или же равномерно в течение года, что, по сути, одно и то же). Поэтому проценты, начисленные за какой-то отдельно взятый период равны процентам, начисленным за полный год пользования остатком задолженности по состоянию на конец прошлого периода, плюс проценты за половину года использования задолженности, которая возникла внутри этого года, минус половина года использования задолженности, которую мы погасили за этот период.

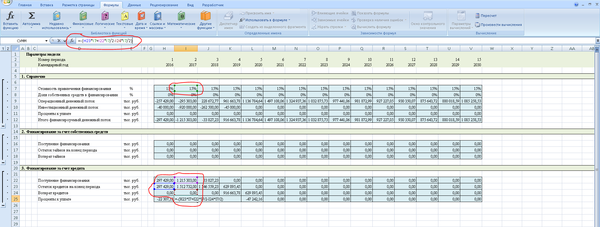

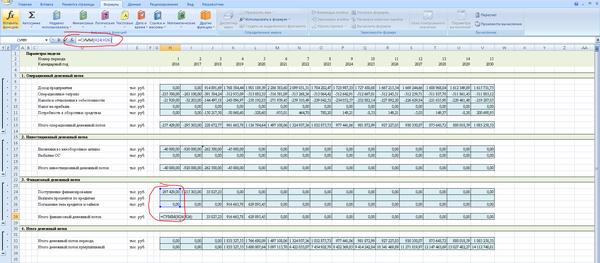

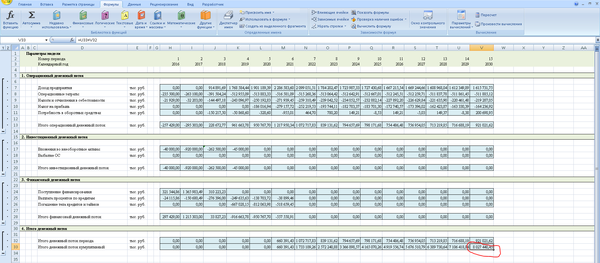

Возвращаемся на лист Cash Flow. Теперь можем заполнить строки «Поступленияе финансирования» и «Возврат финансирования» (проценты пока пропустим):

Заодно пропишем формулу итогового денежного потока от финансовой деятельности.

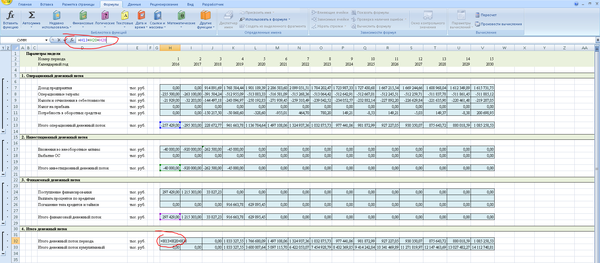

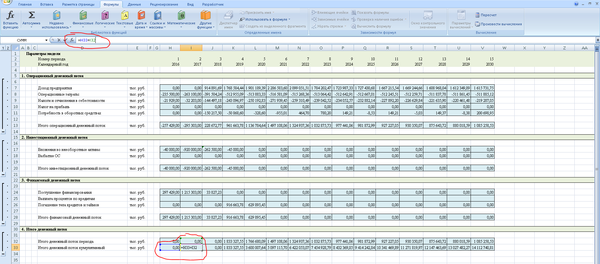

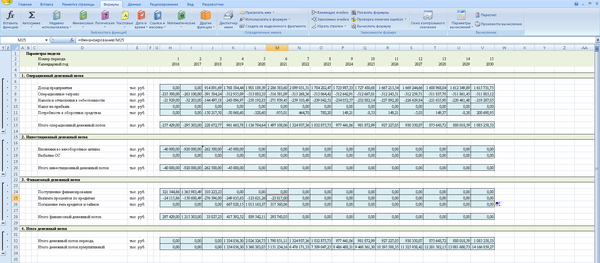

Теперь можем рассчитать суммарный денежный поток — за каждый период и кумулятивный:

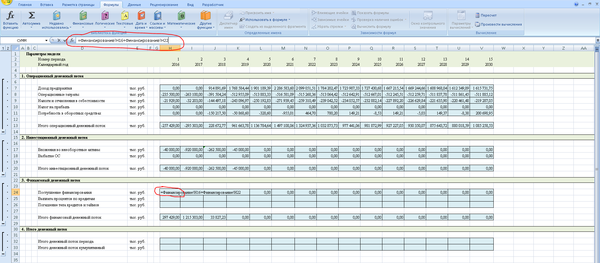

И теперь добавим информацию о процентах к погашению в первом расчетном периоде…

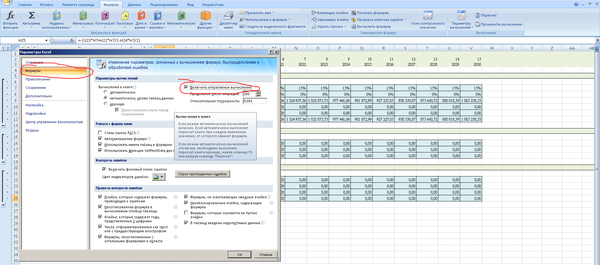

И, скорее всего, появится ошибка, сообщающая о наличии циклической ссылки.

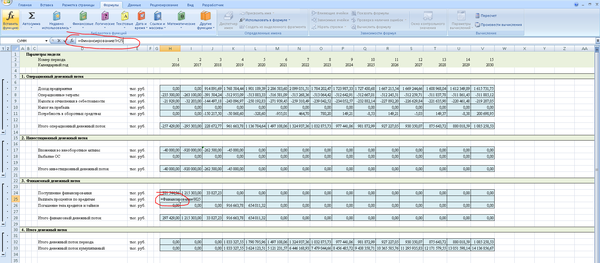

Действительно, при расчете финансируемого денежного потока, мы учитываем проценты за пользование кредитом. А потом на этот финансируемый денежный поток (а, значит, и на проценты за пользование кредитом) снова начисляем проценты. И так по кругу.

Очевидно также, что можно подобрать некоторую сумму кредита, при которой покрывается как потребность в финансировании операционной и инвестиционной деятельности, так и для покрытия процентов, начисленных в текущем периоде. Для этого нужно пройти несколько циклов (увеличиваем сумму кредитования на сумму начисленных процентов — увеличиваются проценты к уплате — снова надо увеличить сумму кредита). Чтобы разрешить Excel’ю это сделать, надо пройти в меню Файл-Параметры Excel, а далее в разделе «Формулы» включить итеративные вычисления.

Сразу после этого проблема с циклической ссылкой будет решена и можно будет рассчитать все потоки за все периоды.

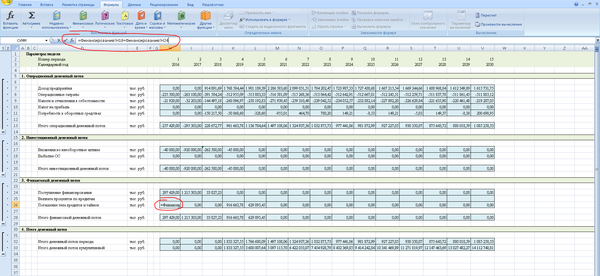

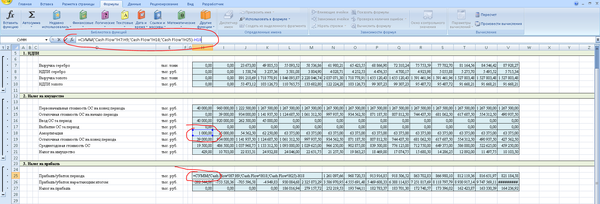

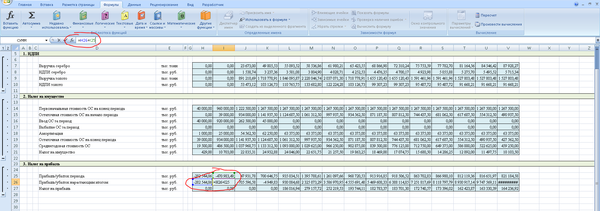

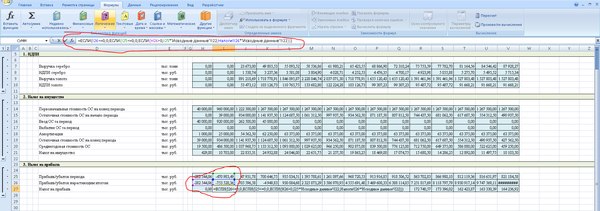

Теперь, после подсчета процентов, можно вернуться к расчету налога на прибыль. Подсчитаем прибыль/убыток периода (не забываем про амортизацию):

Т.к. при расчете налога на прибыль имеет значение не только финансовый результат текущего периода, но результаты предыдущих периодов, необходимо подсчитать прибыль/убыток нарастающим итогом.

И теперь приступим к расчету непосредственно налога на прибыль. Формула снова длинная, поэтому поясню ее. Для начала проверяем, есть ли положительная прибыль накопленным итогом. Если нет, то налога на прибыль также нет. Если нарастающим итогом результат положительный, а в текущем периоде прибыли нет, то снова налога на прибыль нет. Далее, если и в текущем периоде прибыль есть и нарастающим итогом результат положительный, то надо понять, что меньше — прибыль текущего периода или прибыль нарастающим итогом (это зависит от того, был ли положительный результат нарастающим итогом в предыдущем периоде). На то, что меньше, и начисляем налог.

Если на листе Cash Flow в составе операционного денежного потока уже была ссылка на строку с налогом на прибыль, то результат финансирования снова будет пересчитан (т.к. налог на прибыль уменьшает операционный денежный поток и, следовательно, финансируемый денежный поток).

Теперь мы видим итоговый результат деятельности компании. И можем даже увидеть то, как он изменяется в зависимости от сценария, выбранного на листе «Исходные данные». Благодаря включенный итеративным вычислениям, подбор кредита будет осуществлен автоматически после переключения сценария.

Продолжение следует.