Еще раз про погашение кредитов

Всем привет!

На волне постов Пикабу об ипотеке, ее правильном и наиболее быстро-экономичном способе погашения решил высказать и свою точку зрения касаемо кредитов. Будет очень многабукаф (текстовый файл, в котором я все это набирал, получился немногим больше 30 кб), читателям желательно умение работать с Excel'ем, а также иметь некоторые познания экономики и финансов (впрочем, если чего-то не будет, то я по ходу постараюсь пояснять некоторые нюансы).

Ну, и дабы далеко не листать - специально для ЛЛ краткая выжимка (всем остальным - милости прошу под кат):

* Наибольшая эффективность частичного досрочного погашения кредита достигается при выборе способа уменьшения суммы платежа, однако, при этом необходимо ежемесячно гасить ту же изначальную сумму (а лучше всего - еще больше).

* Аннуитетный платеж для заемщика предпочтительнее дифференцированного.

* Фактически переплата за кредит оказывается не такой уж и страшной суммой, каковой она кажется на первый взгляд за

счет дисконтирования потоков по кредиту в связи с теорией временной стоимости денег.

Так как по образованию являюсь экономистом, то привык самостоятельно колупаться с цифрами и считать различные экономические эффекты. Поэтому во всех кредитах, которые я за свою, пусть и не особо долгую, но сознательную жизнь оформлял (уже полностью погашенные ипотека, два автокредита и сейчас действующий потребительский кредит) никогда не верил ни банковским графикам платежей, ни различным онлайн-калькуляторам и всегда расчитывал собственные на основании заключенного договора, которые впоследствие сверял с предоставляемыми банками (справедливости ради стоит отметить, что тут никогда никаких разногласий не возникало).

Что же касается онлайн-калькуляторов, то не встречал ни одного, который бы полностью удовлетворял всем моим потребностям и "хотелкам", возникающих в процессе погашения кредита. Поэтому для себя выработал правило, что самый лучший кредитный калькулятор - сделанный собственными руками в Excel'е (ну, или любой другой аналогичной программе) или собственноручно расписанный на листке с самостоятельно вычисленными значениями, благо это не настолько уж и сложно, если знать как именно банки составляют эти самые графики.

Поэтому в качестве примера я разработал Excel-файл, доступный для загрузки по адресу https://yadi.sk/d/moBW2knQ3RvSd5 - в нем приведены все расчеты и его же я буду использовать в качестве илюстрации к данному посту.

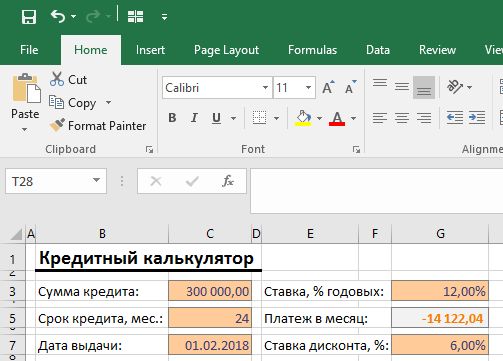

Исходные данные у нас будут следующими: кредит на 300.000 руб. под 12% годовых оформлен 1 февраля 2018 года на 24 месяца - все эти данные заносятся в светло-коричневые поля в шапке таблицы на каждом листе.

Я сознательно не стал делать расчет ипотечных кредитов в несколько миллионов рублей, взятые на десятки лет, т.к. расчет выплаты двухгодичного кредита легко можно уместить на одном скриншоте, где вся картинка будет, что называется, перед глазами. Желающие могут скачать вышеуказанный файл и посчитать, например, свою ипотеку, внеся свои параметры кредита и посмотреть, что получится (сумма и ставка, понятное дело, никак не ограничены, срок кредита ограничен максимум 30 годами - график будет выводить не более 360 строк) - это, так сказать, мой небольшой бонус читателям Пикабу :-) Нам же главное понять суть. Если у кого-то возникнут сложности или желание разобрать какую-то конкретную ситуацию - обращайтесь, постараюсь помочь в меру своих сил и возможностей :-)

Итак, поехали. Существует два основных варианта выплаты кредита:

* Аннуитетный (когда все платежи по кредиту равны, при этом часть такого платежа идет на погашение процентов, а часть - на уменьшение основного долга). Данный платеж характерен тем, что в начале выплат подавляющая часть платежа идет в счет погашения процентов, и лишь малая толика уменьшает сумму основного долга, а потом к концу выплат эта пропорция меняется - на проценты идет мизер, а бОльшая часть платежа погашает сумму основного долга.

* Дифференцированный (когда общая сумма кредита тупо делится на количество месяцев срока кредита - и сумма ежемесячного платежа складывается из получившейся ежемесячной суммы погашения основного долга плюс все начисленные проценты). Данный платеж характерен тем, что общая переплата по кредиту меньше, чем при аннуитетном способе погашения, однако, нагрузка на заемщика выше.

В основном сейчас все банки предлагают аннуитетный способ погашения задолженности, но это связано не с тем, что они хотят "срубить" побольше бабла (хотя, чего греха таить - данный фактор тоже присутствует, ибо все банки являются коммерческими организациями, основной целью которых все же является получение прибыли), а дабы можно было выдать конкретному заемщику кредит с бОльшей суммой, ибо далеко не все кредитующиеся осознают долговую нагрузку и могут ее адекватно оценить. С чем же это связано?

Когда банк запрашивает у потенциального заемщика сведения о его доходе, то он рассчитывает какую максимальную сумму заемщик сможет ежемесячно погашать. Учитывая положения статьи 99 Федерального закона №229-ФЗ от 2 октября 2007 года "Об исполнительном производстве" в некоторых случаях (которые перечислены в пункте 3 статьи 99) максимальная сумма удержаний из зарплаты (той, которую человек получает на руки, то есть за вычетом НДФЛ) составляет 70%. Таким образом, если у человека, пришедшего за кредитом, оклад составляет, скажем 50.000 руб., соответственно, на руки он получает 50.000 - 6.500 (НДФЛ) = 43.500 руб. 70% от этой суммы составляет 30.450 руб. Соответственно, в самом худшем случае у заемщика может оставаться 43.500 - 30.450 = 13.050 руб. ежемесячно. А теперь представим, что такой человек приходит в банк и говорит "Я видел у вас рекламу, что если я беру кредит на два года, то по акции у меня ставка будет 10% годовых - дайте мне 280.000 руб." Банк считает сумму платежа и видит, что если выдать кредит с аннуитетным погашением, то сумма его ежемесячного платежа составит 12.921 руб., а вот с дифференцированным все гораздо интересней: 280.000 руб. / 24 месяца = 11.666,67 руб. - именно в таком объеме заемщик должен будет ежемесячно погашать основную сумму долга. Да плюс начисленные проценты, которые за первый месяц составят 280.000 * 10% / 12 = 2.333,33 руб. Таким образом, в первый месяц такой заемщик должен будет внести 11.666,67 + 2.333,33 = 14.000 руб., которых у него может и не оказаться. Поэтому дабы не потерять клиента (да и объяснять так проще: "каждый месяц вы будете платить по 12.921 руб. - и через два года кредит будет закрыт") банк и предлагает аннуитетный способ погашения. Поэтому когда банк говорит клиенту "На указанных условиях и при вашем уровне дохода мы можем предложить вам такую-то сумму кредита" он вычисляет сумму платежа таким образом, чтобы она не превышала ~30% чистой зарплаты заемщика (впоследствие, когда банк увидит, что человек является добросовестным заемщиком, стабильно все платит - сумма платежа в процентном соотношении к зарплате может и вырасти).

Сейчас усиленно ходят слухи о том, что нужно принять закон, который бы обязал банки не "навязывать" клиенту аннуитетный способ погашения кредита, а предоставлять ему право выбора - аннуитет или дифференцированные платежи, но, на мой взгляд, все это ничто иное, как сплошной популизм, ибо аннуитет является наиболее эффективным способом погашения кредита: если по договору кредит погашается аннуитетом, то из него можно сделать дифференцированные платежи (что я покажу ниже), а вот если подписались гасить дифференцированными платежами - то из них аннуитет уже не сделать (можно, конечно, рефинансировать текущий кредит или подписать с банком доп.соглашение - если сможете договориться - но это сопряжено с определенными трудностями, преодоление которых не всегда зависят от нас).

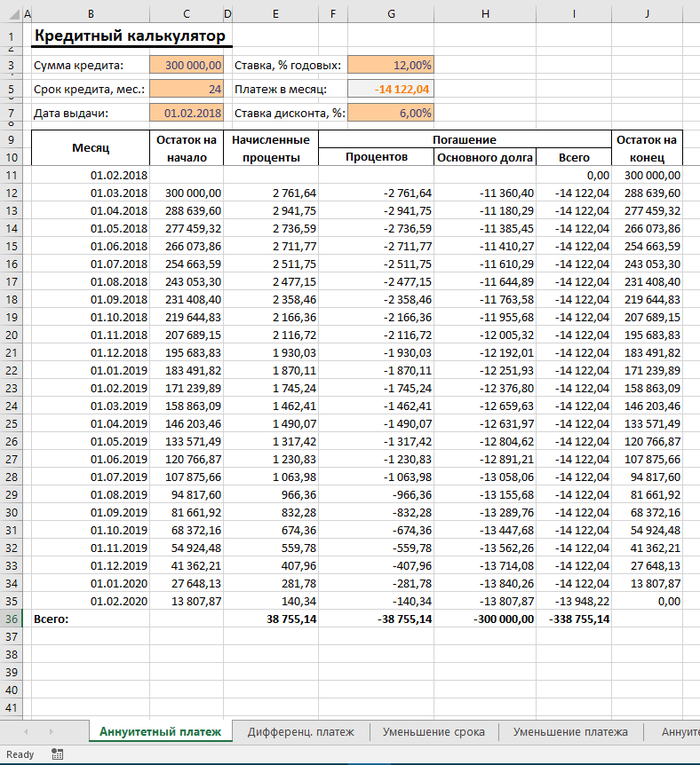

Итак, переходим собственно к разбору того, как же наиболее выгодно и эффективно гасить кредит (в том числе и ипотечный). На https://pikabu.ru/story/razmyishleniya_po_dosrochnomu_pogash... автор с помощью онлайн-калькулятора пришла к выводу, что при частично досрочном погашении выгоднее уменьшать срок кредита, а не сумму ежемесячного платежа. На самом же деле, на мой взгляд, лучше уменьшать сумму ежемесячного платежа, но при этом продолжать ежемесячно платить ту же сумму, что и раньше: в этом случае эффект будет ровно тем же самым, что и при уменьшении срока кредита, но при этом появляется важное преимущество в виде уменьшения минимального платежа, которым можно будет воспользоваться в случае некоего форс-мажора. Именно этот фактор автор вышеупомянутого поста и не учла, т.к. калькулятор предположил, что первые два раза клиент осуществил частично досрочное погашение кредита, а дальше будет платить ежемесячный платеж меньше - ровно такой, какой и предусмотрен пересчитанным графиком. Итак, открываем наш Excel-файл на листе "Аннуитетный платеж" и видим исходные условия: кредит в размере 300.000 руб. под 12% годовых на 2 года. Сумма ежемесячного платежа составляет 14.122,04 руб. (предположим, что у нашего заемщика оклад 55.000 руб., и на руки за вычетом 13% НДФЛ он получает 47.850 руб.).

И что же мы видим? Если заемщик добросовестно будет погашать свой кредит строго следуя графику платежей, то через два года он его закроет, отдав банку в общей сложности в виде процентов 38.755,14 руб. (81% своего месячного чистого заработка). ОК, запомним эту цифру.

Теперь предположим (идем на лист "Уменьшение срока" в Excel-файле), что наш заемщик в январе 2019-го получил годовую премию в размере 70.000 руб. (или 60.900 руб. на руки за вычетом НДФЛ) и решил эти 60.000 руб. пустить на частично досрочное погашение кредита. Таким образом, он заплатит стандартный ежемесячный платеж 14.122,04 руб. плюс частично досрочное погашение в сумме 60.000 руб. - итого 1 февраля 2019 года его платеж составит 74.122,04 руб., из которых 1.745,24 руб. пойдут на погашение начисленных процентов, а 72.376,80 руб. уменьшат основную сумму долга. Учитывая, что после предыдущего платежа сумма долга оставалась 171.239,89 руб., то он уменьшит его в 1,73 раза - до 98.863,09 руб. Довольно таки неплохо: если он будет продолжать гасить кредит той же суммой 14.122,04 руб. ежемесячно (то есть уменьшит срок кредита), то уже 1 октября 2019 года (на 4 месяца раньше первоначального графика) он внесет в кассу последний платеж и будет свободен от обязательств перед банком.

Однако, что же мы видим в итоговой строчке? За весь срок наш заемщик заплатит банку 32.422,09 руб. (68% своего месячного чистого заработка) в качестве процентов за пользование кредитом. Экономия по сравнению с первоначальным вариантом не такая уж и существенная - 6,3 тыс. руб. (16%), но, как говорится, на дороге тоже не валяются.

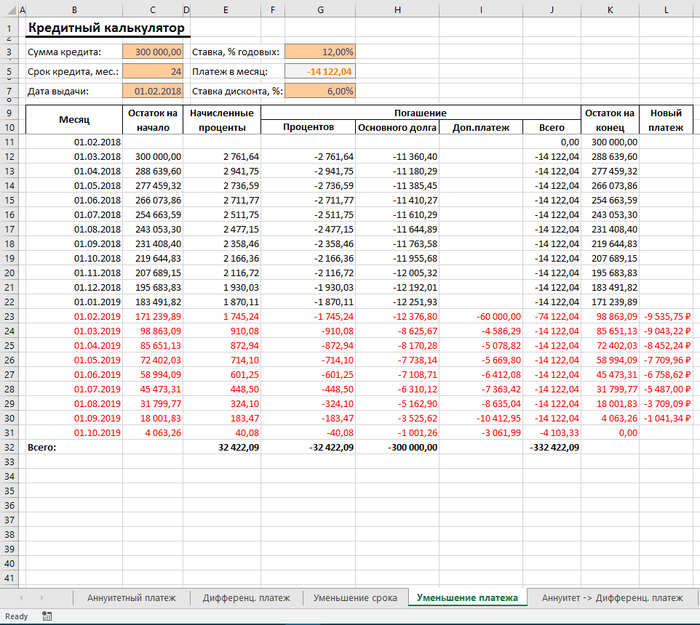

А теперь представим себе другую картину (переходим на лист "Уменьшение платежа"). Наш заемщик приходит в банк, пишет заявление на частично досрочное погашение своего кредита в размере 60.000 руб., и тут ему менеджер банка говорит: "Имярек Имярекович, а зачем Вам уменьшать срок? Давайте лучше срок погашения кредита оставим прежним - 01.01.2020, но в качестве благодарности за частично досрочное погашение банк пересчитает Ваш ежемесячный платеж, и начиная со следующего месяца Вы будете платить не 14.122,04 руб., а всего лишь 9.535,75 руб. (см. колонку L) - то есть на 4.586,29 руб. (или на 32,5%) меньше. Согласитесь - Ваша долговая нагрузка снизится почти на треть, и оставшиеся деньги Вы сможете потратить, например, на свою любимую семью, в которой каждый месяц будет оставаться на 10% больше денег, чем сейчас". Наш заемщик пошкрябал затылок и согласился, что это на самом деле выгодней. А потом пришел домой, посмотрел новый график платежей и ужаснулся: за весь срок он заплатит банку 34.303,21 руб. (уже 72% своего месячного чистого заработка) в качестве процентов, что, конечно же, немного получше самого первого варианта, но существенно хуже второго. Что же делать-то? Заявление написано, подписано, частично досрочное погашение произведено и что-то менять уже поздно... Или все таки нет?

Заявление подписано, частично досрочное погашение произведено, новый график платежей сформирован, но ведь никто не заставляет нашего заемщика платить ровно 9.535,75 руб. и ни копейкой больше, верно (более того банки не имеют права запрещать досрочно гасить кредит). Поэтому наш заемщик решил, что будет продолжать ежемесячно платить по 14.122,04 руб. и каждый раз уменьшать сумму платежа - так, на всякий пожарный... И что же мы получим?

Заемщик ежемесячно в дальнейшем продолжал вносить 14.122,04 руб., каждый раз уменьшая свой платеж, но в конечном итоге получил абсолютно тот же самый результат, что и в случае уменьшения срока кредита: переплата банку 32.422,09 руб. в качестве процентов. Но тут как в известном анекдоте про Петьку с Василием Ивановичем есть один нюанс...

1 августа 2019 года наш заемщик как обычно вносит 14.122,04 руб. в счет погашения кредита, снова попросив уменьшить сумму ежемесячного платежа. Она получилась равной 3.709,09 руб. (ячейка L29). И в августе случилось у него некое событие, лишившее его части заработка (ну, скажем, сильно сломал ногу и ушел на больничный). В качестве оплаты больничного насчитали ему какие-то копейки, на которые семью еще надо прокормить, не говоря уже о том, чтобы погасить 14 тысяч за кредит... И тогда наш заемщик вспомнил, что весь 2019 год поступал достаточно мудро, уменьшая ежемесячный платеж и продолжая гасить кредит в том же ритме, что и раньше: теперь у него сумма ежемесячного платежа составляет всего-то 3.709,09 руб., которые он может внести в банк без каких-либо комментариев (почему так мало?) и спокойно зарабатывать в сентябре на новый ежемесячный платеж в сумме... Правильно - 14.122,04 руб.

В калькуляторе же, который использовался в указанном выше посте, дополнительное частичное погашение кредита было произведено только два или три раза - в дальнейшем предполагалось, что заемщик будет платить строго по новому графику, что и привело к такому искаженному результату будто бы данный метод совершенно неэффективен.

Таким образом, процентов банку в итоге он, разумеется, заплатит немного больше - 32.529,86 руб., что на 107,77 руб. (или на 0,3%) больше, чем в самом оптимистичном варианте, если бы в феврале 2019 года он выбрал бы уменьшение срока, и кредит закроет не в октябре, а в ноябре (правда, там останется 500 рублей (1% от зарплаты), которые при желании можно погасить и в октябре), но это вполне разумная плата за отсутствие нервотрепки, когда по независящим от тебя причинам не можешь погасить полную сумму, которую выплачиваешь постоянно. Если бы заемщик в феврале 2019 года изначально выбрал бы уменьшение срока, а не ежемесячного платежа, то с банком ему бы пришлось как минимум объясняться почему он не может погасить полную сумму, просить передвинуть платеж на следующий месяц или же срочно искать где бы можно перезанять деньги, чтобы оплатить ежемесячный платеж (когда ты берешь в долг, чтобы отдать предыдущий долг - это самое страшное, что может быть с точки зрения финансовой состоятельности, ибо это уже пирамида чистой воды, где ты являешься единственным участником, соответственно, весь эффект лопнувшего пузыря - а он рано или поздно обязательно лопнет - придется только на тебя)... А так наш заемщик сделал все правильно - уменьшал платеж, но при этом по прежнему ежемесячно платил ту же сумму. Если не придется воспользоваться таким минимальным месячным платежом - он вообще ничего не потеряет, а если вдруг придется... Впрочем, давайте не будем о плохом? Таким образом, как мы видим, в денежном выражении нет совершенно никакой разницы что уменьшать при частично досрочном погашении - сумму ежемесячного платежа или срок кредита: важно в любом случае все имеющиеся средства направлять на погашение задолженности - так и только так можно сократить сумму переплаты. А с точки зрения удобства и с целью защиты от риска невозможности в каком-то месяце совершить полный платеж оптимальнее сокращать сумму ежемесячного платежа (но при этом повторюсь еще раз даже КАПСОМ: НЕ РАССЛАБЛЯТЬСЯ И ПОСТОЯННО ВНОСИТЬ МАКСИМАЛЬНО ВОЗМОЖНУЮ СУММУ, чтобы как можно скорее погасить кредит - только нулевая задолженность банку гарантирует самубю минимальную переплату по кредиту в виде процентов). Я надеюсь, что на эту часть вопроса я ответил :-)

Теперь что касается способов погашения кредита. Как я уже писал выше, дифференцированный способ характерен тем, что заемщик ежемесячно равными долями погашает основную часть долга плюс набежавшие за месяц проценты. При аннуитете же сумма платежа всегда одна и та же, при этом из нее вычленяются начисленные проценты, которые идут в доход банку, а оставшаяся часть идет в погашение основной суммы долга. Внимательные читатели наверняка уже догадались куда я клоню. Да, все верно - мы воспользуемся тем же самым способом, к которому прибегнул наш заемщик, когда после уменьшения суммы ежемесячного платежа в результате частично досрочного погашения он решил изменить свое мнение и платить так, как будто уменьшил оставшийся срок кредита.

Как я уже сказал, в графике платежей четко видно какая сумма от текущего платежа идет в погашение основного долга. Помимо этого мы можем посчитать какую сумму основного долга нам нужно было бы погасить, если бы у нас был дифференцированный способ погашения кредита (проценты мы не трогаем, так как они в обоих случаях считаются одинаково) -для этого разделим сумму кредита на его срок.

Посмотрим теперь как работает погашение кредита дифференцированными платежами. Продолжая историю с нашим заемщиком (в Excel-файле смотрим лист "Дифференц. платеж"), который взял 300.000 руб. на 2 года под 12% годовых, можем определить сумму ежемесячного погашения основного долга путем деления 300.000 руб. на 24 месяца - получим 12.500 руб. Плюс к этой сумме он ежемесячно должен погашать все начисленные проценты: так, например, в первом месяце их сумма составит 2.761,64 руб., таким образом, 1 марта заемщик должен будет выложить в качестве платежа по кредиту 15.261,64 руб. (32% своего месячного чистого заработка или на 8% больше аннуитетного платежа). Дальше этот разрыв, разумеется, будет сокращаться и общая сумма последнего платежа по дифференцированной схеме составит 12.627,05 руб. (что уже на 12% меньше ежемесячной суммы аннуитетного платежа), но за счет временной теории денег (о ней будет чуть ниже) эта разница будет уже не столь существенной.

В итоге же за все два года выплаты кредита банку он заплатит 37.364,04 руб. (78% своего месячного чистого заработка) в качестве процентов за пользование кредитом. Помните какая сумма процентов у нас получилась в самом первом случае (при аннуитетном погашении точно по графику)? Если я не ошибаюсь, там было 38.755,14 руб. Получается, что дифференцированный способ погашения кредита сэкономит нашему заемщику 1.391,10 руб. (3% месячного чистого заработка или 0,5% суммы кредита).

Как считаете, стоит ли данная итоговая экономия лишних усилий по обслуживанию кредита? Если спросите меня, то мое мнение - стоит, если такие усилия не приведут к резкому ухудшению качества жизни. То есть если ради такого сокращения переплаты придется питаться исключительно Дошираком - то такая экономия будет явно бессмысленной: ну, выплатишь ты кредит, сэкономив при этом пару тысяч рублей, но здоровье при этом угробится на миллион. Если уже эта экономия в пару тысяч рублей настолько существенна, то, возможно, стоило поискать более выгодные варианты кредитования или же вообще отказаться от приобретения данного товара.

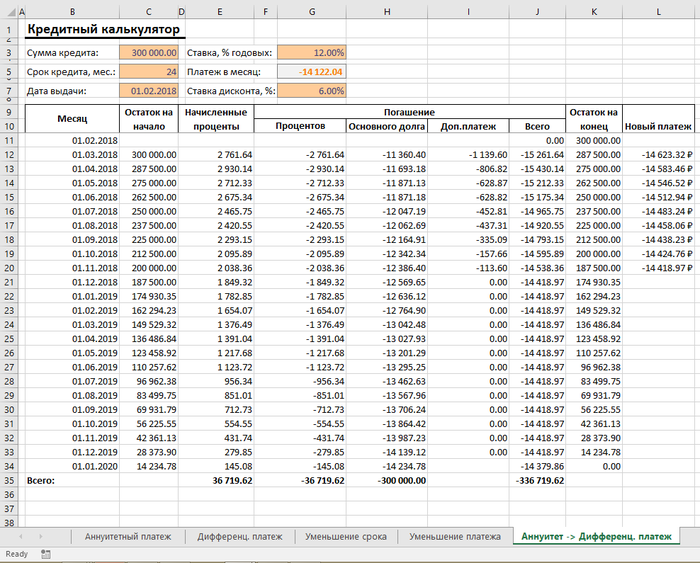

А теперь представим, что мы оценили наш объект кредитования, посчитали все наши доходы с расходами и решили, что вполне потянем дифференцированные платежи, но банк напрочь отказывается составлять такой график. Можно, конечно, поплакать какие банки злые и нехорошие, обирают и без того бедных доверчивых граждан, буквально впаривая в угоду себе аннуитетный способ погашения кредита вместо выгодного народно-православного дифферинцированного. Но, честно говоря, лично я предпочитаю действовать так как удобно именно мне, а не банку. Поэтому давайте подумаем можем ли мы из аннуитетного графика сделать дифференцированный, причем даже не спрашивая согласие банка на это, а просто поставив его перед фактом?

В начале аннуитетных платежей сумма, погашающая основную часть долга крайне мала по сравнению с процентами, и это деление в абсолютных значениях (в рублях) четко видно на графике платежей (в первый платеж у нашего заемщика это будет 11.360,40 руб. - см. ячейку H12 на аннуитетном графике). Помимо этого у нас имеется сумма погашения основного, которая была бы используй мы дифференцированный способ погашения (12.500,00 руб. - ее мы расчитали чуть выше). Таким образом, при имеющемся аннуитетном графике нам необходимо произвести частично досрочное погашение кредита в размере 12.500,00 руб. - 11.360,40 руб. = 1.139,60 руб. (см. ячейку I12 на листе "Аннуитет -> Дифференц. платеж"). Таким образом, мы превратили первый ежемесячный платеж из аннуитетного в дифференцированный. Аналогично поступаем во втором, третьем и всех последующих месяцах: смотрим сумму погашения основного долга и добавляем ее до 12.500,00 руб. В результате получим, что за все два года заемщик заплатит банку 36.719,62 руб. в качестве процентов, что даже несколько ниже, чем при чистом дифференцированном погашении :-)

А вот обратная ситуация (если банк утвердил график платежей дифференцированными платежами, а заемщик хотел бы погашать аннуитетными платежами - скажем, не нравится ему, что в начале платежей такая большая сумма) будет уже невозможна без дополнительного соглашения с банком, так как платить меньше, чем прописано в графике платежей, уже будет нельзя. Именно поэтому я и считаю, что аннуитетный способ погашения кредитов наиболее универсален и гибок, позволяя заемщику погашать кредит как удобно именно ему; нужно лишь разобраться в различиях и понимать чего хочется в конечном итоге :-)

И мы переходим к последнему вопросу моего нынешнего поста - как оценивать переплату по кредиту. Подавляющее большинство берут график платежей, особо не заморачиваясь просто складывают графу "Прцоенты" и говорят "У меня переплата в три раза превышает сам кредит - жуткий банк, кругом одни грабители-капиталисты треклятые, Сталина на них нет!!!".

Это верно лишь для краткосрочных кредитов (строго говоря, и для краткосрочных это неправильно, но в них разница получается столь мизерной, что ею можно с чистой совестью пренебречь). А вот с долгосрочными кредитами (именно по ним и получается переплата "в три раза больше самого кредита") так делать уже категорически нельзя.

Сразу хочу отметить, что дальше я буду рассказывать о том, что называется временная (ударение на "а") теория денег (такое название является переводом с английского time value of money). В отличие от только что рассмотренного материала по поводу экономии на процентах (заплатил меньше - вот сэкономленные деньги в кармане лежат) временная теория денег, как следует из названия, является всего лишь теорией, поэтому никаких реально сэкономленных денег увидеть не удастся. Однако, с ее помощью можно оценить как соотносятся друг с другом денежные потоки, разделенные между собой времем.

Итак, что же представляет собой эта теория? Давайте представим на минутку, что каждому посетителю Пикабу я поредложу 5.000 рублей. Настоящих. Безвозмездно. Без подвохов. Совершенно ничего не требуя взамен. И при этом каждый сможет сделать свой индивидуальный выбор: свою купюру с видами Хабаровска можно будет получить либо сегодня, либо через 10 лет - третьего не дано (и сегодня, и через 10 лет получить еще 5.000 руб. тоже нельзя :-)).

Думаю, не ошибусь, если предположу, что 99,9% аудитории Пикабу предпочтут получить деньги именно сегодня, так как на подсознательном уровне понимают, что сейчас это 5.000 рублей, а через 10 лет на них, к примеру, можно будет купить только литр молока. Именно на этом и строится теория временной стоимости денег: с течением времени она меняется, при этом чаще всего в сторону удешевления. Те, кто застал российскую деноминацию 1998 года, наверняка помнят, что в то время на 100 рублей (те же самые номинальные 100 рублей с изображением московского Большого театра, которыми мы пользуемся и по сей день) можно было хорошо затариться в супермаркете, а сейчас на эти же 100 рублей можно купить лишь пару бутылок минералки.

Представим на минутку, что в неком государстве Х один литр молока стоит 100 неких условных денежных единиц, и ежегодно эти самые денежные единицы обесцениваются на 10%. Тогда через год тот же самый литр молока будет стоить 100 * 1,1 = 110 единиц, еще через год - 110 * 1,1 = 121 единиц, еще через год - 121 * 1,1 = 133,1 единиц и так далее.

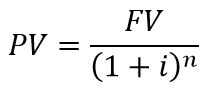

Я думаю, несложно заметить следующую закономерность, что стоимость молока в любом будущем году n (FV - от англ. Future value, будущая стоимость) будет равна:

Здесь FV, как я уже отметил, обозначается будущая стоимость, PV - текущая стоимость (от англ. Present Value), i - показатель, отражающий скорость обесценения денег, выраженный в виде десятичной дроби (в нашем случае это 10% в год), а n - количество периодов. Таким образом, если у нас имеется, к примеру, ипотечный кредит, по которому мы платим, скажем, 10.000 рублей ежемесячно, то тот платеж, который мы совершим сейчас, номинально будет равен платежу, который будет совершен через 10 лет (тоже 10.000 рублей), но фактически это будут разные 10.000 рублей.

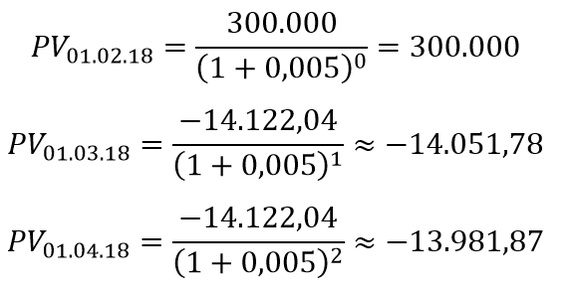

Поэтому для сопоставимости все платежи необходимо привести к единой базе (чаще всего к сегодняшней) и после этого уже сравнивать с суммой полученного кредита. То есть для того, чтобы оценить будущие платежи в сегодняшних ценах нам из вышеприведенной формулы необходимо выразить PV. Легко понять, что текущая (ее еще называют приведенной) стоимость может быть определена следующим образом:

Таким образом, если мы все наши будущие платежи приведем к сегодняшним ценам (данный процесс называется дисконтированием денежных потоков, а показатель, отражающий скорость обесценения денег, называется коэффициентом дисконтирования), то сможем уже их все вполне правомерно сложить и сказать, например, что за взятый сегодня кредит я в итоге переплачу такую-то сумму В СЕГОДНЯШНИХ ЦЕНАХ. Вот именно данное уточнение и позволяет максимально корректно оценивать кредиты и обязательства по их возврату. Пока что все выглядит хорошо, красиво и понятно, правда?

Это была положительная сторона теории временной стоимости денег. Теперь рассмотрим ее главный недостаток. Давайте взглянем еще раз на последнюю формулу дисконтирования и подумаем, все ли данные для ее применения у нас имеются. Сумма будущих платежей FV имеется (в графике платежей указана конкретная сумма, которую мы должны заплатить), количество периодов n мы также знаем - на сколько далеко во времени тот или иной платеж отстоит от сегодняшнего дня (или от дня получения кредита). А вот коэффициент дисконтирования мы пока не знаем. И, к сожалению, абсолютно достоверно никогда не узнаем, поэтому в качестве коэффициента дисконтирования всегда берутся оценочные значения. А это значит, что и полученная дисконтированная стоимость будущего денежного потока будет ничем иным как просто его оценочным значением в сегодняшних ценах, которая будет зависеть от принятого нами коэффициента дисконтирования. Более того, существуют множество методик оценки этого самого коэффициента дисконтирования, но даже если все придут к какому-то единому общему мнению касаемо алгоритмов его расчета, то у всех данный коэффициент все равно получится свой. Разумеется, все расчитанные значения в основном будут сосредоточены вокруг какого-то одного значения, но, тем не менее, какой коэффициент применять каждый решает сам для себя.

В качестве коэффициента дисконтирования возьмем показатель инфляции (http://www.cbr.ru/statistics/infl/Infl_01122017.pdf - третья страница, вторая колонка "Инфляция" самой последней строки таблицы - "В целом за год (декабрь к декабрю)" - 2,5%), увеличенный в 2,5 раза. Таким образом, округленно коэффициент дисконтирования у нас будет равен 6% годовых. Таким образом, мы принимаем, что деньги у нашего с вами заемщика ежегодно обесцениваются на 6%.

Давайте посмотрим на дисконтированные платежи нашего заемщика по кредиту на листе "Аннуитетный платеж" (на всех остальных листах расчет полностью идентичен). Так как наши денежные потоки носят ежемесячный, а не ежегодный характер, то, соответственно, и коэффициент дисконтирования нам необходимо выразить за месяц: легко догадаться, что если 6% - это показатель за год, то за месяц он будет 0,5%. Ну, вот и все, а дальше чистая математика: берем текущую дату, подставляем в формулы имеющиеся у нас значения и считаем приведенную стоимость PV:

И так далее до самого последнего платежа, который будет произведен 1 февраля 2020 года. Если помимо погашения кредита имеются / планируются какие-либо еще платежи (например, ежегодная страховка), то их точно так же необходимо дисконтировать и выражать в текущей стоимости. После этого нам необходимо сложить все получившиеся суммы (включая сумму получения кредита в "нулевом" периоде), и мы получим NPV - чистую приведенную стоимость, то есть прибыль (если NPV > 0) или убыток (если NPV < 0), который, напоминаю еще раз, ВЫРАЖЕН В ТЕКУЩИХ ЦЕНАХ.

То есть взяв кредит 300.000 руб. на 2 года под 12% годовых и применяя коэффициент дисконтирования, равный 6% годовых, наш заемщик переплатит 18.479,49 руб. в современных ценах, что уже не кажется настолько страшной цифрой по сравнению с посчитанными нами ранее 38.755,14 рублями.

На этом, пожалуй, пока прервусь, спасибо всем дочитавшим до этого места (если сюда добрался хоть один человек - значит мой труд был не напрасным :-)), если у кого-то будет желание - продолжу сочинять посты на различные экономико-финансовые темы. А засим пока прощаюсь, если есть вопросы - не стесняйтесь задавать :-)

Всем бобра и правильного отношения к деньгам! :-)