Взять ипотеку (страшно же!) и не облажаться. Инструкция для новичков

Подписать себе приговор на ближайшие лет десять и распрощаться со всеми развлечениями. Примерно так некоторые представляют себе ипотеку. Пикабу вместе с застройщиком ПИК раскладывают все по полочкам: кто может себе позволить ипотеку (спойлер: почти все!), какие документы нужны и как правильно рассчитать ежемесячный платеж, чтобы потом не жить впроголодь.

Краткий словарик юного ипотечника

Начнем издалека… с Древней Греции. Именно там появился термин «ипотека», которым называли ответственность должника перед кредитором под залог земли. Если говорить проще и ближе к нашей теме: ипотека – это долгосрочный кредит в банке под залог приобретаемого жилья. Но это не единственное, что вам стоит запомнить.

Заемщик – скорее всего, это вы, если собрались взять (или уже взяли) ипотечный кредит в банке. Именно заемщик отвечает перед банком.

Созаемщик – человек, который разделяет тяжелую участь заемщика и вместе с ним ответственен перед банком. Когда заемщик вдруг перестает выплачивать ипотеку, долг обязан гасить созаемщик. Если вы в браке, то вашим созаемщиком автоматически становится муж/жена (если, конечно, вы не подписали брачный договор, где говорится, что приобретаемое жилье принадлежит кому-то одному). Часто у созаемщика есть доля в покупке.

Поручитель – чем-то похож на созаемщика, но у него другая степень ответственность. Он тоже отвечает за долги заемщика перед банком, но чаще его доходы банк не учитывает. Если есть поручитель, банк куда охотнее выдаст вам кредит, – это дополнительная гарантия. Самому поручителю выгоды мало: если вдруг вы не сможете платить, то под удар по решению суда может попасть именно он.

Ставка по ипотеке – показывает, сколько предстоит переплатить за кредит. Чем меньше ставка по кредиту, тем, соответственно, меньше общая переплата.

Первоначальный взнос – сумма, которую вы готовы сразу выплатить продавцу квартиры, когда берете ее в ипотеку. В большинстве банков минимальный размер первого взноса составляет 15% от стоимости жилья.

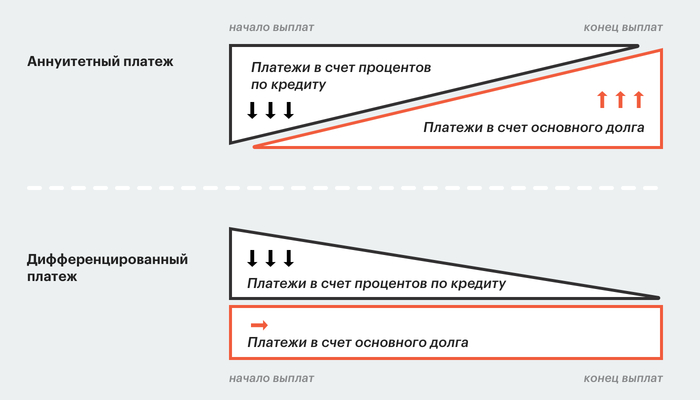

Ежемесячный платеж – сумма, которую вам (то есть заемщику) нужно платить каждый месяц. Платежи бывают двух типов: аннуитетные и дифференцированные.

При аннуитетных платежах сумма одинаковая весь срок. При этом первые месяцы (или годы) большая часть выплат – это проценты, а не сам долг. При дифференцированных платежах сумма каждый месяц неравная. Первые годы придется платить много, а под конец – гораздо меньше. С точки зрения переплаты дифференцированные платежи выгоднее, если вы готовы выплачивать довольно крупные суммы. Вид платежа выбираете тоже вы, заемщик.

Допустим, квартира стоит 6 млн рублей, первоначальный взнос – 1,8 млн рублей, ставка – 11,75%. Размер долга – 4,2 млн рублей, срок кредита – 12 лет. Аннуитетный ежемесячный платеж составит 54 500 рублей, переплата – 3,65 млн рублей. Размер дифференцированного платежа будет от 70 000 в начале срока до 29 500 рублей в конце, сумма переплаты – 2,98 млн рублей. Получается, при равных условиях сумма переплаты отличается на 650 000 рублей.

Срок ипотеки – период, за который надо выплатить кредит. Срок зависит от первоначального взноса и ежемесячного платежа. Максимум, который предлагают российские банки, – 30 лет. Оптимальный срок – около 15 лет. Если брать ипотеку на длительное время, ежемесячный платеж не сильно изменится, а вот переплата будет выше.

Рефинансирование ипотеки – возможность оформить новую ипотеку по сниженной ставке, чтобы уменьшить ежемесячный платеж и переплату (и закрыть старый кредит).

6 советов, как правильно рассчитать ипотеку и ни о чем не жалеть

1. Выбираем банк

При покупке жилья на вторичном рынке можно выбрать любой понравившийся банк. Подать заявку сразу в несколько банков и остановиться на том, чьи условия выгоднее.

А вот с новостройками по-другому: оформить ипотеку можно только у банка-партнера застройщика. Строительные компании часто создают партнерские программы с банками. Поэтому ставки по ипотеке на первичном рынке часто ниже, чем на вторичном. Кроме того, сотрудничество застройщика с надежным банком – хороший знак.

В офисе продаж новостроек обычно работает ипотечный менеджер, который помогает подобрать выгодные предложения. Например, у застройщика ПИК есть единая ипотечная анкета, которую направляют в разные банки. В итоге покупатель получает обзор максимально выгодных для него условий.

Разберем на примере: семья 30-летних пикабушников GreatDoctor и Marusya99 планирует купить квартиру в Подмосковье. Какие ключевые показатели при оформлении ипотеки? Стоимость жилья (пусть будет 4 млн рублей), первоначальный взнос (GreatDoctor и Marusya99 накопили 1 млн рублей), доход семьи (100 000 рублей на двоих). Значит, нужно занять в банке 3 млн рублей.

2. Разбираемся со ставками

Промониторив предложения в начале 2019 года, GreatDoctor и Marusya99 обнаружили, что в среднем банки готовы предоставлять ипотечный кредит под 10-11% годовых. Чем ниже ставка, тем меньше ежемесячный платеж и общая переплата. Если бы GreatDoctor и Marusya99 взяли ипотеку хотя бы полгода назад, они могли бы хорошо сэкономить.

Лучшие условия для оформления ипотеки за всю историю России были в середине 2018-го. Именно тогда ставки достигли своего минимума – 9-9,5% (это рекорд!). В банках-партнерах застройщика ставки предлагали еще ниже – около 8,5%.

С осени 2018 года ставки поползли вверх. Так, с нового года Сбербанк выдает ипотеку в среднем под 11-11,5%, а ВТБ – под 10-11%. Почему так случилось? Ипотечные ставки напрямую зависят от ключевой ставки Центробанка. То есть банки подняли свои ставки вслед за ЦБ, который в сентябре 2018-го впервые за четыре года повысил ключевую ставку с 7,25% до 7,5%. В декабре она выросла еще чуть-чуть – до 7,75%.

Вернемся к пикабушникам GreatDoctor и Marusya99. По условиям одного из крупных госбанков они проходят по акции «Молодая семья» (только для покупки вторички), где ставка 10,2%. Для оформления кредита надо, чтобы хотя бы одному из супругов было меньше 35 лет, у них была зарплатная карта банка, первоначальный взнос был больше 20% от стоимости жилья, а жизнь и здоровье – застрахованы. При выборе квартиры в новостройке ставка для пары в банке-партнере застройщика будет всего лишь 9%.

3. Выясняем про льготы (для семей и военных)

Семьи, в которых с 2018 по 2022 год родится второй или последующий ребенок, смогут взять льготную ипотеку под 6% годовых или рефинансировать по этой же ставке действующий кредит. Речь только об ипотеке на квартиры в новостройках. Вторичка в эту программу не входит. У льготного кредита есть лимит: для Москвы, Санкт-Петербурга, Московской и Ленинградской областей – 8 млн рублей, для все остальных регионов – 3 млн рублей. При этом первый взнос должен быть не менее 20% от стоимости жилья. После окончания льготного периода ставка будет рассчитываться по формуле: ключевая ставка ЦБ + 2%.

Льготы предусмотрены и для военных. После трех лет службы можно стать участником накопительно-ипотечной системы (НИС) жилищного обеспечения военнослужащих. Государство каждый год перечисляет на счет участников определенную сумму (платежи одинаковые для всех, в среднем 240 000 рублей в год). Через три года участия в программе военный может взять кредит, а накопленную сумму использовать в качестве первоначального взноса. Максимальная сумма военной ипотеки – около 2,4 млн рублей. Пока военный служит в армии, кредит платит государство.

4. Прикидываем, какой будет первоначальный взнос

Каждый банк самостоятельно устанавливает минимальный размер первого взноса. В среднем банки просят вносить минимум от 10% до 20% от стоимости. Чем больше готов заплатить покупатель, тем лучше будут условия. Это уменьшит ежемесячный платеж и снизит общую переплату. В качестве первоначального взноса (или его части) можно использовать материнский капитал.

Некоторые банки предлагают ипотеку без первоначального взноса, но под залог жилья. Сумма кредита может составить 100% стоимости приобретаемого жилья, но не больше 60% от стоимости закладываемой квартиры.

У GreatDoctor и Marusya99 есть 1 млн накопленных средств, которые они хотят потратить на первый взнос по ипотеке при стоимости квартиры 4 млн рублей. Получается, они готовы вложить 25% стоимости квартиры. По акции «Молодая семья» при покупке вторички ставка для них равна 10,2%. Если бы сумма взноса была меньше (от 15% до 20% от стоимости квартиры), то надбавка банка по этому предложению составила +0,2% (в сумме 10,4%.)

5. Рассчитываем ежемесячный платеж

Как определить комфортный уровень ежемесячного платежа? Есть мнение, что доля ипотеки в расходах семьи не должна превышать 30%. Крупные банки для одобрения ипотечного кредита требуют подтверждение дохода, при котором ежемесячный платеж по ипотеке должен быть не больше 40%. При бОльшем значении – для банков повышаются риски, а для заемщика увеличивается процентная ставка. Хотя, конечно, в реальности банки не всегда выполняют эти условия и закрывают глаза, даже если в месяц выходит так, что вам нужно платить 70% от своего дохода :(

Перед тем, как нырнуть в ипотечный омут, как следует отрепетируйте. Попробуйте месяц записывать расходы: продукты, еда вне дома, одежда, ЖКХ, лекарства, учеба детей, отдых. Пересмотрите бюджет по степени важности и подумайте, от каких покупок можно временно отказаться (например, ходить в супермаркет только со списком). А сэкономленные деньги – откладывайте. Такая «заначка» позволит несколько месяцев платить за ипотеку, если вдруг возникнут непредвиденные расходы или проблемы на работе.

Прикинуть размер платежей, взноса, срок можно с помощью различных ипотечных калькуляторов. Их легко найти на сайтах банков и самих компаний-застройщиков.

Наши герои GreatDoctor и Marusya99 готовы платить каждый месяц 40 000 рублей. Если покупать вторичку (где ставка 10,2%), срок кредита – 10 лет. Для покупки новостройки при платеже 40 600 рублей ипотеку можно вернуть за 9 лет.

6. Оформляем страховку

Перед тем как заполнять анкету будущего ипотечника, сначала оформите страховку. И не одну. Вам предстоит застраховать:

— квартиру — от риска повреждения или утраты;

— титул (только для вторички) – от риска утраты права собственности на квартиру из-за мошенничества;

— свою жизнь на полную стоимость кредита + проценты по нему — от риска потери трудоспособности или смерти (без паники!). По закону обязательно нужно страховать только квартиру. Страхование титула требуется в первые три года (пока не истечет срок давности по оспариванию сделок с недвижимостью). Если жизнь клиента не застрахована, то банк просто кредитует его по повышенной ставке. Стоимость пакета услуг страховой (все три вида страхования) – где-то 0,5–1,5% от суммы кредита.

Договор подписывается на год со страховщиком, который сотрудничает с банком. Конкуренция высокая, так что через год можно поискать более доступную страховку на квартиру и жизнь. Тем более, с каждым годом услуги дорожают и надо мониторить предложения. Если соберетесь поменять страховую компанию, не забудьте сообщить об этом банку.

Для GreatDoctor и Marusya99 в первый год действия кредита за страховку надо заплатить от 15 000 рублей до 45 000 рублей. В дальнейшем сумма платежа будет пересчитываться в зависимости от оставшейся суммы долга.

Чек-лист: какие документы нужны для оформления ипотеки

Ипотеку нельзя оформить, если вам еще не исполнился 21 год, а на момент возврата кредита вдруг стукнет больше 75 лет. Кроме того, вы должны проработать на своем текущем месте работы не меньше трех месяцев, а общий трудовой стаж быть – больше 1 года. Банк должен удостовериться в вашей платежеспособности (понять, что доход позволяет платить каждый месяц) и разобраться, кто будет созаемщиком. Некоторые банки еще могут запросить военный билет, водительские права, загранпаспорт. У индивидуальных предпринимателей – свидетельство, иногда налоговую декларацию.

Для оформления заявки на ипотеку нужны:

— заявление-анкета заемщика/созаемщика;

— паспорт заемщика/созаемщика;

— свидетельство о браке и свидетельства о рождении всех детей до 18 лет;

— второй документ, подтверждающий личность (на выбор: водительское удостоверение, удостоверение личности военнослужащего, удостоверение личности сотрудника федеральных органов власти, военный билет, загранпаспорт, СНИЛС);

— документы, подтверждающие финансовое состояние и трудовую занятость заемщика/созаемщика (2НДФЛ или справка по форме банка, предпочтительнее первый вариант, иначе возможно увеличение ставки кредита);

— документы по предоставляемому залогу (если оформляется ипотека, то под залог имеющегося жилья);

— документы, подтверждающие, что у вас есть первоначальный взнос;

— документы по недвижимости, которую покупаете, + отчет по оценке.

Для вторички еще понадобится справка из ЕГРН, справка, подтверждающая отсутствие задолженностей по квартплате и так далее. Бумаги собирает сам покупатель или его риелтор и платит за их выдачу.

Когда покупаете квартиру в новостройке, у банка уже есть большинство документов по застройщику и проекту, так как объект уже прошел его аккредитацию.

При каких условиях банк одобряет/отказывает в ипотеке

Для одобрения заявки банку требуется несколько дней. Если ответ положительный, вам дадут три месяца на оформления сделки. Важный момент: если вдруг за эти три месяца ипотечные ставки вырастут, вам это ничем не грозит. За вами все равно оставят ту ставку, по которой одобрили кредит. Главное, на что смотрит банк, – возможность погашать кредит. Иначе говоря, уровень доходов заемщика/созаемщика и активы в собственности.

Банк может отказать, если у вас плохая кредитная история (допустим, раньше были просрочки по кредитам или дело дошло до коллекторов), вы указали недостоверную информацию о себе или принесли липовые справки с места работы. Кредит сложно получить кредит и тем, у кого была судимость.

Почти на финише: как оформить ипотеку и сделки купли-продажи/ДДУ

Обычно сама сделка заключается в офисе банка. Встречаются три стороны: продавец, покупатель и представитель банка.

1. Подписываете кредитный договор. Прежде внимательно его прочитайте, в нем указываются: сумма кредита, срок и порядок уплаты процентов по кредиту и возврату суммы кредита. Сумма кредита должна быть указана прописными буквами, хорошо читаемым шрифтом. Также в договоре прописаны комиссии (за обслуживание кредита или ведение ссудного счета), условия досрочного погашения (лучше предупреждать о внесении досрочного платежа), санкции и в каком случае они применяются.

2. Заключаете договор купли-продажи (ДКП), если речь про вторичку, или договор долевого участия (ДДУ) при покупке новостройки.

3.Открываете счет, куда банк перечисляет сумму кредита. Продавец их получит только после оформления права собственности на квартиру в готовом доме (или регистрации договора ДДУ в строящемся доме).

4. Регистрируете документы в Росреестре (например, через МФЦ). Если покупаете новостройку, то этот шаг можно пропустить: большинство застройщиков делают все сами, но лучше на всякий случай уточнить. Некоторые компании вообще перешли на электронную регистрацию сделок. В таком формате своя выгода: например, ПИК клиентам, которые выбрали электронную регистрацию, дает скидку 2% при ипотеке или 100% оплате. К тому же вы экономите на нескончаемых поездках в отдел продаж и оплате пошлины в Росреестре. Процедура регистрации договора и перехода права собственности длится около недели.

«Платить до пенсии» и другие напрасные ипотечные страхи

1. «Буду платить до пенсии» – больше всего пугает длительный срок ипотеки. В среднем российский ипотечник возвращает кредит банку за 7 лет (с опережением графика). Стандартный вопрос: где взять деньги? Во-первых, научиться экономить. Во-вторых, есть налоговый вычет на покупку жилья. В третьих, есть отдельный вычет на погашение процентов по ипотечному кредиту. Причем вычеты раз в жизни полагаются и жене, и мужу по отдельности. Допустим, при цене недвижимости свыше 2 млн рублей из налоговой на руки можно получить 260 000 рублей на человека за покупку квартиру (возможно, частями в течение нескольких лет, зависит от зарплаты) и около 390 000 – за проценты по ипотеке, тоже на каждого из супругов.

2. «Не смогу платить и придется влезать в долги» – хорошо если на случай форс-мажора есть финансовая подушка безопасности. В идеале несколько месячных окладов. Лучше не отмахиваться и обязательно страховать жизнь и трудоспособность. Если произойдет ЧП, платить ипотеку гарантированно будет страховая. Кроме того, большинство банков идут навстречу заемщику, оказавшемуся в сложной ситуации: на определенный период сумму платежа могут уменьшить. Правда, за такие поблажки потом придется расплатиться: банк повысит ставку по оставшемуся кредиту. Все эти параметры прописаны в кредитном договоре, читайте внимательнее. Плюс некоторые банки дополнительно предлагают страховку от потери работы: если вас сократили или компания вдруг внезапно закрылась (всякое бывает), приносите справку с биржи труда – и банк берет на себя платеж по ипотеке.

3. «Банк изменит ставки уже выданного кредита» — спокойно, банк не имеет права пересматривать договор после его заключения. Если клиент выбрал кредит с фиксированной ставкой, она не может измениться. Только индивидуальные условия (допустим, скидки), если такие были. До сих пор существуют ипотечные кредиты с переменной ставкой, где показатель пересматривается каждый квартал в зависимости от уровня инфляции. Например, такой предлагает государственная структура ДОМ.РФ.

Есть и другие примеры, когда меняются условия ипотеки. Например, при рефинансировании ипотечных займов по инициативе заемщика, который досрочно выплачивает старый кредит за счет денег из нового. Так он уменьшает ежемесячный платеж и общую переплату.

Можно вспомнить грустную историю с валютной ипотекой. Банки пошли навстречу заемщикам, которые брали ипотеку в валюте, и перевели займы в рубли – то есть полностью изменились условия договоров. До кризиса 2008-го, когда резко подешевел рубль, валютные кредиты были особенно популярны: проценты казались небольшими, выплаты – подъемными. После девальвации рубля (ситуация повторилась в 2014-м) платеж по ипотеке сильно увеличился. В итоге многим пришлось продать купленные квартиры, чтобы просто закрыть кредит. Сейчас валютных ипотек больше нет.

Возвращаемся к GreatDoctor и Marusya99. Семья пикабушников решила, что брать ипотеку в новом доме им все-таки выгоднее. Стоимость квартиры, которая им приглянулась, 4 млн рублей. Она будет уже с отделкой. Пока дом будут достраивать, они полгода поживут с родителями. С первоначальным взносом 1 млн рублей ипотеку удалось оформить в банке-партнере застройщика под 9% годовых. Пара посчитала, что комфортный платеж для них – около 40 000 рублей. В итоге ипотеку взяли на 9 лет, платеж 40 600 рублей. Для оформления сделки им пришлось дополнительно потратить 4 000 рублей на оценку квартиры (делал аккредитованный банком оценщик). Пакет страхования жизни и недвижимости обошелся в 15 000 рублей. Госпошлина за регистрацию договора в ЕГРН – 1 000 рублей. Осталось дождаться ключей!

Пикабушники, а расскажите, пожалуйста, в комментариях, какой у вас опыт с ипотеками: были ли какие-то сложности и проблемы?

Читайте также:

Шаг 1. Подумываю купить квартиру. Куда бежать и на что смотреть?

Шаг 2. Кажется, я дозрел до покупки квартиры! Как выбрать застройщика и не остаться ни с чем?

Шаг 4. Как правильно выбрать планировку квартиры. Студии, распашонки или европланировки

Шаг 5. Что влияет на стоимость квартиры? Все, что нужно знать про отделку, ремонт и машиноместо