Облигационный портфель. Часть 3

Прошел месяц с момента публикации данного портфеля, плюс в голосовании победила эта тема. 46 процентов голосов. Данный портфель не нужно рассматривать как руководство к действию, это скорее просто пример, который не является ИИР.

🍏ОФЗ.

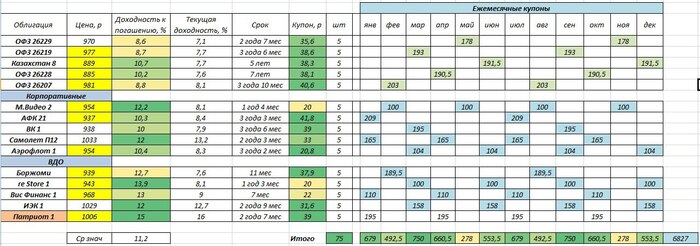

Многие ОФЗ стали немного дороже (на пару рублей), доходность упала, но незначительно. Вполне можно найти ОФЗ с доходностью в районе 10 процентов, но это будут длинные облигации. А облигации Казахстана 11, 13, 12 можно найти с доходностью в районе 11 процентов, при этом данные выпуски на 7-8 лет, то есть достаточно длиныые. А российские ОФЗ 26240 на 13 лет дают доходность к погашению в районе 10,6 процентов. На такой длинный срок сложно загадывать, поэтому доходность выше, чем по остальным ОФЗ.

🍏Корпоративные облигации («надежные»)

Доходность корпоративных облигаций почти не изменилась, есть небольшие изменения в цене ( не более 3-5 рублей на шт). Средняя доходность к погашению около 11 процентов.

Среди остальных корпоративных облигаций можно найти облигации с доходностью к погашению в районе 12 процентов – М.Видео, ГТЛК.

11 процентов – Балтийский лизинг, АФК Система.

10 процентов – Селектел, Аэрофлот, Почта РФ, ВК, Автодор, ВЭБ.

Риски по ряду бумаг выше, чем в ОФЗ. Например ВЭБ, Аэрофлот, Почта РФ – государственные или полугосударственные структуры. Государство в любом случае будет поддерживать их. Риск здесь невелик.

АФК Система, М.Видео, ГТЛК, Селектел… Здесь риски выше: либо это высокий долг, либо непонятные перспективы лизинга в стране (уход иностранных компаний, проблемы с зап.частями), либо сложности поставкой продукции.

💡ВДО - высокодоходные облигации. Самая доходная и самая опасная часть.

Боржоми – рост на 20 рублей, доходность к погашению упала до 12,7 процентов.

Рестор – рост на 18 рублей, доходность упала до 13,9 процентов ( с 15).

Вис финанс – рост на 14 рублей, доходность упала на 2 процента ( до 13).

ИЭК – без изменений.

Патриот групп выпуск 1 – рост цены на 28 рублей, доходность упала с 16,6 до 15 процентов. Риск здесь выше среднего, кредитный рейтинг не очень. Как кратковременная история, чтобы пристроить деньги (до полугода – года) – почему бы и нет.

Средняя доходность данных ВДО к погашению – 13,3 процента.

Средняя доходность к погашению всех облигаций в данном портфеле около 11,2 процентов. За месяц средняя доходность упала на 0,6 процента. Цены на данные облигации растут, доходность падает… рынок более-менее стабилизировался.

В будущем планирую расширить список ВДО и добавить новые компании, и еще наверное стоит рассказать как можно сравнивать облигации.

Успешных инвестиций.

Видео: https://youtu.be/AF6euemOhcY

@pensioner30

Лига Инвесторов

6.3K пост7.1K подписчиков

Правила сообщества

1. Необходимо соблюдать правила Пикабу

2. Запрещены посты, не относящиеся к тематике сообщества

3. Запрещается откровенная реклама

4. Нельзя оскорблять участников сообщества.