Инвестиции в России. 34 факта, о которых должен знать каждый

Я пишу на Пикабу о своих терниях на пути к пенсии в 43 года. И вопросов по базовым понятиям о накоплении на фондовом рынке - десятки, если не сотни.

Сейчас уже каждый знает, как открыть вклад в банке и зачем это делать, а вот с пониманием устройства фондового рынка у нас проблемы. Да что тут говорить, я и сам ничего не понимал буквально 2 года назад.

Сразу оговорюсь - этот пост - не реклама ничего, мне не приплачивает ни банк, ни брокер, ни даже Билл Гейтс и Джордж Сорос. И даже наоборот - брокерам и банкирам очень бы хотелось, чтобы вы половины из этих фактов не знали, ведь они потеряют часть заработка, если каждый их пользователь будет думать так же как думаю я.

Я здесь не буду раскрывать вопрос активной торговли на бирже. Поэтому ту не будет ничего про фьючерсы, нефть, шорты, плечи и проч.

Я на фондовый рынок пришел инвестировать и накапливать в долгую, я не пытаюсь заработать на разнице в стоимости между сегодня и завтра. Об инвестировании в долгую и расскажу.

Пост получился длиннее, чем я думал. Так что тех, кто не интересуется читать не призываю - будет не очень интересно.

Как и где открыть счет

1. Каждый крупный банк имеет свою собственную компанию-брокера. Сбербанк, ВТБ, Открытие, Альфа, Тинькофф, Промсвязьбанк - у всех них есть компания-брокер, какой банк нравится (каким пользуетесь) - туда в первую очередь и надо смотреть. Есть конечно еще такие бренды как Финам и БКС, есть еще менее популярные, за полным списком можно сходить на банки ру, но надо ли?..

2. В России есть две основные биржи - Мосбиржа и СПб биржа. Если говорить утрированно - на Мосбирже торгуются все российские акции, облигации, валюта. На СПб бирже торгуются акции других стран - США, Китая, Европы. Подключение к Мосбирже происходит по умолчанию. Для подключения к СПб бирже мне приходилось писать отдельное заявление. При подключении к СПб бирже заполняется также "Форма w-8 ben", которой вы подтверждаете, что вы - налоговый резидент РФ. Подробнее об этом в разделе "Дивиденды и купоны".

3. Я ПРИДЕРЖИВАЮСЬ САМОСТОЯТЕЛЬНОГО УПРАВЛЕНИЯ. Я никогда не соглашусь на доверительное управление (его вам будут предлагать). Я никогда не соглашусь на "структурные продукты". Если вы сумели открыть браузер, найти в этих ваших интернетах и прочитать эту статью, значит вам хватит навыков для того чтобы самостоятельно купить или продать акцию на бирже.

4. Брокеру тоже нужно что-то кушать, поэтому он заряжает вам всякие комиссии. Это нормально. Ознакомьтесь с этими комиссиями, чтобы понимать, на каких действиях и сколько вы будете платить. Чаще всего - это депозитарная комиссия (у моего брокера это 175 р/мес, если есть сделки, и ноль - если сделок нет), и комиссия за сделки (у моего брокера это 0,057% за сделки на Мосбирже и 0,09% за сделки на СПб бирже). Есть брокеры, у которых депозитарной нет, есть те, у кого одна комиссия гасит другую - условия разные. За снятие денег со счета тоже обычно есть маленькая комиссия. Короче задавайте этот вопрос спецу от брокера - пускай выкладывает все карты на стол.

5. Ознакомьтесь с условиями минимального размещения средств. У моего брокера можно начинать с любой суммой, но там есть какие-то дополнительные комиссии на баланс менее 50 000 рублей, так что есть смысл начинать только с 50 000 рублей. У вашего брокера может быть иначе. Не забудьте уточнить это.

6. Я не хожу в кассу пополнять счет. Это осталось в прошлом веке. Я пополняю счет в мобильном банке. Комиссионных с меня за это никто не берет.

7. Открыть счет у зарубежного брокера - можно и даже вполне легально. Но будет дороже по комиссиям на малых суммах, и примерно одинаково - на больших ($100 000+). Не забудьте тогда сообщить в налоговую о том, что такой счет у вас есть (с 01.01.2020 это условие обязательно).

8. Если вам звонят из Международных финансовых центров и от швейцарских брокеров (названия могут быть другие, но тоже красивые), приглашают прийти в офис в Москва-Сити (даже если вы в другом городе, мне предлагали съездить к ним просто так, в гости, ахаха), очень навязчиво предлагают отдать им ваши деньги, знайте - ЭТО МОШЕННИКИ. Деньги вы отдадите, даже возможно какие-то циферки в личном кабинете увидите. Но денег своих вы больше не увидите. Их номера лучше сразу блокировать, в разговоре ведут себя как цыгане, в какой-то момент вы даже заранее зная, что вас разводят, можете почувствовать легкий гипноз.

ИИС - Индивидуальный инвестиционный счет

9. Государство заинтересовано (ну или делает вид), чтобы вы знали и понимали, что есть такой фрукт - фондовый рынок, и любезно предоставляет НАЛОГОВЫЙ ВЫЧЕТ вплоть до 52 000 рублей в год ежегодно. Если вы столько НДФЛ за прошедший год в казну уплатили, конечно же (это НДФЛ с 33 500 рублей з/п в месяц или выше). Чтобы иметь право на этот самый вычет, вам при открытии счета надо потребовать "открыть ИИС".

10. ИИС - не манна небесная. Есть несколько строгих ограничений: вынуть деньги без "штрафа" можно только через 3 года после его открытия. "Штраф" - это как раз размер того вычета, на который у вас есть право. Если еще не успели получить вычет, а деньги снять надо - вы лишаетесь права на него, а деньги ваши целы. Если получили и потратили его - удержат с ваших кровных. В любом случае, снимать с него не рекомендую, если открываете ИИС - будьте готовы "морозить" денежку на нем на три года.

11. На ИИС почти у всех брокеров разрешено покупать только российские бумаги с Мосбиржи. Единственный брокер, о котором мне известно, что он разрешает покупать на ИИС американские акции - Тинькофф (не реклама, а просто факт, сам я им не пользуюсь).

Акции, облигации, и прочая

12. Акция - бумага, купив которую вы становитесь собственником компании в 0,(0 в периоде)1% её части. Да, вы не ослышались. Купив акции Газпрома, вы становитесь одним из сотен тысяч собственников Газпрома. Вот только РФ владеет половиной народного достояния, а вы - одной миллиардной. Но статус у вас - примерно одинаковый.

13. Акция скачет словно арабский жеребец. +1% или -1% в день - это движение абсолютно нормальное, не зависящее практически ни от чего и при этом от всего сразу. Это движение - как белый шум, как помехи на графике длиною в много лет.

Но при этом на супердлинном горизонте (20, 50, 100 лет) акции зачастую растут сильнее других биржевых инструментов.

14. Кстати, о Газпроме. Купить его акции можно в минимальном количестве 10 штук. Это называется лотом. Иногда бывает 1 лот = 1 акция (пример - Норникель), но чаще 1 лот = 10 или 100 или даже больше акций. Для примера, лот из 10 акций Газпрома, которые вы можете купить, стоит 2300 рублей (по состоянию на сент-2019). Немного, правда? Акции Русала - вообще халява, за лот из 10 акций заплатите 280 рублей (по состоянию на сент-2019). Можно брать на сдачу.

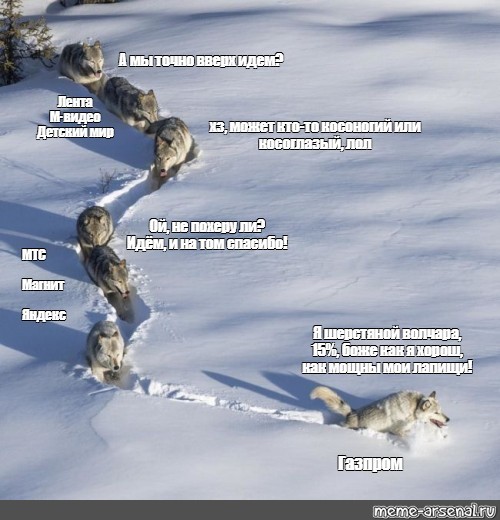

15. Обычно, лучшие компании страны, будь то США или Россия, попадают в соответствующий биржевой индекс. Для России базовым индексом считается индекс ММВБ, для США - индекс S&P500. А вообще индексов - куча, особенно секторальных, но пост не об этом. Лично для меня индекс - это прекрасный индикатор того, насколько важна и крупна компания. Например, максимальными 15% веса в российском индексе обладают Сбербанк, Газпром и Лукойл. Логично, неправда ли? Лично я смотрю на индекс, и даже не думаю, сильна ли компания - за меня думают аналитики Мосбиржи. Подробнее о таком методе - тут.

16. Купив акцию, вы становитесь настолько полноценным владельцем доли компании, что вам постоянно на электропочту начнут приходить письма о том, что компания организует собрание акционеров с призывом прийти и/или проголосовать за то или иное действие. Обычно письма скучны, приходить на собрания - смысла нет, разве что ради халявных пирожков и кофе-брейка, а больше и незачем. А голосовать своей одной-миллиардной - так и вообще немного смешно. Но всё же - обладание долей компании жизнеутверждает.

17. Облигации - это по сути долговые расписки. Покупая облигацию федерального займа (ОФЗ) - вы покупаете долю в госдолге России. она даст вам чуть больше доходности, чем вклад в банке, но лично я считаю ОФЗ даже более надежной вещью, чем банковский вклад. Потому что если Россия опять не сможет заплатить по долгам - упадёт вообще всё, в том числе и система банковских вкладов. Упадет так, что никакое страхование вкладов не спасет. Но такого не предвидится, чай не 1998 год на дворе. Корпоративные облигации - то же самое, только в долг вы даёте не России, а компании, ну например тому же Газпрому. Чем меньше компания, чем сомнительней бизнес - тем выше окажется доходность, тут уж сами решайте, брать ли этот риск невыплаты на себя или нет. Я - не беру.

18. Собирать свой собственный портфель акций, повторяющий индекс сложно, а порой с небольшими накоплениями - невозможно. И тут крупные игроки придумали фонды - Биржевые паевые инвестиционные фонды (БПИФ) или Exchange-traded funds (ETF'ы), что суть одно и то же с разницей в деталях. Фонд покупает на несколько миллионов долларов разных акций и продает вам доли в этом фонде за небольшие деньги. То есть, он даёт вам возможность вложить деньги сразу в широкий рынок, не тратя время. За это фонд "съедает" комиссию. Вот табличка по всем доступным в России фондам.

19. Фонды не от хорошей жизни покупают как можно больше разных бумаг, а потому что главный принцип грамотных инвестиций - диверсификация. Вкладывать все деньги в одну или даже две компании - ошибка. Даже небольшие суммы обычно делятся между 5, 10, а то и 20 компаниями.

Дивиденды и купоны

20. Прибыльные компании могут вкладывать свою прибыль в собственное развитие, а могут часть прибыли выплачивать владельцам акций в виде дивидендов. В США дивиденды любят платить 4 раза в год равными долями. В России чаще всего это выплаты 1-2 раза в год. Например, Яндекс развивается, и осознанно не платит дивидендов, всё уходит в развитие. А Газпром - компания развитая, и обещает 50% от своей прибыли платить в виде дивидендов. Чтобы иметь право на дивиденды, необходимо владеть акциями в "день отсечки", а не весь год и даже не весь месяц. Схитрить, купив в день отсечки с надеждой продать завтра за те же деньги, не получится. Таких хитрецов - вся биржа, и акции падают в цене ровно на сумму выплаты дивидендов назавтра.

21. С облигации обычно 2 раза в год приходит купон (с некоторых - чаще), а в конце срока - возвращается номинальная сумма. Например, если номинал облигации 1000 рублей, она погашается в 2025 году, а доходность заявлена в 7% годовых, то вам раз в полгода будет поступать по 35 рублей, а в конце срока - вернется и ваша 1000. Схитрить на купонах вообще не получится даже теоретически, потому что у облигации ежедневно растет накопленный купонный доход (НКД), который вы компенсируете продавцу при покупке облигации.

22. Дивиденды и купоны облагаются НДФЛ 13%, по российским бумагам налоги удерживает сам брокер, вам делать ничего не надо. По американским акциям вам поступает сумма с удержанными уже 10% налогом, а вам необходимо в начале года самостоятельно заполнить декларацию на остальные 3% налога и отправить в налоговую и самостоятельно этот налог уплатить.

23. Купоны с облигаций, выпущенных российским Минфином (это ОФЗ и парочка еврооблигаций) не облагаются НДФЛ, поэтому их любят и покупают, несмотря на меньшую купонную доходность.

24. Дивиденды и купоны приходят на тот счет, который вы укажете при составлении договора - можно на банковский, можно на брокерский. При поступлении денег на электропочту приходит соответствующее письмо с отчетом - откуда пришло, сколько пришло, сколько налогов удержано (если удержано).

Безопасность

25. Риск есть всегда, даже если вы храните деньги под матрасом. В ценных бумагах тоже свои риски. В основном, это банкротство компании, акции которой у вас есть. В случае с облигациями - это риск дефолта (невыплаты купона или еще хуже - основного тела). Если вы имеете дело только с крупными компаниями, финансовое положение которых устойчиво, этот риск сводится практически на нет.

26. Ваши акции хранятся не у брокера, а в независимом депозитарии (НРД). Опять же, речь сейчас о крупных надежных брокерах, что там у мелкашей - я не знаю. Уточняйте про депозитарий при открытии счета. Что бы ни случилось с брокером, ваши акции будут в безопасности. Можете в случае какого-то расстройства перейти к другому брокеру, даже не продавая.

27. А теперь о плохом - деньги на брокерском счете в отличие от вкладов в банке не застрахованы. Точнее, у зарубежных брокеров - часто застрахованы, а у наших - нет. В случае банкротства брокера, деньги на счету (но не ценные бумаги) будут утеряны. Поэтому не храните там большие деньги, если брокер мелкий или на горизонте замаячил какой-то сильный негатив.

28. Риск того, что простой смертный-неолигарх пострадает от политических конфликтов между РФ и США лично я считаю призрачным и несущественным. Я не встречал ни одного случая, когда простые физические лица (не связанные с криминалом) пострадали бы, а их акции - были бы изъяты. Ни в случае с Венесуэлой, ни в случае с Ираном этого не происходит. Лично я этим риском пренебрегаю.

29. Риском того, что наше правительство вдруг в один день решит национализировать наши ценные бумаги, я тоже пренебрегаю. Если вы - нет, то здесь есть вполне легальное решение - открыть счет у иностранного брокера.

Разное

30. Биржа - лучшее место для покупки валюты. Не для мелких сумм конечно, потому что минимальная сделка на валютном рынке - 1000 долларов (евро). Валюта здесь торгуется по самому что ни на есть биржевому курсу, без наценок. За одну покупку 1000 долларов я на своем тарифе плачу по-моему 37 рублей комиссии. Поэтому проблемы, где взять долларов, чтоб купить акции за доллары, вообще не стоит.

31. Есть еще такое понятие как валютная переоценка. Если вы купили 10 акций Майкрософта по $140 при долларе за 65, а продали через год по $160 при долларе за 100, налогооблагаемая база будет равна ($160*10*100) - ($140*10*65) = 69 000 Рублей. И налогов вы должны почти 9 000, что по курсу 100 будет аж 90 долларов с заработанных 200 долларов. Согласитесь, несправедливо. Но есть одно важное правило, которое сводит на нет эту несправедливость лично для меня: если вы владеете акцией три года, вы от этой переоценки освобождаетесь (на сумму до 9 млн руб в год).

32. Брокер зарабатывает на комиссиях от сделок, и он ненавязчиво вас всегда будет склонять к совершению этих сделок: выпускать рекомендации из разряда "продай Х, ведь оно так хорошо выросло". Всегда держите этот момент в голове, задумывайтесь, не манипулируют ли вами.

33. Форекс, бинарные опционы - вещи к фондовому рынку имеющие опосредованное отношение. Ни там, ни там вы не сможете зарабатывать, что бы вам ни лили в уши. Это и не мошенники, но это - билет в один конец.

34. Что бы почитать такого на тему экономики? Почитайте Хулиномику. [Не реклама, объективно - самый легкоусвояемый учебник экономики на русском языке].

P.S.: Не увидели ответ на животрепещущий вопрос? Напишите его в комментариях. Может, соберем часть 2.

----

Я веду Телеграм-канал, цель которого - не завлечь вас в какие-то сомнительные истории, а даже и наоборот - уберечь от ломания дров. Если вам интересен эксперимент с ранним выходом на пенсию или тема накопления на фондовом рынке в целом - велкам.