Пополнил брокерский счёт на 200 000 в апреле. Что купил? Часть 1

В этом году ИИС уже заполнен под завязку, поэтому продолжаю пополнять брокерский счёт. В марте мне понравилось пополнять счёт на 200 000, так что решил, что и в апреле нужно сделать то же самое. Разве что теперь пришлось обойтись без помощи налогового вычета. Спасибо заначкам — пригодились.

Про все покупки марта можно почитать тут. Ну а в первой половине апреля я покупал только всё хорошее и не покупал ничего плохого — как мой психиатр прописал.

Мой базовый план предполагает пополнение на 1,2 млн в этом году на ИИС и БС без учёта вычета. На данный момент это 548 000 за 4 месяца. Считаю, что цели всегда нужно оцифровывать, и из месяца в месяц их контролировать. Д — дисциплина. Без неё в инвестициях никуда.

По составу портфеля у меня есть план, и я его придерживаюсь:

Лукойл, Новатэк, Совкомбанк, Роснефть и Сбер по 10% портфеля акций.

Татнефть, Газпром, Магнит, Газпром нефть и Яндекс по 5% портфеля акций.

ФосАгро, Северсталь, Алроса, Ростелеком, Интер РАО по 3% портфеля акций.

Далее — остальные акции суммарно на 10%.

Целевая доля акций в биржевом портфеле 40%.

Облигации (40%), замещайки+юаньки (10%), ЗПИФн (10%) — 60% целевая доля всего прочего.

На данный момент состав портфеля не соответствует плану, я занимаюсь его формированием. Например, первая пятёрка акций ещё не до конца сформирована. Не хватает нужного количества акций Лукойла, Новатэка, Совкомбанка и Роснефти. А по соотношению акций и облигаций примерно порядок. Но апрель так жирно порадовал размещениями облигаций, что покупал пока что в основном их.

Что купил в первой половине марта?

Фонд AKME — 173 пая

ОФЗ 26243 — 40 облигаций

Русал 1Р7 CNY — 1 юаневая облигация (на размещении)

Селектел 1Р4 — 5 облигаций (на размещении)

ЛК Цивилизация — 10 облигаций (пока в заявке на размещении)

Контрол Лизинг — 15 облигаций (пока в заявке на размещении)

Дарс — 5 облигаций (пока в заявке на размещении)

Элемент Лизинг — 5 облигаций (пока в заявке на размещении)

Парус ЛОГ — 5 паёв

Святой рандом — читайте в одном из следующих постов, чтобы узнать, что попалось

Потрачено около половины бюджета, включая пока ещё не исполненные заявки. Самое время остановиться на нескольких любопытных моментах.

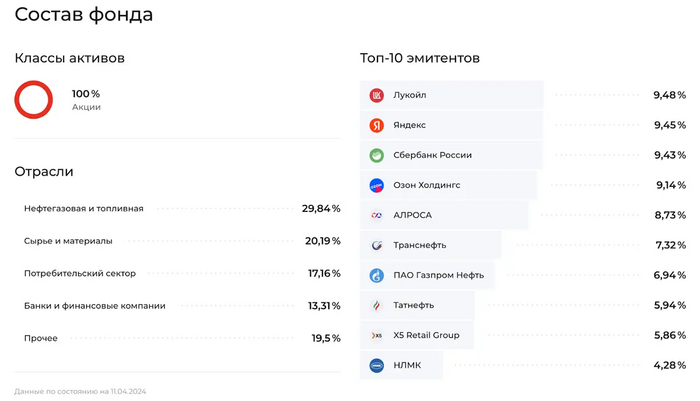

AKME — БПИФ «Альфа-Капитал Управляемые акции»

Я уже однажды писал пост про этот фонд от Альфы. Он стал самым крутым по доходности среди биржевых фондов за прошлый год. Я решил поучаствовать в этом празднике жизни, в этом году он уже вырос на 17%, в то время как индексный EQMX вырос на 10%. Фонд активно управляется, ну и кроме всего прочего, мне нравится его состав. На данный момент там такой топ-10: Лукойл, Яндекс, Сбер, Озон, Алроса, Транснефть, Газпром нефть, Татнефть, X5 и НЛМК. Управление и правда активное, состав время от времени меняется.

Это единственный фонд акций у меня в портфеле (кроме заблокированных). Раньше у меня был EQMX — фонд на индекс Мосбиржи от ВТБ, я его продал, а AKME купил. Покупать буду ещё. Ну, типа, не знаешь, что купить — купи фонд.

ОФЗ 26243

Продолжаю покупать длиннющие ОФЗ, доходность по которым приближается уже к 14%. Спасибо Минфину с его аукционами. На данный момент у меня 110 этих облигаций. Если они будут давать больше, ни разу не расстроюсь, а буду продолжать покупать.

Поскольку по бумажной недвижке сейчас доходности ультраунылые, вижу длинные выпуски как хорошую альтернативу для них.

ЛК Цивилизация

Первая лизинговая компания, про которую лично мне сказать нечего от слова «вообще никогда знать не знал». Ни кредитного рейтинга, ни отчётности. Компания из сегмента микро. Зато купон 22%. Лишь бы их в дурку не забрали до погашения. Впрочем, держать до погашения такое и не стоит.

В планах на вторую половину апреля: покупать всё хорошее, не покупать ничего плохого — вот такой отличный план, надёжный, как швейцарские часы.

Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.