Статистика, графики, новости - 24.09.2024 - когда будет первый триллионер

Сегодня в выпуске:

— Про Electronic Arts.

— Какие специальности в США ждёт сокращение?

— А какие наоборот?

— Как дела у юаня?

Доброе утро, всем привет!

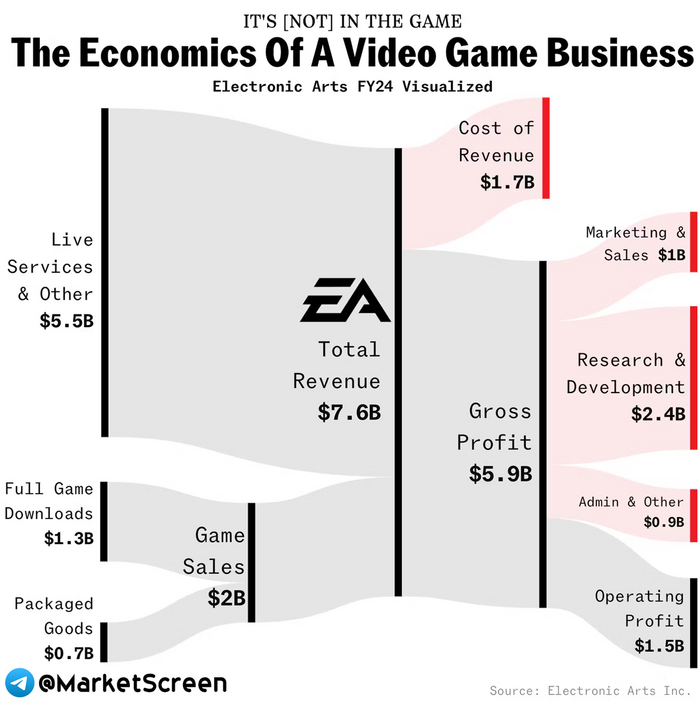

Экономика видеоигр уже не та, что раньше.

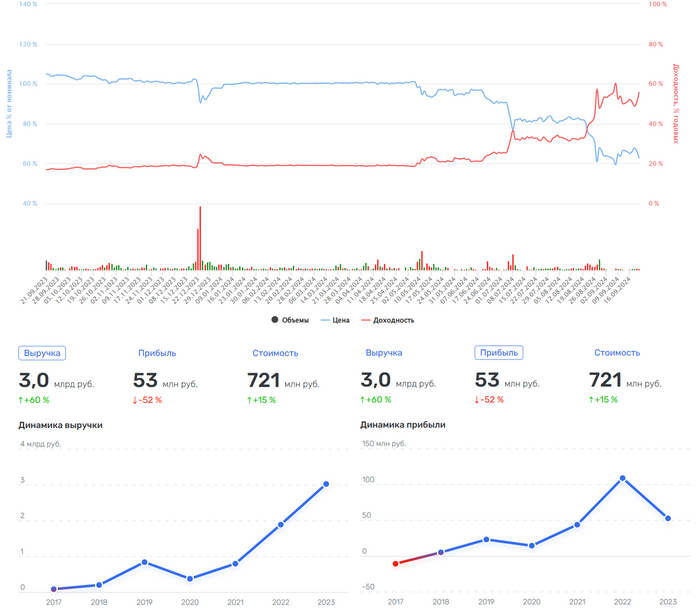

Гигант видеоигр Electronic Arts (EA) — компания, создавшая такие популярные игры, как The Sims, Madden, Battlefield и серию FIFA — провела во вторник свое первое за 8 лет совещание аналитиков.

Результаты так себе. Говорят, инвесторы разочаровались отсутствием внятной финансовой информации о масштабных целях компании, таких как удвоение аудитории до более чем миллиарда человек к 2027 году. Акции EA упали на 3% на этой неделе, в то время как остальной рынок достиг рекордных высот.

EA продолжает развивать успех своих классических франшиз. "College Football 25" оправдал свой ажиотаж, побив рекорды продаж, в то время как "EA Sports FC" разошелся тиражом в 11,3 миллиона копий за первую неделю. Ребрендинг FIFA не потерял своей привлекательности.

Постоянное процветание этих "дойных коров" имеет жизненно важное значение, поскольку экономика видеоигр за последние 10-15 лет кардинально изменилась. В прошлом добиться успеха в игровой индустрии было несложно. Создайте игру, поднимите вокруг нее шумиху и продайте как можно больше копий. Если всё прошло хорошо, вы делаете продолжение и повторяете все сначала.

Но в 2024 году затраты для потребителей редко прекращаются после покупки игры. Настоящим финансовым двигателем EA является сегмент "живых сервисов" — широкий термин, охватывающий продажу дополнительного контента, подписки, внутриигровые награды и другие цифровые ништяки. В прошлом году на это пришлось 73% выручки компании.

Разработка качественной видеоигры стоит дорого, и в прошлом году EA потратила на исследования и разработки 2,4 миллиарда долларов. Но сколько бы вы ни потратили, результат всегда непредсказуем: многие видеоигры терпят крах.

********************************

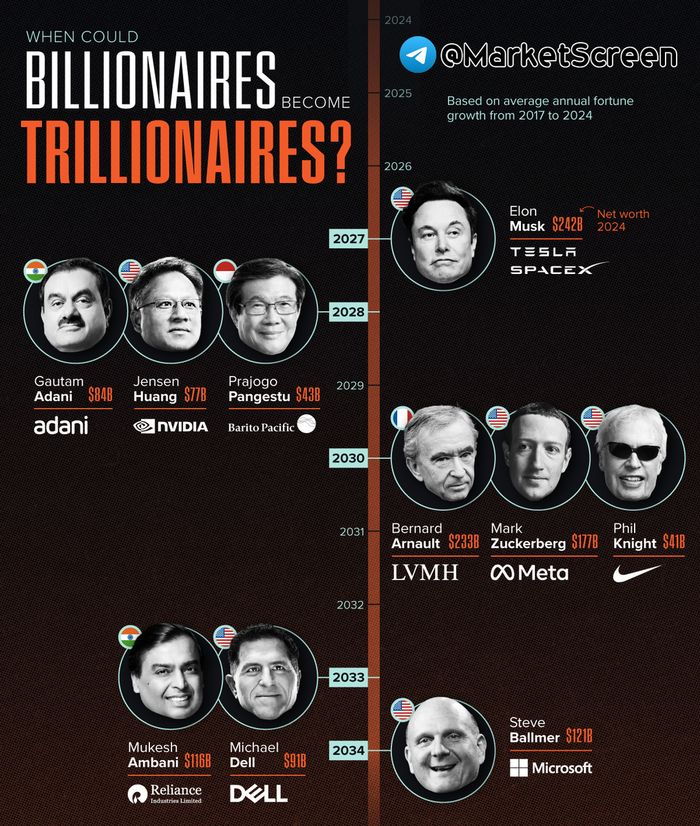

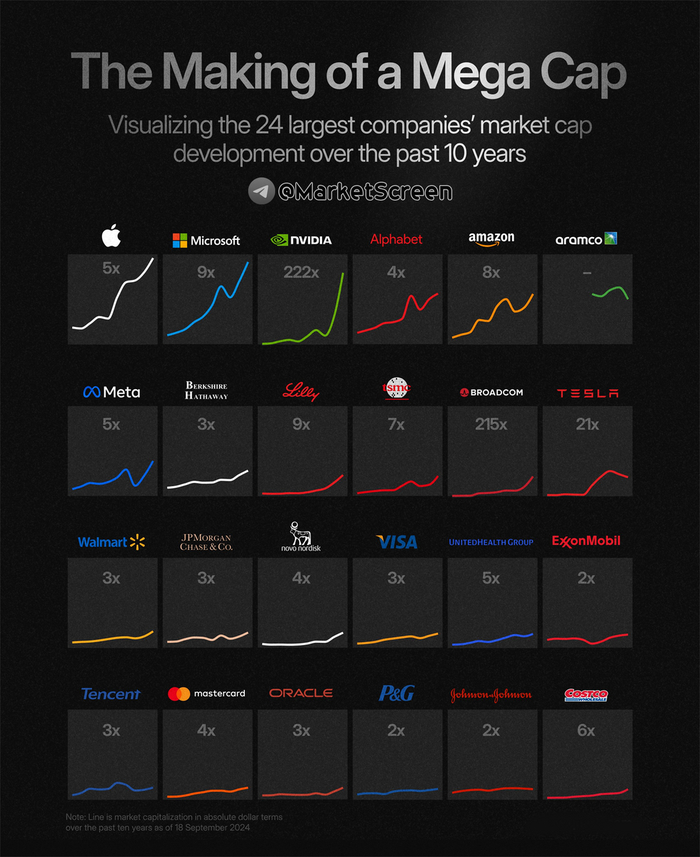

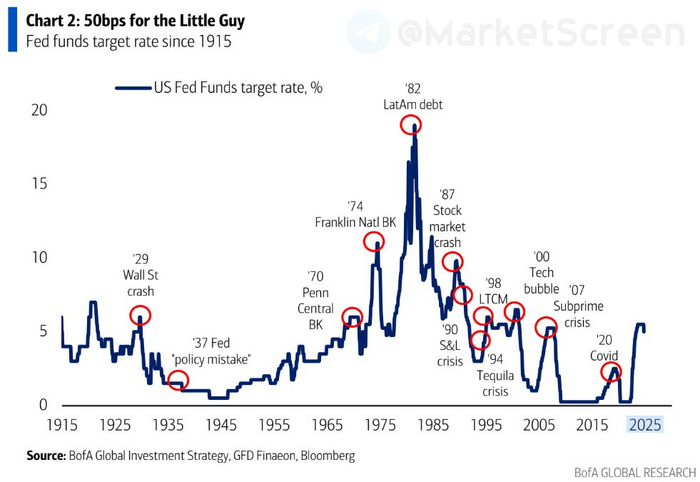

Первый в мире триллионер.

Ох, как мы любим эти экстраполяции.

Короче, Informa Connect Academy Informa проанализировала данные о чистом состоянии 30 самых богатых людей за период с 2017 по 2024 год. Были рассчитаны среднегодовые темпы роста их состояния и составлен прогноз на ближайшие 30 лет, чтобы предсказать, когда появятся триллионеры.

С состоянием в 242 миллиарда долларов и среднегодовыми темпами роста, превышающими 100%, Илон Маск близок к тому, чтобы стать первым триллионером к 2027 году.

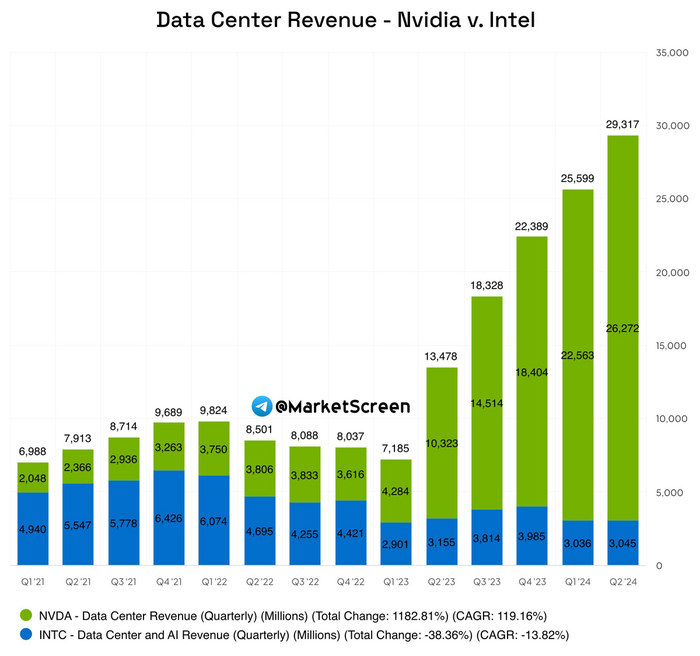

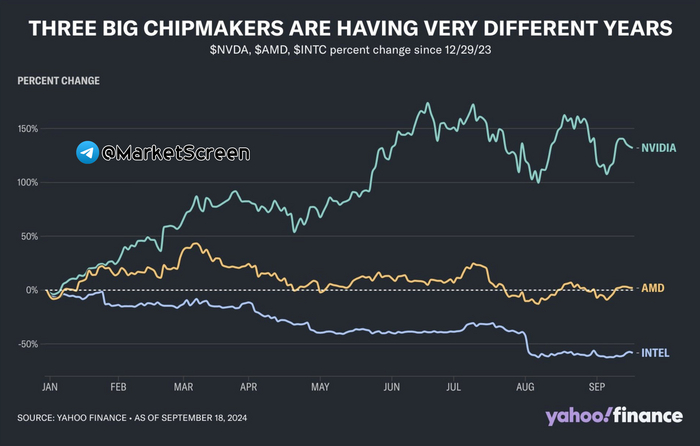

Недавний бум на рынке компьютерных чипов компании Nvidia может привести к тому, что ее генеральный директор и соучредитель Дженсен Хуанг к 2028 году станет триллионером

Индийский миллиардер Гаутам Адани, по прогнозам, также станет триллионером к 2028 году. Он является председателем Adani Group, которая, в частности, занимается портами, аэропортами, производством и передачей электроэнергии, а также "зеленой энергетикой".

Праджого Пангесту, сын торговца каучуком, также может стать триллионером к 2028 году. Пангесту начал заниматься лесозаготовительным бизнесом в конце 1970-х годов, а в настоящее время управляет крупнейшим в Индонезии интегрированным нефтехимическим предприятием.

Французский бизнесмен Бернар Арно - единственный европеец в списке. 2030 год.

******************************

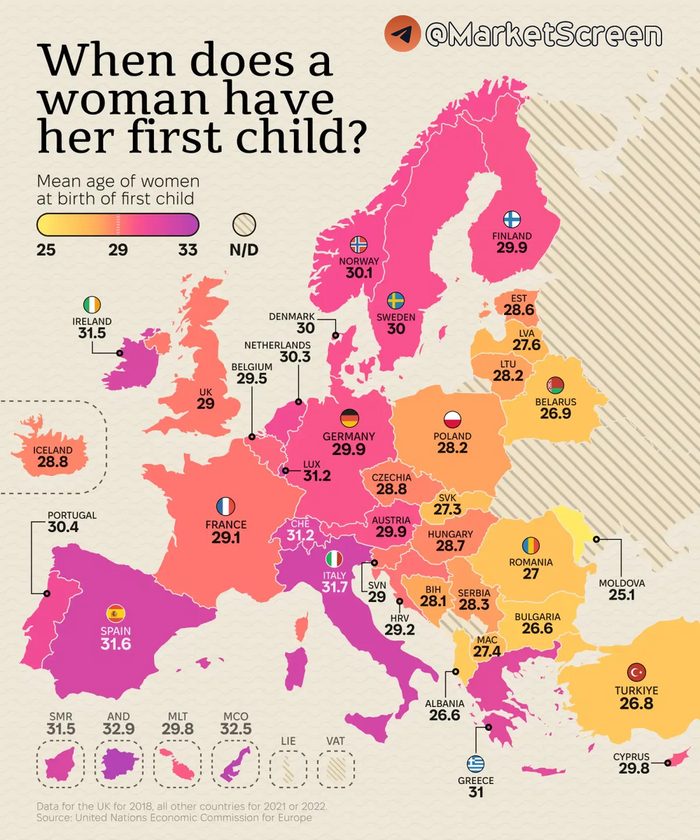

Во сколько лет тётеньки рожают своего первого ребенка.

В среднем. По Европе. Складывается ощущение, что имеется связь между увеличением возраста и развитие страны. Разве что Греция выбивается из списка.

*****************************

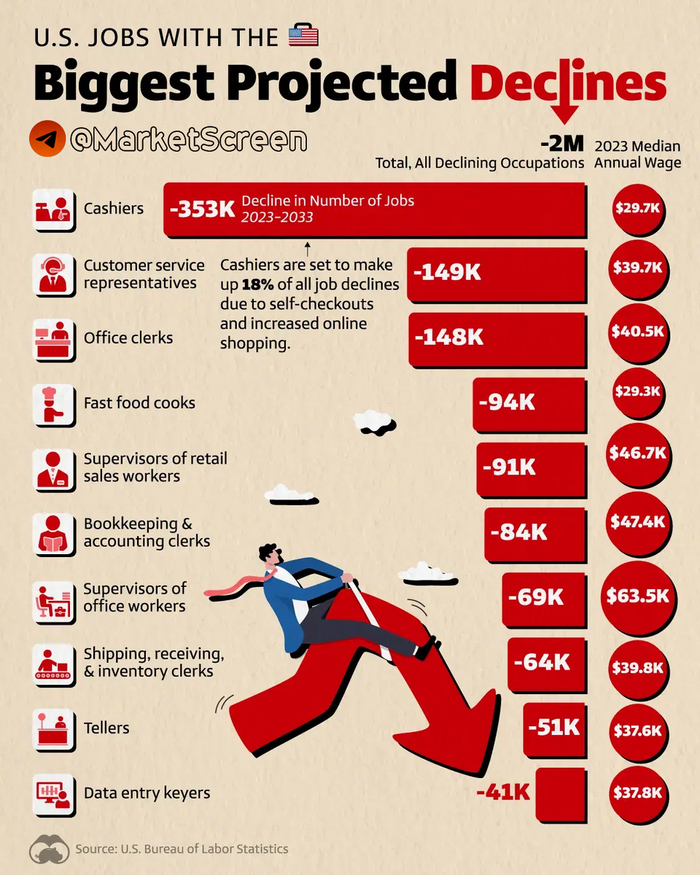

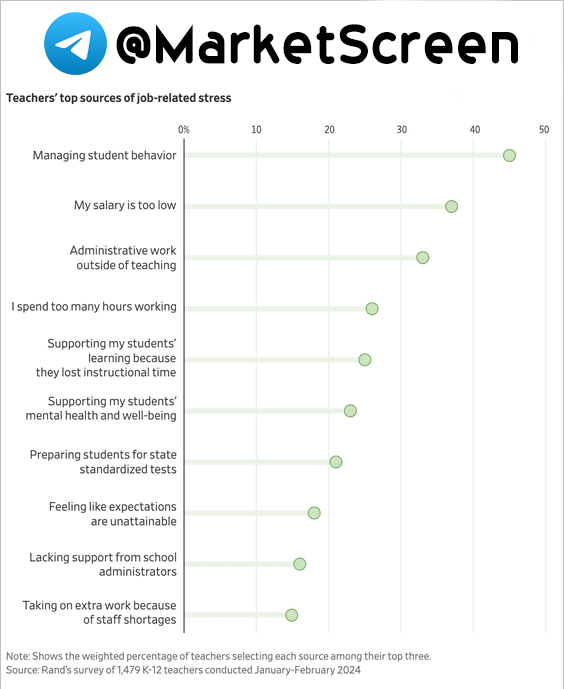

Профессии с наибольшим ожидаемым сокращением рабочих мест.

В США. За период 2023-2033.

Машем ручками кассирам, улыбаемся и пляшем. А всё почему? А потому что кассы самообслуживания. ПО результатам 2023 года медианный годовой доход у них составил 29,7к$.

Дальше идут толмачи из службы поддержки клиентов. Ну тут всё понятно. Он в год имеют порядка 39,7к$.

**************************

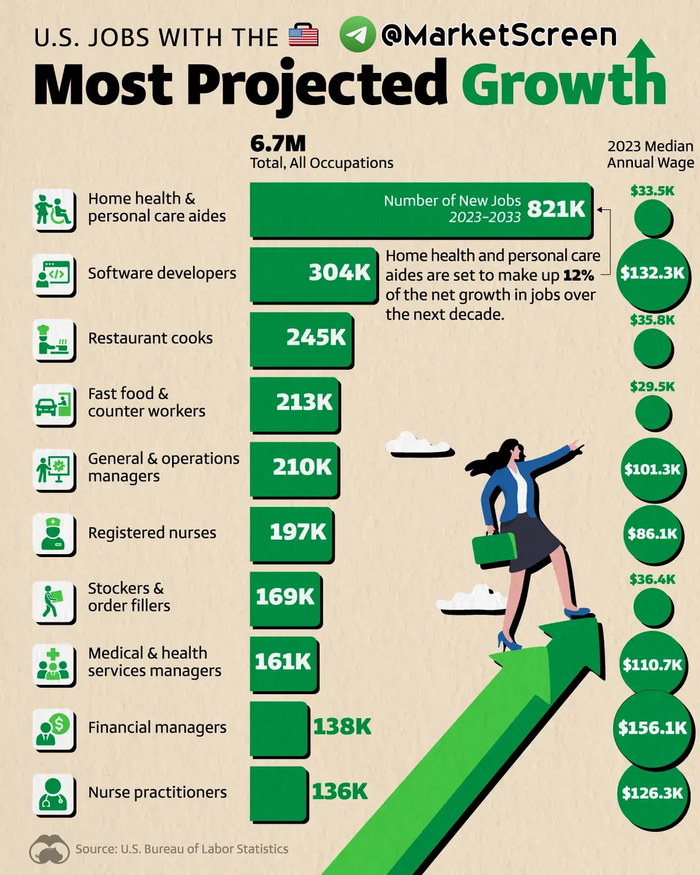

Профессии с наибольшим ожидаемым увеличением рабочих мест.

В США. За период 2023-2033.

Ожидается 821 тысяча новых рабочих мест для сиделок. По итогам 2023 их медианная годовая зарплата достигла 33,5к$

На втором месте разработчики программного обеспечения – 304 тысячи. И годовой доход 132,3к$

Также потребуется больше поваров в ресторанах, медсестёр, финансовых управленцев.

*****************************

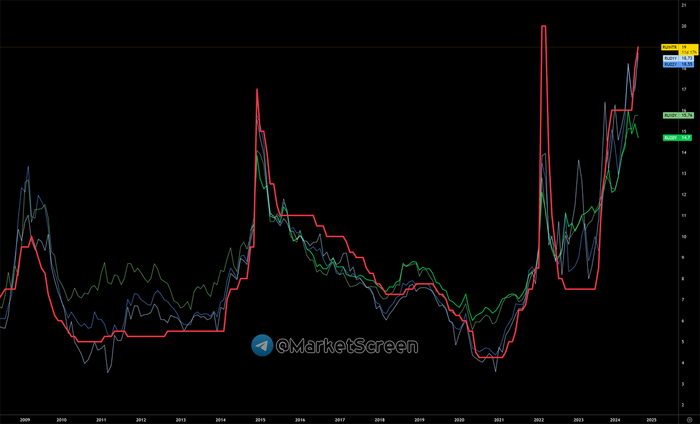

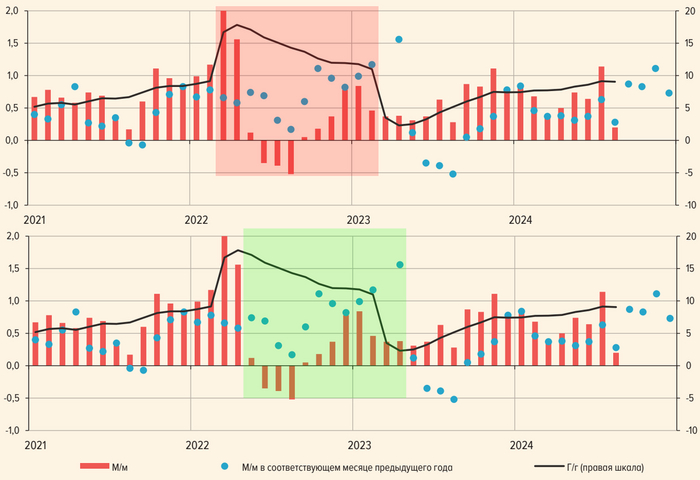

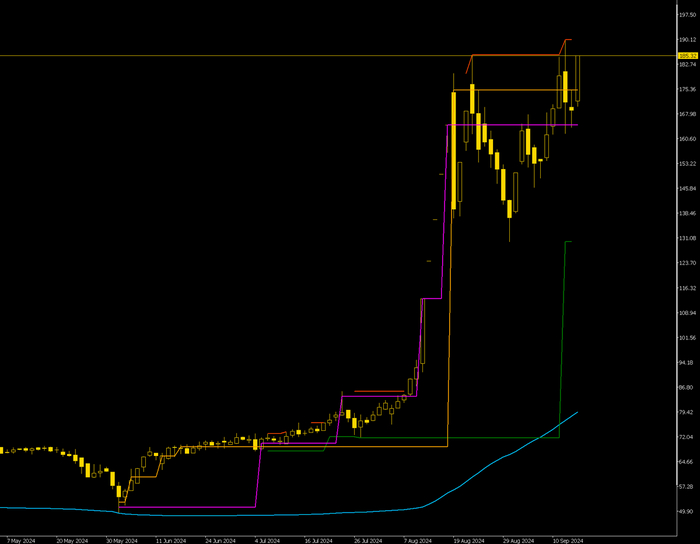

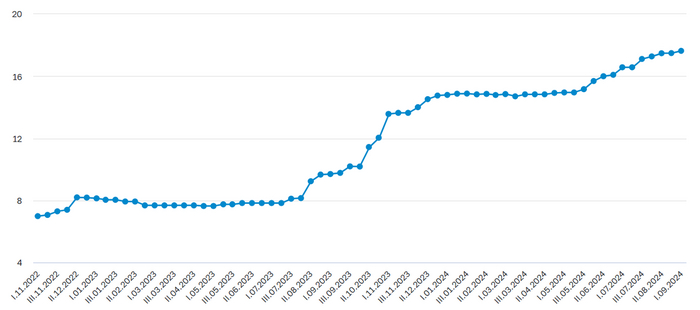

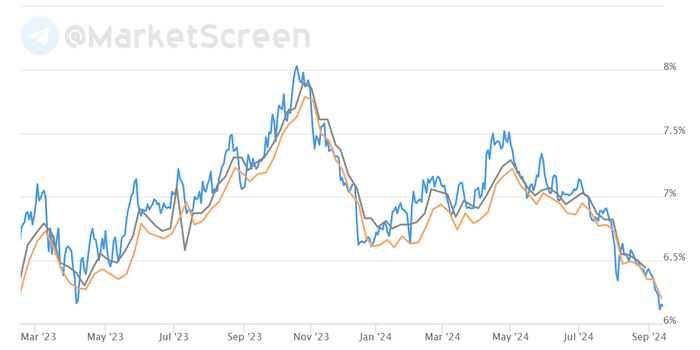

Юань, судя по всему, слегка подуспокоился после взбрыкивания в конце прошлой недели.

Индексы RUSFARCNY и RUSFARCN1W упали до 13,54 и 13,31 соответственно.

Пояснительная бригада

RUSFARCNY – Овернайт, публикуется раз в день

RUSFARCN1W – длительность сделки 1 неделя

По сути это годовой процент под который проходят РЕПО ЦК в юанях.

Подробнее тут: https://t.me/marketscreen/14308

*******************************

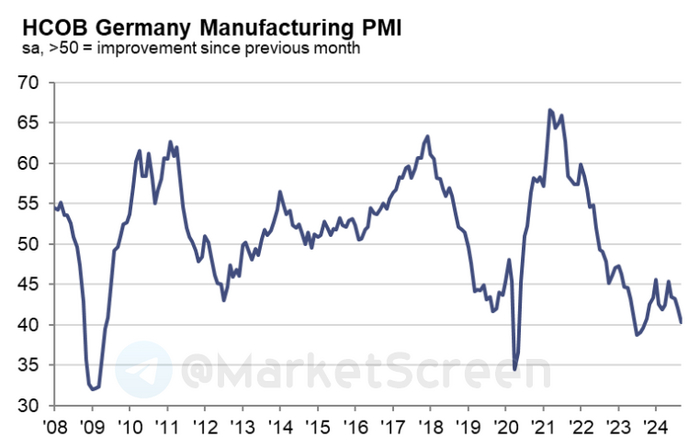

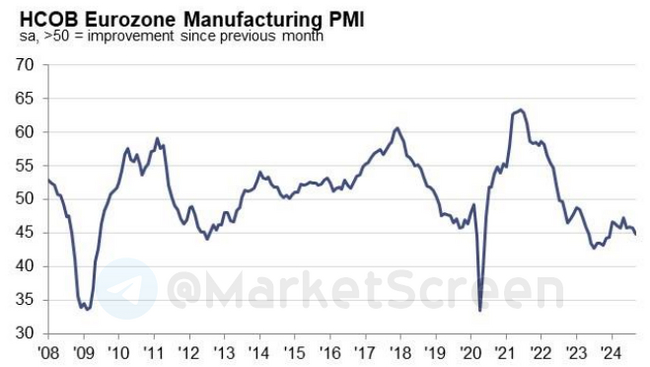

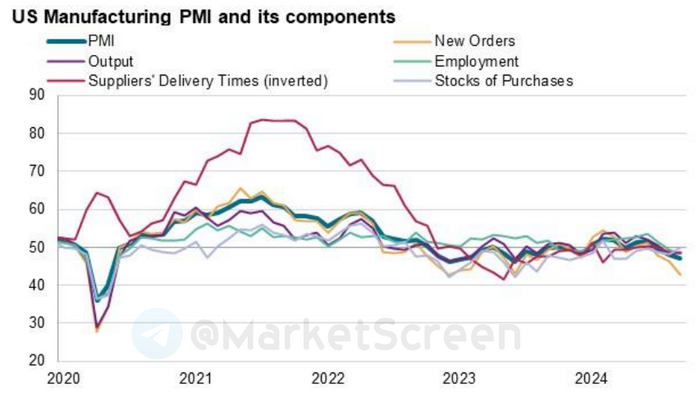

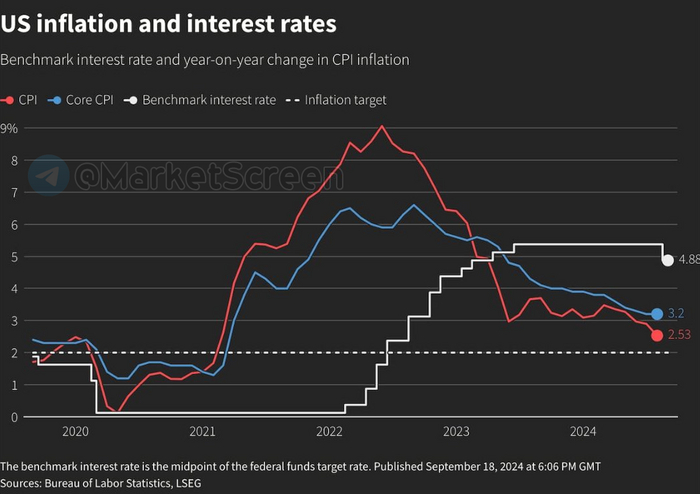

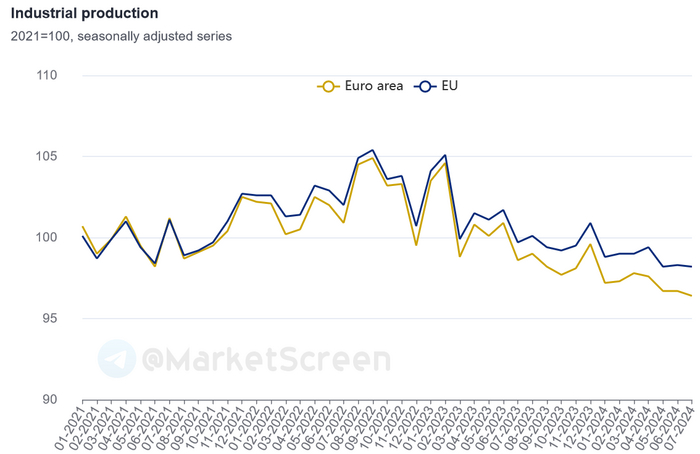

Предварительные данные по сентябрьскому PMI.

Это любимый нами индекс деловой активности в промышленной сфере. Который, если ниже 50, то плохой.

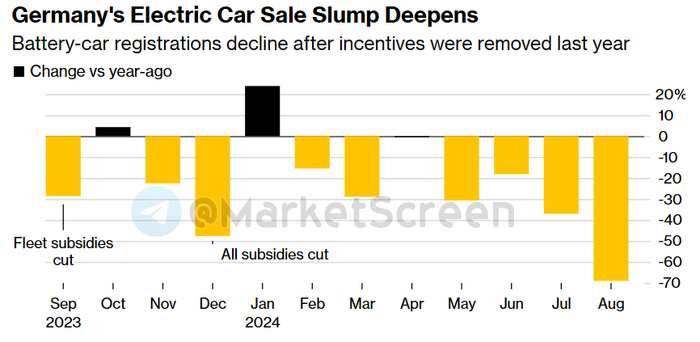

Германия: 40,3 (август: 42,4). 12-месячный минимум.

Еврозона: 44,8 (45,8). 9-месячный минимум.

США: 47 (47,9). 15-месячный минимум.

Всё идёт по плану.

**********************************

Камрады, не стесняемся, жамкаем кнопочку "₽ Поддержать". Проекту MarketScreen на пользу, и всем приятно.

Почитать всё раньше и больше можно на моём экономико-познавательном канале, где ад и Израиль — MarketScreen

Еще больше интересной и познавательной инфы я даю здесь: MarketScreen

Имеется Дзен - StockGambler | Дзен (dzen.ru)

Если же нужен трейдинг, анализ, графики, кривые и всё вот это вот, то второй мой канал — StockGamblers